Sortie de crise et finances publiques : le bilan de la Cour des comptes

La Cour des comptes vient de publier ce mardi le 2ème volet de son diptyque consacré aux finances publiques, après son rapport spécial relatif à une stratégie des finances publiques pour la sortie de crise. Elle s’interroge à cette fin sur l’évolution des finances publiques entre 2019 et 2021 et formule par ailleurs une rétrospective pluriannuelle depuis 2000. A cette fin, elle calcule pour la 1ère fois les soldes intermédiaires de gestion à partir de la comptabilité générale de l’Etat laissés souvent en dehors de la sphère d’analyse des finances publiques.

Des finances publiques impréparées pour faire face à la crise

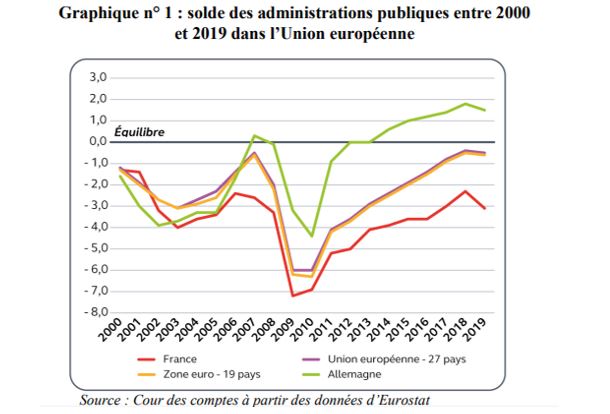

Comme le souligne la Cour des comptes, le déficit public récurrent a conduit à « une hausse quasi continue de la dette publique ». Elle souligne en particulier qu’entre 2000 et 2019, la France « a connu quinze exercices qui se sont clôturés par une situation de déficit public supérieur ou égal à 3% » du PIB. Le solde « moyen » s’établissant à -3,7% du PIB. Une situation qui distingue la France de l’Allemagne, de la zone euro et de l’Union européenne. Depuis la dernière crise, entre 2010 et 2019 le déficit public de la France s’est réduit de 3,8 points, contre 5,9 points pour l’Allemagne et 5,7% pour la zone euro.

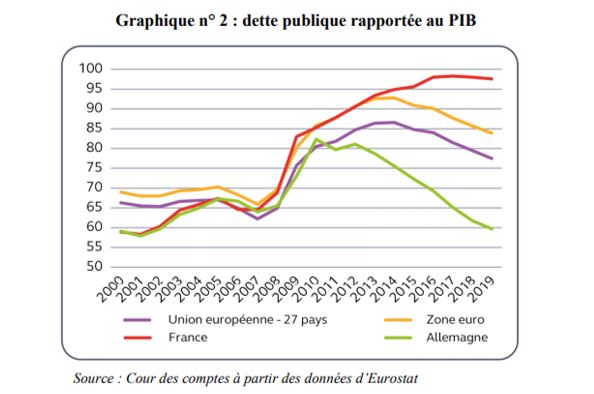

Mécaniquement, ce manque d’ajustement de nos finances publiques s’est traduit par un endettement en constante augmentation (hormis la période 2006-2007). Comme le souligne la Cour : « l’augmentation du ratio de dette de la France entre 2000 et 2019 a été d’une nature différente de celle des autres pays de la zone euro. Elle a été fortement tirée par l’accumulation de déficits primaires [- finançant les dépenses courantes hors endettement – Ndlr] alors que la plupart des pays de la zone euro ont accumulé des excédents primaires sur cette période, contribuant à la moindre progression de la dette. » Mais comme les charges d’intérêts sont restées globalement stables grâce à des taux d’intérêts bas au regard de la croissance économique, l’urgence d’un ajustement des finances publiques a été beaucoup moins important qu’en Italie, par exemple, où le pays « n’ayant pas bénéficié de conditions financières aussi favorables que la France […] a dû dégager d’importants excédents primaires sur cette période (pour un cumul de près de 33 points de PIB) afin de ne pas voir sa dette progresser trop rapidement. »

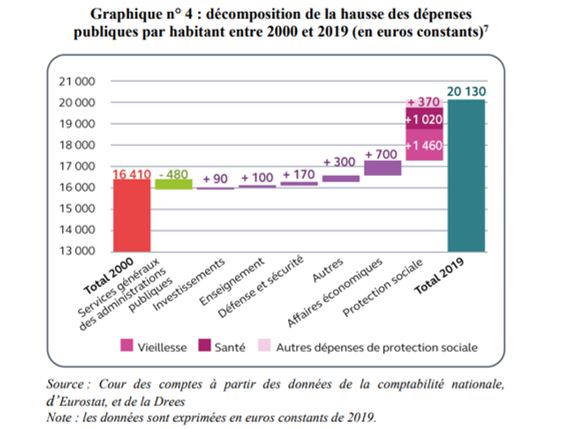

Et de fait, ce « crédit » accordé à la France par les marchés, ne l’a pas conduit à modérer de façon assez soutenue sa dépense publique. En 2019 « les dépenses publiques françaises s’élevaient à près de 1.350 milliards, soit 55,4% du PIB » (y compris crédits d’impôts, hors crédits à 53,8%), or le principe de leur augmentation n’a jamais été remis en cause bien qu’il ait été ralenti (+2,2% en moyenne entre 2000 et 2009, 1% en moyenne entre 2010 et 2019), mais pas suffisamment puisque « sur deux décennies, [les dépenses publiques] ont progressé en moyenne plus rapidement que l’activité » conduisant à une augmentation de +3,7 points de PIB sur la période. En réalité cette augmentation s’explique d’abord par la croissance des dépenses de protection sociale : +4,5 points de PIB sur la période (31,9% du PIB en 2019). En particulier s’agissant du risque vieillesse (+2,8 points) et des prestations dans le champ de la santé (+1,7 points).

En face de l’augmentation des dépenses, les recettes ont été moins dynamique en lien avec la croissance. Les prélèvements obligatoires ont augmenté de 2,3 points de PIB entre 2000 et 2019 pour atteindre 45,5% du PIB (y compris crédits d’impôts[1]), ce qui est l’augmentation la plus sensible en Europe en dehors de l’Italie et des Pays-Bas (+2,5 points de PIB) sur la période. L’Allemagne, elle, reste parfaitement stable dans la maîtrise de l’évolution de ses prélèvements obligatoires (+0%). Par ailleurs, les autres composantes des recettes publiques (produits non fiscaux etc.) ne se sont pas révélées plus dynamiques. L’écart entre recettes et dépenses qui était de 19,5 milliards en 2000, atteint les 73 milliards en 2019. Enfin la « mobilisation » des prélèvements obligatoires a été utilisée de façon « procyclique » : baisse des prélèvements obligatoires en haut de cycle, tandis que « les mesures nouvelles prises en [la] matière (…) ont eu tendance en France à freiner la croissance en bas de cycle économique. »

Les effets de la crise en 2020 et 2021 sur les finances publiques

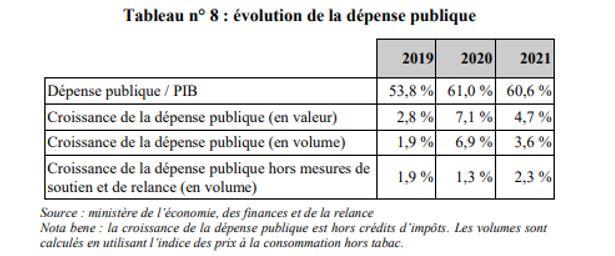

Entre 2019 et 2021, les dépenses publiques augmentent drastiquement passant de 53,8% à 60,6% (hors crédits d’impôts). Elles croîtraient de 7,1% en 2020 puis de 4,7% en 2021 en valeur (6,9% et 3,6% en volume respectivement) mais ce, toujours hors mesures de soutien et de relance, soit à un rythme plus élevé qu’en 2019 (2,3% contre 1,9%).

La Cour insiste sur « la persistance d’un haut niveau de dépenses publiques » découlant du « maintien à un niveau élevé des mesures de soutiens à l’économie » en 2021, soit 68,8 milliards contre 72,6 milliards en 2020 et de « la montée en charge du plan de relance » soit 29,5 milliards d’euros pour 2021. Pour rappel, en 2020 les dépenses des administrations publiques ont augmenté de près de 92,8 milliards d’euros à 1.403,9 milliards d’euros (hors crédits d’impôts[2]), portées par les 72,6 milliards de mesures de soutien[3], tandis que les premiers effets du plan de relance touchaient le reste de la dépense publique (+1,5% soit +20 milliards d’euros dont 1,8 milliard de crédits de relance avant financement par l’Union européenne), soit « à un rythme comparable à la situation avant crise, alors même que certaines composantes de la dépense publique ont été modérées par les effets de la crise sanitaires : décalage des certains achats et renouvellement de contrats, économie sur les consommations d’énergie (…) »… et par la baisse de la charge de la dette de 5 milliards d’euros.

Pour 2021 l’addition s’alourdit : aux 68,8 milliards de mesures de soutien et d’urgence, s’ajoutent les 29,5 milliards du plan de relance, soit un total de mesures de soutien et de relance de 97,5 milliards d’euros. Mais « en excluant ces mesures la dépense publique progresserait encore rapidement pour 2021 (+2,3 en volume). » Soit une augmentation en valeur de +45 milliards d’euros (+3,4%). Une augmentation à laquelle tous les sous-secteurs de administrations publiques contribueraient. La dépense de l’Etat (dans le champ de la norme de dépenses « pilotables ») augmenterait de +5 milliards en 2021. Les dépenses sociales progresseraient également, tirées par le « Ségur de la Santé », de près de +6,3 milliards d’euros. Mais aussi via les dépenses de retraites (+2,3% en 2021 après +2,2% en 2020) tandis que les dépenses de l’UNEDIC devraient baisser, mais sans doute moins que prévu (-3,2% estime la Cour) à cause de la censure opérée par le Conseil d’Etat s’agissant de la réforme de l’Assurance-Chômage[4].

Enfin les dépenses des administrations publiques locales augmenteraient de +8,7 milliards d’euros en fonctionnement (278,5 milliards en 2021) et de +3,8 milliards en investissement (212 milliards d’euros) par rapport à 2020.

Mais si du côté des dépenses, les crédits sont en hausse, en revanche du côté des recettes, les prélèvements obligatoires (P.O) sont globalement en baisse, plombés par le repli (modéré) de la masse salariale et par la croissance en général (-7,9% en 2020, +5,3% en 2021 pour une élasticité de 0,8). En 2020, les prélèvements obligatoires se contractent de 40 milliards d’euros (-4,1%), dont des baisses assumées, et non remises en cause, de plus de 10 milliards d’euros[5]. A contrario les P.O. augmenteraient de 4% en 2021 donc moins vivement que la croissance (5,3%) et ce, alors que le gouvernement maintient son objectif de baisse de prélèvements obligatoires de 14,6 milliards d’euros (-10,5 milliards sur les impôts de production, -3,7 milliards de baisse d’IS[6], -2,4 milliards de baisse de la taxe d’habitation (T.H), compensé par des retours d’IS sur les impôts de production de +1,5 milliard et de +0,5 milliard d’autres mesures). Les recettes fiscales de l’Etat fléchiraient à cause de l’effet de garantie de l’Etat envers les autres secteurs des administrations publiques (-17,4 milliards d’euros), reculant de 3% en 2021 malgré une progression spontanée de 3,2%. En jeu les affectations de TVA aux autres secteurs des administrations publiques (compensation de la baisse de CVAE aux régions, suppression de la T.H) pour un coût global de 33 milliards d’euros, transferts en direction des administrations de sécurité sociale. L’IS devrait également se « replier spontanément fortement (-9,2%). » Les P.O sur les collectivités territoriales progresseraient spontanément de 2,3% ; enfin, les recettes sociales suivraient la masse salariale, soit +5,5%, soit la combinaison d’une évolution spontanée de 4,8% ainsi que de 3,7 milliards d’euros de mesures nouvelles dont 2,8 milliards résultant d'un reclassement du fonds CMU des ODAC vers les ASSO. Les cotisations sociales progresseraient, elles, de 6,7%.

Enfin, les recettes publiques hors P.O. augmenteraient fortement en raison des premiers versements de l’Union européenne au bénéfice de la France dans le cadre du plan de relance européen (17,3 milliards en 2021 (+0,7 point de PIB) sur les 40 milliards ayant vocation à être décaissés). Les recettes publiques non fiscales représenteraient 7,8% du PIB en 2021 contre 7,2% du PIB en 2020.

L’ensemble de ces facteurs se matérialiseraient inéluctablement sur le déficit public et la dette :

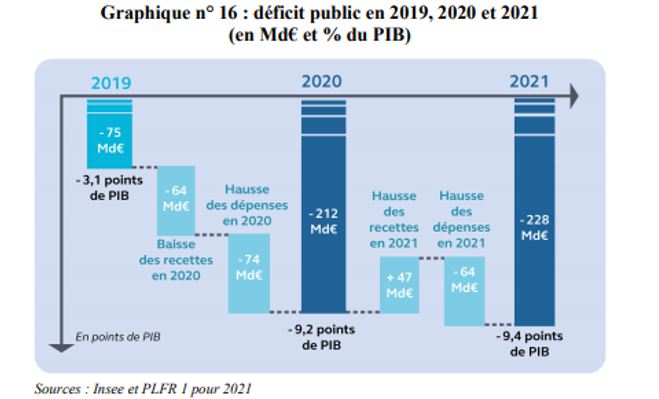

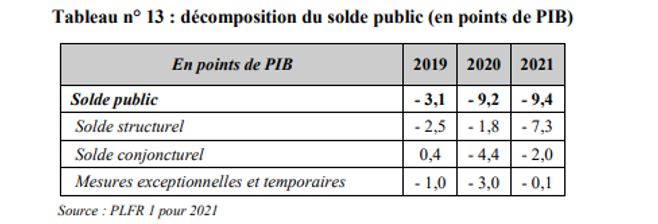

Côté déficit, après 75 milliards d’euros en 2019, 212 milliards d’euros en 2020 et 228,4 milliards en 2021 (mais sans l’annulation de la réforme de l’assurance chômage). Ainsi le déficit atteindrait bien 9,4% en 2021 contre 9,2% en 2020 et -3,1% en 2019.

Sans surprise pour 2021, le solde structurel serait particulièrement enfoncé à -7,3% du PIB à cause de l’inclusion des mesures d’urgence jusque-là considérées comme non pérennes en 2020 (et traitées en mesures ponctuelles et temporaires) mais reconduites cette année. La Cour souligne cependant que « hors mesures de soutien », le solde structurel « se situerait autour de 4,5 points de PIB en 2021, contre 2,5 en 2019. »

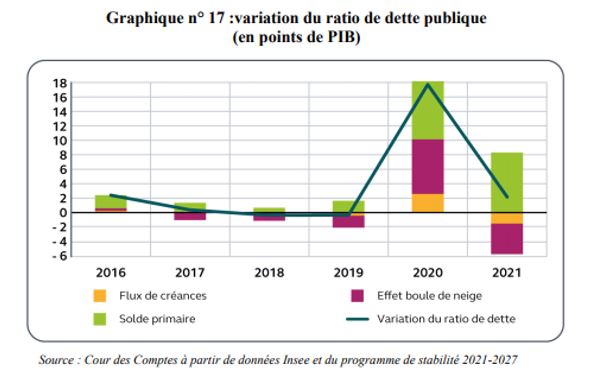

Dans ces conditions, la dette passerait de 97,6% en 2019, puis 115,1% en 2020 et 117,2% en 2021. La variation du ratio de dette sur PIB « s’expliquerait par trois facteurs : le solde primaire, le différentiel entre taux d’intérêt et taux de croissance (effet « boule de neige ») et les flux de créances. »

- Effet du solde primaire sur la dette (soit l’inverse du solde) : 8,2 points ;

- Effet flux de créance réduisant le ratio de dettes : -1,5 point ;

- Effet « boule de neige » : -4,6 points.

Une autre façon de calculer serait de considérer que l’écart du solde 2021 au solde stabilisant (3,6 points de PIB en 2021) résultant de la différence entre le solde effectif (-9,2 points) et le solde stabilisant (-5,8 points de PIB) ferait croître spontanément la dette publique, mais sera lui-même corrigé à la baisse par les flux de créances (effet stock/flux) de -1,5 milliard d’euros. Ce qui revient à un accroissement d’endettement de 2,1 points de PIB entre 2020 et 2021.

Décomposition de la hausse d’endettement entre 2019 et 2021 | 2019 | 2020 | 2021 |

|---|---|---|---|

Ratio du PIB au sens de Maastricht | 97,6 | 115,1 | 117,2 |

Croissance nominale du PIB | 3,1 | -5,5 | 5,3 |

Solde stabilisant le ratio d'endettement hors flux de créances | -3,1 | 5,4 | -5,8 |

Solde effectif | -3,1 | -9,2 | -9,4 |

Ecart au solde stabilisant | 0,0 | 14,6 | 3,6 |

Flux de créances | -0,5 | 2,9 | -1,5 |

Variation du ratio d'endettement | -0,5 | 17,5 | 2,1 |

Note : version corrigée par rapport à notre précédente publication (ici) à raison de l’appréciation des flux de créances par la Cour des comptes.

Des comparaisons européennes peu favorables

A la suite de ses travaux exploratoires sur la trajectoire 2021-2027 proposé dans son précédent rapport, la Cour des comptes rappelle quelques vérités :

« Quel que soit l’indicateur retenu (déficit effectif, déficit structurel, dette publique), la situation des finances publiques de la France est parmi les plus affectées par la crise au sein de l’Union européenne. » En conséquence la France devra relever le défi de la croissance et de la maîtrise de la dépense publique pour infléchir la progression de la dette.

A cette fin, la Cour a effectué une comparaison des programmes de stabilités envoyés par les gouvernements des pays membres à la Commission européenne dans le cadre du Semestre européen. Elle constate notamment que :

- La réduction du déficit serait favorisée par le rebond de l’activité économique (4% en 2022, puis suivant un retour progressif à un niveau correspondant à son potentiel soit 1,35% à compter de 2025 et ce, jusqu’en 2027, soit son niveau d’avant crise). Le gouvernement formule donc une hypothèse forte consistant à tenir compte d’un effet suffisant des plans d’urgence et de relance afin de reconstituer le potentiel économique de moyen terme de l’économie française.

- Une réduction du déficit public de près de 4 points en 2022 s’expliquant par une amélioration du solde structurel de 2,2 points en lien avec la mise en extinction des mesures d’urgences en 2022, comptabilisées dans le Pstab 2021-2027 à hauteur de 2,3 points et même désormais à hauteur de 2,9 points dans le cadre de la LFR 1 2021. Cette perspective, là encore, semble assez incertaine. En 2022, le déficit structurel atteindrait 4,4 points de PIB, soit « un peu moins du double du niveau de 2019 (…) soit 2,3 points de PIB ». En particulier cette faible appréciation viendrait de mesures pérennes en recettes et en dépenses : accords du « Ségur de la Santé » représentant pour 8 milliards de mesures pérennes, et en recette, la baisse des impôts de production de 10 milliards d’euros ainsi que la poursuite du déploiement de la baisse de la T.H (2,9 milliards). Enfin des pertes pérennes de recettes liées à la crise liées aux pertes durables d’activité soit entre 25 et 30 milliards d’euros en 2022.

- A compter de 2023, un ajustement structurel (réduction du déficit structurel) serait effectué de 0,3 point chaque année, grâce à une maîtrise de la dépense publique, sans hausse de fiscalité discrétionnaire. Pour réaliser une telle décélération, la dépense publique primaire (hors intérêts de la dette) « croîtrait ainsi de 0,6% par an en moyenne entre 2023 et 2027. » Soit deux fois moins que son évolution moyenne entre 2010 et 2019. Et encore, avec cette « norme de dépenses », le déficit structurel serait encore de -2,8 points de PIB en 2027 aligné sur le niveau du déficit effectif. A titre de comparaison la trajectoire proposée est donc moins ambitieuse que lors de la présentation du rapport économique social et financier annexé au PLF 2021. L’ajustement structurel était de 0,5 point entre 2022 et 2025. Cela laisse entendre qu’après la suspension de la clause dérogatoire générale activée durant la crise et du Pacte de stabilité, la réforme de celui-ci imposerait un ajustement plus faible que précédemment (et donc inférieur à 0,5 à compter de 2023).

- En conséquence la dette ne commencerait à refluer qu’à compter de 2027 à 117,7% du PIB. Le déficit effectif de 2,8% passant en dessous du solde stabilisant de la dette, et est évalué à -3,4% à date[7]. Il en résulterait une dette quasi-stable à un peu moins de 120 points de PIB sur la période.

L’ensemble de ces éléments montrent que l’ajustement de nos finances publiques serait « timide » en comparaison de celui de nos voisins européens : ainsi en 2024 le déficit public français serait le plus élevé des principaux pays de la zone euro, -3,9 points de PIB soit à un niveau « un peu plus élevé que ceux prévus par l’Italie, l’Espagne et la Belgique qui resteraient (…) supérieurs à 3 points de PIB. L’Allemagne, les Pays-Bas et le Portugal auraient, eux, pour objectif de ramener leur déficit significativement en dessous de 2 points de PIB à cet horizon. » La raison ? « L’ajustement structurel prévu par le programme de stabilité français serait parmi les plus faibles des grands pays européens. » L’Allemagne atteindrait à nouveau l’équilibre en 2025 avec un ajustement de 0,9 point/an entre 2023 et 2025 et de 0,8 point/an pour l’Italie entre 2023 et 2024, contre 0,3 point pour la France sur les mêmes périodes. Pour cela, notre voisin d’Outre-Rhin mettrait en œuvre des mesures spécifiques pour respecter son frein à l’endettement, réactivé dès 2023, de 4,9 milliards en 2024 et de 15,2 milliards en 2025. L’endettement serait réduit en Italie et en Espagne de 7 points par rapport à leur niveau de 2021, pour les Pays-Bas et l’Allemagne d’environ 3 points de PIB, quand la France ferait du quasi sur-place.

Et pourtant pour parvenir à ce « maigre » résultat, la France devrait freiner l’évolution de sa dépense d’une façon jugée « inédite » par la Cour : « l’ajustement est en parti permis par le retrait progressif des mesures de relance. Alors que la dépense totale en volume croîtrait de 0,5%, la dynamique de la dépense hors mesure de relance serait plus élevée à 0,7% ». En conséquence pour maintenir un ajustement structurel de 0,3%, un effort complémentaire sur la maîtrise des dépenses serait nécessaire afin de ne faire dériver les dépenses primaires que de 0,6%, soit des économies supplémentaires de 0,1 point de PIB/an car « sans cela, l’ajustement structurel serait réduit de 0,1 point de PIB/an. » Au total des économies de 9 milliards d'euros/an devraient être trouvées, et ce, dès 2022. Par ailleurs d’autres variables peuvent entrer en ligne de compte :

- Il faut que le scénario d’inflation soit le bon. En cas contraire si le déflateur de PIB (prix du PIB) ne croissait que de 1,2% sur la période au lieu de 1,6% prévu, le maintien d’un ajustement structurel de 0,3% entre 2025 et 2027 nécessiterait de faire 0,2 point de PIB d’économies en plus, chaque année.

- Si la croissance potentielle était plus basse que prévue, soit 1,1% comme durant les 10 années précédant la crise (2010-2019), le maintien de l’ajustement structurel supposerait de dégager pour 0,1 point/an d’économies supplémentaires.

Afin de se prémunir contre ces risques éventuels qui hors choc de taux d’intérêt ou d’inflation représentent environ 0,3 point de PIB supplémentaire, il semble nécessaire de viser plus juste et d’imposer une progression de la dépense publique primaire (hors intérêts de la dette) inférieure à 0,6%/an, peut être de l’ordre de 0% en volume, ce qui représenterait à nouveau des économies supplémentaires de 9 milliards d'euros/an (soit 18 milliards d'euros/an au total).

C’est ce qu’a modélisé la Cour dans sa précédente publication (sans en faire son scénario central), ce qui « aboutirait à un ajustement structurel régulier de 0,5 point/an à compter de 2023 jusqu’en 2030, permettant à l’endettement de baisser à un niveau inférieur à 110% du PIB en 2030 », le ratio de dépenses publiques baisse de 4,5 points de 55,2% du PIB en 2023 à près de 50,5 points en 2030. Si cette trajectoire était respectée, en 2027 le déficit public serait suivant les scénarii compris entre -0,3% du PIB (quasi équilibre pour le plus optimiste s’agissant de la croissance potentielle) et -2,2% du PIB pour le plus pessimiste (décrochage significatif) (contre -2,8% dans la trajectoire du programme de stabilité 2021-2027). Ce qui doit être mis en perspective avec l’Allemagne qui devrait afficher dès 2025 le retour à l’équilibre de ses finances publiques ou les Pays-Bas avec là encore un déficit inférieur à 1 point à la même date.

Conclusion

Fidèle à sa mission d’audit des comptes publics et à sa position équidistante entre l’exécutif et le législatif, la Cour des comptes se garde bien de trancher pour un scénario de correction des finances publiques particulier et laisse le politique s’emparer du sujet. Elle fixe néanmoins le champ des possibles et les marges de manœuvres disponibles. Disons-le tout de suite, les marges sont très étroites. Il faudra sans doute viser plus serré que ne le fait actuellement l’exécutif pour ajuster nos finances publiques avec les marges de sécurité nécessaire au cours du prochain quinquennat. Pour cela les réformes à mettre en place sont parfaitement connues et largement balisées pour les plus importantes d’entre elles. Aux futurs candidats de s’en saisir en crédibilisant leurs programmes respectifs.

[1] 43,8% hors crédits d’impôts d’après l’INSEE.

[2] Après 1.311,1 milliards d’euros en 2019, soit une croissance de la dépense publique hors crédits d’impôts de 92,8 milliards d’euros.

[3] Dont principalement l’indemnisation de l’activité partielle pour 27,4 milliards d’euros, le fonds de solidarité pour les entreprises (15,9 milliards), le surcoût net des dépenses de santé (14 milliards), les exonérations de cotisations sociales (7,9 milliards) et les autres mesures et ouvertures de crédits (10,1 milliards) moins les dotations non consommées de Santé publique France et de l’Agence de service et de paiements (-2,6 milliards).

[4] https://www.lepoint.fr/justice/assurance-chomage-le-conseil-d-etat-suspend-les-nouvelles-regles-de-calcul-22-06-2021-2432166_2386.php

[5] Dont la réforme du barème de l’IR pour (5 milliards), la poursuite de la suppression de la TH (3,8 milliards), et la baisse du taux d’IS (2,5 milliards).

[6] La baisse de l’IS devant permettre d’atteindre en 2022 le taux marginal de 25% pour toutes les entreprises : pour rappel, 2,5 milliards en 2020, 3,7 milliards en 2021, 2,9 milliards en 2022.

[7] Voir la trajectoire des finances publiques 2021-2027 que nous détaillons dans notre note https://www.ifrap.org/budget-et-fiscalite/programme-de-stabilite-2021-2027-le-freinage-de-la-depense-est-insuffisant