Rétroactivité fiscale, PEA et PEL...

A chaque étape fiscale son explication : un coup c'est la pause fiscale, un coup c'est la justice fiscale. Mais on ne risque pas d'y croire car la litanie n'est pas terminée. La nouvelle idée du gouvernement votée au Parlement pour remplir les caisses sociales ? L'uniformisation par le haut du taux de prélèvements sociaux, à 15,5%, pour certains contrats d'assurance-vie, plans d'épargne en actions (PEA) et plans d'épargne-logement (PEL).

Taux de cotisations sociales sur les revenus du Patrimoine ou de Placement (en vigueur à compter du 1er juillet 2013)

| CSG | 8,20% |

| CRDS | 0,50% |

| Prélèvement social (+) | 4,50% |

| prélèvement de solidarité (+) | 2,00% |

| Contributions additionnelles : | 0,30% |

| Total | 15,50% |

|---|

L'ensemble des revenus du capital sont soumis à des prélèvements de 15,5% lors de leur réalisation mais, jusqu'à maintenant, une règle dérogatoire s'appliquait à certains produits de placement. Environ 5,5 millions de Français sont concernés pour le PEA, autour de 10 millions pour le PEL, sans oublier tous les détenteurs d'assurance vie… Le produit attendu de cette mesure est évalué à 600 millions d'euros dont 450 millions pour financer l'Assurance maladie.

Dans le détail, la mesure concerne :

- Les gains issus des PEA de plus de cinq ans ;

- Les primes versées avant le 26 septembre 1997 sur les contrats d'assurance vie multi-support ;

- Les primes versées dans le cadre des comptes et plans épargne logement (CEL et PEL) ;

- Les intérêts acquis sur des PEL de moins de 10 ans souscrits avant le 1er mars 2011.

"Si nous prenons ces mesures-là, ce n'est pas par appétence particulière pour l'impôt, mais parce que nous sommes confrontés à des déficits sociaux qui ont pris une dimension abyssale" a rétorqué Bernard Cazeneuve aux députés de l'ancienne majorité de droite, les jugeant mal placés pour "donner des leçons".

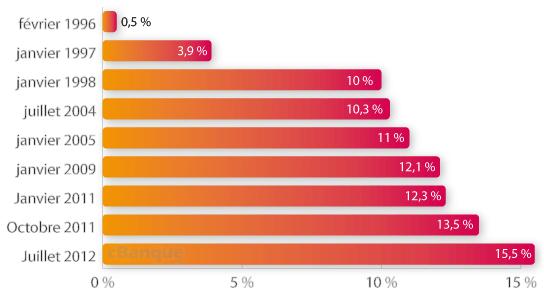

Aucun gouvernement n'a officiellement d'appétence pour l'impôt mais force est de constater que, depuis 1996, les taux de cotisations sociales sur les placements ont quelque peu augmenté…

Cotisations Sociales sur les revenus de Placements Bancaires – Historique des taux de cotisation

La première question qui se pose maintenant est la suivante : une taxation des plus-values peut-elle être rétroactive ? Il pourrait y avoir en effet rupture d'égalité entre les épargnants. Entre deux personnes ayant ouvert un PEA en 1997 celle qui a laissé fructifier son argent (épargne longue) se verra pénalisée par rapport à celle qui l'a retiré avant. Cependant le principe de rétroactivité ne s'apprécie pas au moment de la conclusion du contrat, et la puissance publique qui a choisi de favoriser un certain type d'épargne à un moment donné n'a aucune obligation juridique de maintenir sa position 15 ans plus tard au moment de son dénouement. Or c'est bien à la « sortie » du dispositif que doit s'apprécier strictement l'usage fait de la rétroactivité. Dans cette affaire la parole de l'État n'en sort pas indemne, puisqu'il n'existe aucun principe en droit français permettant de tirer les conséquences du préjudice subi par le justiciable du fait de l'instabilité du système fiscal à son endroit. Il est en quelque sorte victime des mesures correctrices intempestives de la politique économique des pouvoirs publics.

Plus généralement, il n'y a qu'en matière pénale que la loi s'interdit d'être rétroactive. Sur ce point, ceux qui s'interrogent sur l'existence réelle de notre Constitution ont raison. Les citoyens ne devraient pas craindre qu'une modification ultérieure des règles de droit vienne porter atteinte à leurs choix déjà actés. Le principe de confiance légitime, corollaire du principe de sécurité juridique, est une création de la jurisprudence communautaire, qui contrarie la rétroactivité de nos lois fiscales. Un sparadrap sur une jambe de bois ? En pratique, cette jurisprudence affirme que les contribuables ont le droit d'être protégés contre une modification brusque de la loi, dans la mesure où ils peuvent prouver qu'elle leur porterait préjudice.

Le droit français ne va pas si loin, et ne connaît pas le principe de confiance légitime. Depuis quelques années, le Conseil constitutionnel a pourtant nuancé les possibilités de rétroactivité de la loi. Dans une décision du 18 décembre 1998, confirmée en 2005, il a jugé que « le principe de non-rétroactivité des lois n'a valeur constitutionnelle, en vertu de l'article 8 de la Déclaration des droits de l'homme et du citoyen, qu'en matière répressive ; que néanmoins, si le législateur a la faculté d'adopter des dispositions fiscales rétroactives, il ne peut le faire qu'en considération d'un motif d'intérêt général suffisant et sous réserve de ne pas priver de garanties légales des exigences constitutionnelles ». Une décision courageuse, qui donne quelques armes au citoyen pugnace qui osera défier devant la Justice le rouleau compresseur de l'administration fiscale.

[(La hausse des prélèvements sociaux accentue l'arnaque due à l'inflation.

La perte du capital due à l'inflation n'est jamais prise en compte dans la taxation des plus-values. Augmenter le taux des prélèvements fait ressortir encore davantage ce qu'on peut bien appeler une arnaque.

Supposons qu'en 2004 j'aie souscrit pour 132.000 € en PEA (montant du plafond), et que je revende mon portefeuille en 2013, après 8 ans de détention. Mon investissement se révèle médiocre, et la valeur de mon portefeuille à la revente n'est que de 154 .440€, soit avec un gain de 17%, chiffre égal à l'inflation pendant la période. Autrement dit, ma plus-value n'est due qu'à la perte de valeur de la monnaie.

Je vais néanmoins devoir payer 15,5% de prélèvement social sur la plus-value, soit 3.478 €. Résultat, la valeur de mon capital, au lieu de s'être maintenue, a diminué de 3.478 € (2,635%). Ce qui était négligeable lorsque le prélèvement n'était que de quelques pourcents, est devenu substantiel.

Et encore, l'exemple du PEA est favorable, puisque la plus-value n'est exceptionnellement pas imposable à l'IR.

B.N)]

Cette instabilité se conjugue avec une perte de repères des citoyens, qui ne comprennent plus vraiment à quoi servent leurs impôts : est-ce un échange, une redistribution, une obligation ou une iniquité ? Et la deuxième question est : où peut se nicher désormais la confiance entre les épargnants et le gouvernement ? Là où les économies potentielles sur les dépenses de Sécurité sociale déjà été chiffrées par la Fondation iFRAP sont potentiellement de 25,85 milliards d'euros (voir tableau).

| Politiques sociales | Définition de la mesure | Economies en milliards d'euros en année pleine |

|---|---|---|

| 1. Retraites | ||

| Calcul retraites | Allongement de la base de calcul des retraites des régimes spéciaux | 1,5 |

| ARCCO-AGIRC | Sous-indexation pendant 5 ans | 3,9 |

| Assurance-vieillesse | Sous-indexation de l'ensemble des retraites versées par la Cnav pendant 2 ans | 2,4 |

| 2. Santé | ||

| Hôpitaux | Rechercher des solutions alternatives à l'hospitalisation | - |

| Affectation de longue durée | Expérimenter un bouclier sanitaire ou des réseaux de soins | 6 |

| Dossier médical | Favoriser la mise en place du dossier médical informatisé | - |

| Aide médicale de l'Etat | Réduire les prestations au niveau des soins essentiels et prophylactiques | 0,4 |

| Couverture maladie universelle | Resserrer les conditions d'accès et éviter les effets de seuil entre CMU, CMU-C et l'aide à l'acquisition d'une complémentaire santé | - |

| 3. Chômage | ||

| Indemnités chômage | Réduire progressivement la durée d'indemnisation au titre du chômage pour les moins de 50 ans | 1,4 |

| 4. Famille | ||

| Allocations familiales | Inclure les allocations familiales de base dans le revenu imposable | 0,5 |

| 5. Minima sociaux, droits connexes et allocations complémentaires | ||

| Revenu de solidarité active et Allocation unique | Écrêter les plafonds du RSA activité, limiter le nombre d'enfants donnant le droit à prestation et rendre imposable l'ensemble des prestations reçues pour en apprécier le cumul Regrouper et simplifier les droits connexes et allocations, y compris celles qui ne sont pas forcément assimilées à des minimas sociaux (logement, vieillesse) afin de clarifier les conditions d'accès et de définir l'effet global de solidarité publique. Economies chiffrées sur les fraudes évitées notamment | Maintenir les dépenses au même niveau malgré la diminution de taux de non-recours et l'augmentation de 10% annoncée par le gouvernement |

| Allocation personnalisée d'autonomie | Réduire le nombre de bénéficiaires de l'APA et supprimer les aides ne correspondant pas à des besoins essentiels (jardinage, coiffure...) | 1,5 |

| Prestation compensatoire du handicap | Suivre les recommandations de l'IGAS, définir des critères administratifs d'invalidité unifiés, plafonner les prestations, développer des contrôles efficaces. Récupération sur la succession | 1 0,5 |

| Allocation adulte handicapé | Relèvement du seuil minimal de 50% à 60%

Limiter la revalorisation à 0,8% au lieu de 1,75% |

0,2

0,08 |

| Suppression de l'allocation supplémentaire d'invalidité et basculement sur les critères de l'AAH et de ses compléments | 0,01 | |

| Suppression de la subvention de l'Etat aux maisons départementales des personnes handicapées, basculement des personnels dans la FPT | 0,06 | |

| 6. Logement | ||

| Aides personnelles au logement | Économiser sur certaines composantes des APL, notamment le cumul APL pour les étudiants et déduction fiscale au niveau des parents | 0,4 |

| HLM | Moduler les loyers des logements sociaux en fonction des revenus | 1 |

| Economies à terme : 25,85 milliards d'euros par an | ||