L'insuccès des Landesbanken en Allemagne

« Si vous n'arrivez absolument pas à vous en débarrasser, passez-le à une banque régionale allemande ». Il est plus que probable qu'une proposition comme celle-ci concernant des actifs à risque ait circulé dans les bureaux des banques d'investissement du financial district à New York en 2007. Et en effet, les banques régionales allemandes, appelées « Landesbanken », ont acheté ce qu'elles pouvaient : a elle seule, une des 10 banques régionales avait investi début 2007 60 milliards d'euros en Irlande, 20 milliards de plus que ce dont sera dotée la future BPI (Banque publique d'investissement) en France lorsqu'elle entamera sa tâche d'aide aux PME innovantes. Cela donne une idée de l'envergure du système aujourd'hui absolument dépassé des « Landesbanken ».

L'ancien Premier ministre Jean-Pierre Raffarin à dénoncé une lacune dans le système de cette future source d'investissements que sera la BPI : son caractère déconnecté des collectivités territoriales. Mais peut-être que, justement dans ce domaine-là, l'effectivité d'un organe concentré et centralisé est une meilleure réponse qu'un modèle décentralisé. Cela reste un thème à débattre.

L'argument de cet article est le suivant : en se basant sur l'expérience allemande désastreuse – et qui par ailleurs n'a probablement pas encore atteint son apogée – il est important de se concentrer, dans la conception d'une banque d'investissement à mission de service public, sur les questions relatives à sa propriété et ses objectifs initiaux. Ce qui peut paraître banal à première vue est pourtant crucial : une banque d'investissement publique n'a pas vocation à accumuler des profits, ni pour des motifs propres, ni au bénéfice de ses propriétaires. Si leurs principes constitutifs avaient été respectés, les « Landesbanken » n'auraient pas touché à ces subprimes.

De plus, quel à été le rôle des « Länder » dans cette crise et quelles en sont les conséquences à tirer pour la BPI ?

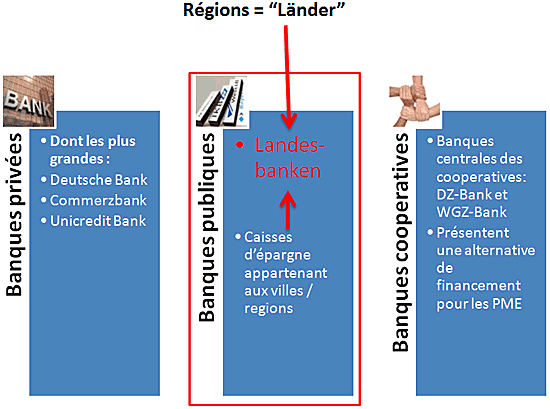

Le système bancaire allemand

Il est divisé en trois piliers :

Les flèches rouges représentent des liens de propriété.

Concentrons-nous sur deux « Landesbanken » qui représentent / représentaient deux régions accueillant la moitié des entreprises notées sur l'indice boursier à Francfort : la « WestLB » en Rhénanie de la Nord-Westphalie et la « BayernLB » en Bavière. La distinction « représentent / représentaient » est choisie puisque la « WestLB » a en effet succombé aux suites de la crise alors que la « BayernLB » y a survécue de peu, mais plus pour longtemps.

Les deux banques appartenaient à parts égales respectivement à la Bavière pour la « BayernLB » et à la Rhénanie de la Nord-Westphalie pour la « WestLB » et aux caisses d'épargne, les « Sparkassen », donc à 100% au secteur public. La tradition pour les régions de disposer de leur propre banque est assez ancienne, elle remonte en effet aux temps de plus forte autonomie des Länder, les banques agissant alors presque comme des banques centrales. Cette situation spéciale permettait aux banques de se recapitaliser rapidement et à un taux quasi nul. Cela aura duré jusqu'en 2005, quand un stagiaire à la DG concurrence de la commission européenne fit remarquer aux fonctionnaires bruxellois que les « Landesbanken » présentaient un danger potentiel en matière concurrentielle sur le marché financier puisqu'elles bénéficiaient de notations anormalement basses par rapport à leurs consœurs européennes. Cette notation venant d'une facilité de recapitalisation quasi gratuite, la Commission interdit ce privilège en 2005.

La disparition du taux gratuit de recapitalisation en 2005

Élément marquant dans l'histoire des « Landesbanken », celles-ci se virent désormais contraintes de supporter les coûts du marché financier international. Comme jusque-là elles ne faisaient pas de profit – ce que par ailleurs personne ne demandait, puisque leur mission publique était bien claire depuis des dizaines d'années : promouvoir l'épargne, financer les petites et moyennes entreprises et les projets publics – leur capital courant et leur profitabilité (retour sur la productivité pour les actionnaires) étaient maintenus à des niveaux parmi les plus faibles en Europe. Avec cette perspective et avec la particularité récurrente sur les marchés financiers de sur-réaction des agents qui s'y trouvent, l'annonce de la Commission d'interdire le privilège de recapitalisation gratuite a conduit les « Landesbanken » au devoir de devenir rapidement profitables. La législation a fait le reste, en effet, la Commission avait précisé que pendant une période de transition de 10 ans, la garantie de renflouement de ces entités (« bailout ») par la puissance publique serait maintenue. Fort de cette couverture publique transitoire, les « Landesbanken » ont été malencontreusement poussées à investir dans les subprimes et autres produits toxiques pour devancer les pertes liées à leurs activités de financement prévues qu'il faudrait désormais compenser. Elles ont ainsi massivement investi dans les prêts immobiliers en Espagne du Sud.

Il est important de noter ici que rien n'a réellement forcé les « Landesbanken » à s'autodétruire d'une telle manière. S'il est vrai que les Länder et les caisses d'épargne étaient bien heureux de recevoir plus de dividendes en tant qu'actionnaires, l'argument prépondérant a été que les banques régionales ont voulu devenir de véritables établissements d'affaires et jouer dans la cour des grands, un peu à la manière du groupe Dexia en France et en Belgique. L'explication est simple, mais c'est la plus appropriée. Il est plus difficile cependant de trouver une issue.

Et maintenant ?

Il manque aujourd'hui une mission clairement publique, ou un modèle d'entreprise pour ces banques. Certaines voix plaident donc pour le modèle d'entreprise des caisses d'épargne publiques. En effet, la profitabilité des caisses d'épargne est nettement supérieure à celle des « Landesbanken » alors que toutes les deux sont parfaitement publiques. Les caisses d'épargne pourtant ont toujours été contraintes d'affronter la concurrence sur le marché financier et de se recapitaliser à un coût plus élevé à cause d'une notation plus sévère (car ne disposant pas des facilités de refinancement accordées jusqu'en 2005 aux Landesbanken). Leur modèle était celui de « Hausbank » qui donne une grande importance à une relation de long terme entre donneur de crédit et emprunteur. Il est possible que cet atout ait permis à ces « Sparkassen » d'être plus profitables.

Les Landesbanken, un modèle d'organisation pour la BPI ?

Si maintenant on rapproche ces développements du modèle de la BPI : l'architecture actuellement envisagée repose sur une seule entité centrale mais possédant des antennes régionales, entité qui pourrait financer les TPE/PME à l'intérieur tout comme à l'étranger. Il n'y a en effet aucun besoin d'avoir des banques régionales distinctes les unes des autres.

Par ailleurs, il est possible de s'apercevoir qu'il existe une relation asymétrique entre les domaines politique et financier. La BPI doit-elle s'ouvrir aux élus locaux ? Doit-elle les faire rentrer au conseil de surveillance, voire au sein des antennes régionales dans les organes délibératifs ?

![]() L'enseignement des Landesbanken, tend à montrer qu'à tout le moins, la responsabilité locale doit être engagée afin de crédibiliser les stratégies adoptées. Il faudrait donc qu'en théorie les collectivités locales, si elles veulent participer à la définition de la stratégie et aux décisions d'investissement, soient responsables directement des risques qu'elles prennent en la matière. En clair, elles devraient être actionnaires de la BPI comme le sont / l'étaient les régions allemandes. En l'état actuel de nos finances publiques, cette perspective est exclue. D'autant que les exemples de Dexia Belgique ou des Landesbanken devraient les faire réfléchir, puisque ces deux expériences ont abouti à faire supporter sur les collectivités actionnaires l'imprudence des stratégies adoptées. Dans le cas de Dexia Belgique, ce fut même la double peine : ponctionnées comme actionnaires, les collectivités ont été étranglées en tant que clientes.

L'enseignement des Landesbanken, tend à montrer qu'à tout le moins, la responsabilité locale doit être engagée afin de crédibiliser les stratégies adoptées. Il faudrait donc qu'en théorie les collectivités locales, si elles veulent participer à la définition de la stratégie et aux décisions d'investissement, soient responsables directement des risques qu'elles prennent en la matière. En clair, elles devraient être actionnaires de la BPI comme le sont / l'étaient les régions allemandes. En l'état actuel de nos finances publiques, cette perspective est exclue. D'autant que les exemples de Dexia Belgique ou des Landesbanken devraient les faire réfléchir, puisque ces deux expériences ont abouti à faire supporter sur les collectivités actionnaires l'imprudence des stratégies adoptées. Dans le cas de Dexia Belgique, ce fut même la double peine : ponctionnées comme actionnaires, les collectivités ont été étranglées en tant que clientes.

![]() Par ailleurs, à imaginer que sans responsabilité financière déterminée, les élus locaux fassent leur entrée dans les conseils supérieurs et déconcentrés de la BPI, cela induirait un certain nombre d'aléas moraux :

Par ailleurs, à imaginer que sans responsabilité financière déterminée, les élus locaux fassent leur entrée dans les conseils supérieurs et déconcentrés de la BPI, cela induirait un certain nombre d'aléas moraux :

- Tout d'abord à l'entrée, lors de la phase de sélection des projets, les élus seront-ils parfaitement neutres ? N'essaieront-ils pas d'influer directement ou indirectement sur des projets qui pourraient concerner leurs propres territoires ?

- Ensuite à l'autre bout de la chaîne : les élus frappés par la mise sous surveillance d'entreprises en difficulté, ne seront-ils pas tentés, afin de justifier leurs mandats, de tout faire pour sauver des « canards boiteux » ou des entités qui sont de toute façon condamnées au nom de la sauvegarde de l'emploi et du développement économique ? Quitte à faire essuyer à la BPI des prises de risques inconsidérés alors que la « Banque » sera financée pour partie par des capitaux issus de l'épargne réglementée. Revenons à la « WestLB » : après la crise, de nombreux plans de fusion ont été établis – entre autre avec la « BayernLB », sans succès, ce qui mena l'État allemand à créer la première Bad Bank, dans laquelle se retrouvèrent environ 80 milliard d'euros en papiers, actifs, et prêts des marchés immobiliers qui n'allaient pas être remboursés. L'État allemand comme créancier de dernier ressort ? Cette fois-ci, la Commission européenne n'avait pas besoin de stagiaire pour observer que cette action serait démesurée, à la fois d'un point de vue du droit de la concurrence et de mobilisation des recettes fiscales : elle a finalement tranché : limitation de la création d'une Bad Bank à hauteur de 3,4 milliard d'euros d'actifs toxiques. Depuis mars 2012 donc, la « WestLB » n'existe plus, elle a été démembrée en plusieurs petites entités spécialisées selon le domaine d'activité.

La « BayernLB », elle, n'a pas non plus réellement survécu à la crise puisqu'elle ne pourra être maintenue que jusqu'en 2015, donc à la date à laquelle l'intervention publique (sous conditions) dans les banques est autorisée par la Commission (2005 + 10). A cette date, la région de Bavière aura privatisé la « BayernLB ».