Rapport Bayrou : mieux gérer la dette ou l'augmenter de 150 milliards ?

Le Haut-Commissaire au Plan, François Bayrou a publié son troisième rapport consacré à la dette publique, Face à la dette Covid, une stratégie de reconquête. Le rapport est en réalité triplement dérangeant:

- Tout d'abord, il n'évalue pas la dette Covid à cantonner, renvoyant aux travaux de la Commission Arthuis sur l'avenir des finances publiques et à la Cour des comptes le soin d'y remédier.

- Ensuite, il propose d'augmenter significativement le plan de relance qui passerait de 100 milliards à 200 voir 250 milliards d'euros. Sans chiffrage, sans évaluation préalable.

- Enfin, il indique que, bien qu'isolée, la dette Covid ne devrait être amortie que dans 10 ans, soit à compter de 2030... soit en gros un refinancement de la dette classique (éventuellement avec augmentation de sa maturité), ce que fait déjà chaque mois l'Agence France Tésor pour la dette publique.

On ne voit donc pas vraiment à quoi sert ce rapport. Porter politiquement le projet, mais il le mine en "isolant" une dette qu'il gère comme la dette publique "courante", tout en l'augmentant subrepticement de 150 milliards. Pire il ne prépare par l'avenir en évitant de préciser les ressources qui pourraient être utilisées pour amortir la dette Covid à partir de 2030, et ne précise pas les réformes nécessaires pour faire baisser les dépenses symétriquement.

La réflexion du Haut-Commissariat au Plan est assez courte : 21 pages et présentée dans l’enceinte du Conseil économique, social et environnemental (CESE). Les développements ne sont pas très détaillés et l’analyse « politique » entend dominer un sujet qualifié de technique et qui aurait mérité d’être traité également de manière fouillée sur le plan comptable et financier et pas seulement sur le versant historique. Cela conduit le lecteur attentif à chercher parfois ce que le Haut-Commissaire entend dire sous le texte, faute d’un appareil technique apparent. On peut retenir essentiellement trois points saillants :

- « Il faut définir ce qu’est exactement la dette Covid pour la cantonner, ce qui est la condition de sa prise en charge spécifique et déterminer les priorités liées au Plan Marshall de la reconquête économique » ;

- « Il faut différer l’amortissement de cette dette Covid d’une décennie, qui paraît un délai raisonnable pour offrir au pays le temps de mener cet effort collectif de redressement » ;

- « Il faut fixer une durée de remboursement réaliste qui rende possible le respect des obligations contractées et ne pèse pas trop lourd sur les comptes du pays. »

Il convient de regarder dans le détail point par point la trajectoire que compte circonscrire le Haut-Commissaire… car ces propositions contrairement aux affirmations, ne semblent pas très claires, alors même que de l’avis du Haut-Commissariat « il faut fixer une stratégie crédible de traitement de cette dette. La clarté du message public est, sur ce sujet, essentielle. »

La dette Covid c'est quoi? Et c'est combien? 200, 400, 600 milliards d'euros?

Lors de son audition par la Commission des finances du Sénat le 10 février 2021[1], Amélie Verdier, directrice du budget, a circonscrit les méthodes envisagées pour définir la « dette Covid » : « Pour faire simple je dirai qu’il y a 3 méthodes possibles et que le Gouvernement à ce stade a demandé des avis, parce que c’est compliqué effectivement de l’estimer. La 2ème chose c’est que de toute façon on est encore dans la crise sanitaire donc la réponse de facilité serait de dire que l’on ne peut pas encore apporter de réponse. Mais quand je dis trois méthodes :

- On peut estimer (…) quel aurait été le contrefactuel sans crise. C’est évidemment très difficile à imaginer. On peut se référer aux documents budgétaires du gouvernement tel que l’on prévoyait les choses avant crise. On peut estimer qu’il s’agirait là d’une méthode un peu autoréalisatrice mais c’est une manière de faire, quelles étaient les prévisions avant crise ? ;

- Une autre est de regarder quel sera notre niveau de déficit quand on sera sorti de cette crise, donc à condition de savoir à quelle date on peut estimer en être sorti. Je ne parle pas de l’aspect sanitaire mais de l’aspect économique, ce qui est déjà plus difficile, et de se comparer à ce moment-là à la situation à fin 2019 ou à la fin du 1er trimestre 2020 ;

- Il y a une troisième méthode qui serait d’utiliser une méthode plus analytique si je puis dire, et qui serait d’estimer l’action des stabilisateurs automatiques tout simplement : de baisse des recettes et des dépenses supplémentaires (essentiellement de prestations, mais je n’y reviens pas, on pourra l’expliquer) et ensuite avoir un débat sur les mesures ponctuelles. Je ne pense pas qu’il y aura de difficulté (…) [s’agissant des achats de vaccins, etc. sont facilement rattachables à la dette Covid, ndlr] ; il y a d’autres dépenses dont le gouvernement n’a pas de difficulté à expliquer le caractère temporaire : je pense aux mesures d’urgence et au plan de relance. Mais il y a d’autres dépenses qui relèvent de la vie courante des politiques publiques, certaines décisions pérennes qui auraient peut-être été prises autrement, donc cette méthode analytique est plus satisfaisante du point de vue de la directrice du Budget mais prête plus à difficulté d’analyse ligne à ligne, c’est pour cela que le gouvernement a souhaité avoir des avis sur la manière dont on peut apprécier cette dette. »

On comprend donc que la méthode précise d’évaluation n’est pas encore arrêtée par le Gouvernement, mais que la méthode analytique serait sans doute la plus appropriée, parce qu’elle permettrait de faire le départ fin entre les dépenses supplémentaires et les baisses de recettes imputables à la crise et celles qui n’en relèvent pas. Dans son analyse le Haut-Commissaire reprend cette argumentation dans sa 1ère étape : « la tentation peut être grande d’affecter à la dette Covid toutes les dépenses de la période (…) mais il serait très dangereux, parce que démobilisateur, de faire masse des dépenses qui relèvent du fonctionnement habituel de l’Etat et les dépenses spécifiques liées à l’épidémie. » Exit donc la charge des dépenses courantes, pour se consacrer aux dépenses et trous dans les recettes qui ont contribué à définir cette « dette Covid ». Cette dette d’après le Haut-Commissaire se divise en deux :

- La « dette de guerre » pour faire face à l’urgence sanitaire et économique ; qui ne peut être réduite comme pendant les 2 guerres mondiales ex post par l’inflation « une telle perspective d’inflation galopante est peu envisageable aujourd’hui, en raison des politiques de maîtrise dont sont chargées les principales banques centrales de la planète. » Il faut donc trouver autre chose « il faut donc penser à une stratégie plus respectueuse de la parole d’un pays qui a toujours pris garde, quel que soit le régime, à ne pas se trouver en position de défaut et à honorer les engagements antérieurs, considérant qu’il s’agissait d’engagements de la nation. » La France l’a réalisé une dernière fois au sortir des conquêtes Napoléoniennes en 1812[2]. Quel est son volume ? Si l’on prend par facilité la 1ère méthode évoquée par la directrice du Budget, le solde public en 2019 pour 2020 et 2021 devaient s’apprécier de -3 points de PIB à -2,2 points de PIB à -53,5 milliards d’euros. Il atteindrait[3] entre -227,7 et -247,9 milliards d’euros en exécution[4], soit un différentiel compris entre 174,2 et 194,4 milliards d’euros. Si l’on veut rajouter l’exercice 2021 qui est lui aussi impacté par la crise, le différentiel des soldes peut apparaître avec 150 milliards d’euros additionnels (pour un déficit public sans doute voisin des 200 milliards), mais dont il faudra retrancher « la dette de reconstruction » ;

- Une dette de reconstruction, un « plan Marshall » national : « Au sortir de l’épidémie de Covid, c’est un tel effort de reconquête et de conquête qu’il s’agira de soutenir et d’entraîner, grâce à l’effort conjoint de la puissance publique et des entreprises. » Qu’y loge-t-on ? Le Plan de relance de 100 milliards d’euros, mais celui-ci est financé à hauteur de 40% par le Plan de relance européen de 750 milliards d’euros, le Next Generation EU[5]. Par ailleurs 26 milliards des 60 milliards restants seront financés par la Caisse des dépôts (qui entité financière sui generis est placée en dehors du périmètre des administrations publiques). La « dette Covid » de relance ne ressortirait donc qu’à 34 milliards d’euros.

Suivant cette estimation qui tient compte des stabilisateurs automatiques, des baisses de recettes conjoncturelles et des efforts d’urgence et de relance spécifiques (mesures ponctuelles et temporaires), nous arrivons à un total sur deux ans qui peut être estimé entre 324,2 milliards d’euros et 344,4 milliards d’euros (la Fondation iFRAP l'estime elle à 260 milliards d'euros, à cause de la reprise partielle des déficits sociaux (75 milliards par la CADES).

Augmenter le plan de relance subrepticement de 100 à 150 milliards d'euros!

Pourtant le Haut-Commissaire au Plan nous parle d’une dette Covid miroir d’un plan sur 3 ou 4 années qui ne devrait pas mobiliser moins de 450 à 600 milliards d’euros. Comment peut-on arriver à de telles différences ? Les dépenses « de guerre » de « reconstructions » représenteraient 20% à 25% du PIB 2019 sur quatre années. Il faut comprendre évidemment que beaucoup de PGE dont bénéficient les petites entreprises ne seraient pas nécessairement remboursables, actionnant du même coût la garantie de l’Etat. Mais les estimations de défaillances entre 5% et 10% des entreprises ne représenteraient qu’un coût de 6 milliards d’euros[6].

En réalité, François Bayrou caresse l’idée d’un plan de relance plus musclé que les 100 milliards actuellement posés sur la table par France Relance, et il donne une version bien différente de la répartition envisagée :

- S’agissant de la « dette de guerre », « à savoir celle découlant des aides engagées pour soutenir l’économie et les ménages précaires. Le Haut-commissaire estime que si « l’année 2020 a déjà coûté 86 milliards, la facture devrait approcher les 200 milliards d’ici la fin de la crise sanitaire si l’on poursuit au même rythme.[7] » Il semble donc écarter le coût, outre les mesures d’urgence, des baisses conjoncturelles de prélèvements obligatoires et qui forment l’autre membre des stabilisateurs automatiques de crise ;

- S’agissant de la « dette de reconstruction », le Haut-Commissaire en appelle à « un plan de reconquête » pour « tous les secteurs stratégiques d’avenir, qu’ils touchent à la recherche, à l’innovation, en particulier dans le secteur numérique » mais aussi envers les secteurs « pour lesquels nous sommes en déficit de commerce extérieur sans raison structurelle. » Il relève que le Plan Marshall d’après-guerre représentait pour la France environ 200 milliards de dollars actuels. Une façon de se positionner pour un doublement du plan de relance à l’instar de l’OFCE mais peut-être plus : entre 200 et 250 milliards d’euros[8].

Cette approche nous semble quelque peu exagérée. En effet si les plans de relance Trump et Biden de 13,6% du PIB à chaque fois finissent par faire remonter l’inflation aux Etats-Unis, il devrait ensuite en découler une « normalisation » de la politique monétaire de la Fed. De proche en proche, la normalisation américaine et la hausse des taux directeurs pour conjurer l’inflation (sa mission centrale avec la résorption du chômage) ainsi que la restriction de sa stratégie non conventionnelle de rachat de titres sur le marché secondaire devrait aboutir à un mouvement identique en Europe et de la part de la BCE. C’est cette éventualité qui amenait d’ailleurs Olivier Blanchard à pointer récemment le sur-calibrage du Plan de relance démocrate et à demander son réajustement à hauteur de 10% du PIB[9]. Il va sans dire qu’importer cette stratégie en France qui ne dispose pas des mêmes facilités que les Etats-Unis et dans le contexte actuel de remontée lente des taux obligataires souverains, apparaît plutôt risquée[10]. Doit-on dans ces conditions doubler la note, même si la charge de la dette actuelle pourrait tout de même nous le permettre ?

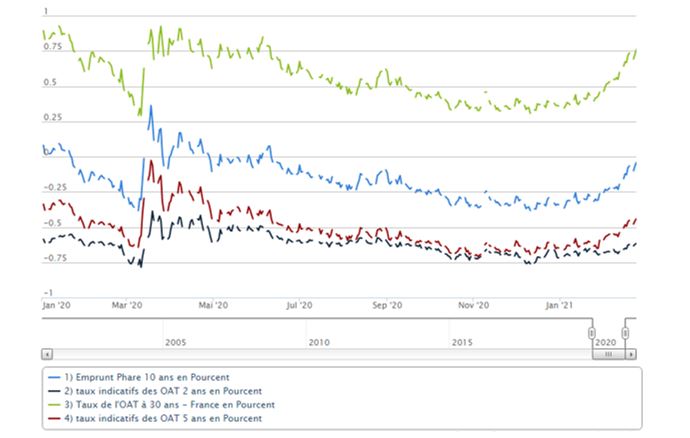

Effet retard de l’augmentation des taux d’emprunts obligataires sur la charge de la dette publique Comme l’évoque le professeur Eric Dor dans un tweet récent[11], « même s’il y a une remontée légère des taux de rendement sur les obligations publiques en février, le taux d’intérêt moyen sur la dette publique va continuer à diminuer. Le taux moyen sur la dette publique est une moyenne des taux payés sur toutes les obligations émises dans le passé et encore en circulation. Le taux moyen sur la dette publique diminue aussi longtemps que les nouvelles obligations émises ont un taux inférieur à celui des anciennes obligations qui arrivent à maturité (…) Les taux français pourraient même remonter de 3% que les nouvelles obligations à 10 ans seraient encore émises à un taux inférieur à celles émises il y a 10 ans, et donc le taux moyen sur la dette publique continuerait de diminuer. » Pour mémoire en février 2011, la France émettait des obligations à 10 ans au taux de 3,6%, alors que les nouvelles émissions à 10 ans actuelles qui les remboursent avaient un taux mi-février à -0,0672%[12]. Le raisonnement cependant émis par le professeur s’entend cependant à volume constant (toutes choses égales par ailleurs). Or les volumes actuellement émis sont beaucoup plus important que les volumes émis il y a 10 ans. En conséquence il pourrait y avoir une correction plus rapide que ce que le laisse penser le professeur Dor. |

Un refinancement classique pendant 10 ans avant amortissement pourquoi?

Le rapport du Haut-Commissaire évoque en étape n°2 : « Notre pays se fixant une obligation de reconstruction, à court et à moyen terme, de son appareil productif et de rééquilibrage de notre commerce extérieur, la charge supplémentaire issue de la dette Covid qui viendrait grever des finances publiques déjà déséquilibrées, serait trop lourde à assumer dans les années qui viennent. » et d’ajouter : « Il serait donc très pénalisant, en des temps où les rentrées fiscales et sociales vont être nécessairement amputées, d’ajouter aux dépenses contraintes de la nation, la charge d’annuités supplémentaires correspondant à la dette Covid que la nécessité a obligé à contracter. »

En conséquence « un différé d’amortissement, d’une durée suffisamment mais raisonnablement longue, permettrait à l’Etat de partager avec les Français une stratégie responsable : d’abord reconstruire, et après rembourser. »

La proposition n’est pas très claire dans ses termes. Il faut comprendre tout d’abord que « les charges d’annuité » à rembourser qui seraient « très pénalisantes », ne peuvent s’entendre de la charge de la dette elle-même. On sait qu’elle est extrêmement faible aujourd’hui pour des maturités allant de 2 à 10 ans (voir la courbe des taux obligataires à MLT français diffusés par la Banque de France).

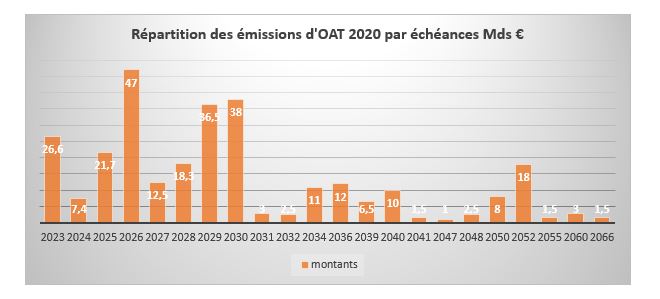

Il s’agit donc du remboursement à échéance du principal émis. Or comment se distribuent, par exemple les émissions de 2020 de 289,4 milliards brutes d’OAT en fonction de leurs échéances, sachant que le moratoire proposé par le Haut-Commissaire est de 10 ans (donc jusqu’en 2030[13]) ?

D’ici 2030 (dont 10 ans), près de 208 milliards d’OAT émis en 2020 arriveront à échéances. Les montants les plus importants intervenant en 2026, 2029 et 2030. Mais que veut dire un « différé d’amortissement » ? Il faut sans doute imaginer que ce délai serait en réalité mis à profit afin de convertir la dette souscrite à 3-10 ans en une dette de maturité plus élevée allant jusqu’à 40 ans (afin d’étirer la maturité de la dette de 2031 à 2050). Comme le souligne le rapport « à l’issue du différé d’amortissement évoqué, et d’un allongement de la maturité de la dette aux trente années suivantes (…) »

En pratique la « Dette Covid » à amortir ne représente pas la totalité des 290 milliards (298,4 milliards) émis en 2020, mais sans doute environ 170 milliards à 200 milliards. Et encore, stricto sensu elle ne peut pas se rapporter uniquement à la dette négociable du seul Etat mais également aux autres niveaux d’administration publique (ACOSS, UNEDIC, dette hospitalière, dette des APUL hors collectivités territoriales (dont la dette est considérée comme de l'investissement, etc.) Mais par « convenance » on peut supposer que le pilotage en sera facilité si ces dettes sont progressivement rapprochées de celles gérées déjà par l’AFT et que celle-ci en « convertit » l’amortissement au travers de la dette négociable de l’Etat, vers un véhicule ad hoc, ou sous la forme d’un compartiment dédié au sein des comptes publics (caisse d’amortissement, etc.)

Or on sait d’autre part, en suivant les montants rachetés par la BCE (en réalité la Banque de France pour le compte de la BCE), que ceux-ci se sont élevés à environ 175,2 milliards d’euros via les programmes PSPP et PEPP jusqu’en novembre 2020. On peut donc penser que sur les 290 milliards bruts émis, la Banque de France détient actuellement 200 milliards environ à maturité inférieure ou égale à 10 ans[14].

Un niveau légèrement inférieur d’émission de dette « Covid » devrait survenir en 2021, portant le total d’après nous à 340 milliards environ (260 milliards si la dette sociale est reprise par la CADES). C’est le niveau de la dette qui serait cantonnée spécifiquement et déduit de l’affichage classique de la dette publique totale.

Les pouvoirs publics disposent donc de la faculté de « choisir » la dette Covid qu’ils veulent cantonner et différer d’amortissement. Ils peuvent le faire à deux niveaux :

- Tout d’abord décider que seule la dette à l’actif du bilan de la BCE est concernée pour une maturité inférieure ou égale à 10 ans. Sans doute 200 milliards d’euros en 2020 et la même somme en 2021 (soit 400 milliards en tout) ;

- Ensuite choisir les maturités concernées. Sur l’ensemble de la dette émise en 2020 (290 milliards environ), 58 milliards se situent dans le segment 11/30 ans c’est-à-dire celui des assureurs (les assureurs vie étant entre 10-15 ans), et 24 milliards sont émis à 30 ans et plus (donc sur le segment des fonds de pensions). On peut choisir d’emblée que cette dette est réputée Covid et qu’elle n’est pas concernée par l’amortissement d’ici 2030[15] (soit 88 milliards d’euros). Reste alors à traiter la conversion de 112 autres milliards d’euros émis en 2020 de 3 à 10 ans. Il s’agit alors d’une opération de refinancement classique à maturité minimale de 5-15 ans (éligible au PEPP de la BCE). En effet 105 milliards ont une échéance comprise entre 2027 et 2030, que l’on complète par 6,7 milliards d’euros arrivant à échéance en 2026.

Le « cantonnement » de la dette Covid ne pourra réellement débuter (en dehors d’un effet de présentation) qu’à compter de l’amortissement effectif du principal arrivant à échéance via des ressources fiscales pérennes à partir de 2030. Cette opération serait auparavant présentée comme un différé d’amortissement qui pourrait se traduire par une opération de refinancement classique d’une dette « Covid » isolée dans ses émissions 2020 et 2021 pour les tombées intervenant entre 2026 et 2030 à hauteur de 224 milliards d’euros (sur 340 à y inscrire) en les convertissant en des émissions de dette à maturité 5-15 ans.

Le rapport se leurre sur un allongement important des maturités

Sur cette matière le rapport semble faire preuve d’irénisme. En effet il estime qu’à « l’issue du différé d’amortissement évoqué, et d’un allongement de la maturité de la dette aux trente années suivantes, le besoin de financement de l’annuité du remboursement de ce capital serait donc de l’ordre de 15 à 20 milliards par an. » ce qui découle en réalité de la proposition initiale d’un volume à cantonner et à amortir de 450 à 600 milliards d’euros divisé par 30 ans. Le rapport estime que compte tenu de la croissance attendue à l’issue du processus de relance, le PIB serait en euros constants à hauteur de 2.650 milliards d’euros, ce qui représenterait « quelque 0,5% à 0,7% du PIB en 2031. »

Or cette présentation nous semble triplement irréaliste :

- D’une part le coût de conversion de la dette à maturité plus longue et dans un contexte où dès mars 2022 la BCE (et peut être avant) devrait arrêter ses rachats d’actifs. Les opérations de conversion en maturité plus longue devant, d’après notre hypothèse, n’intervenir qu’à compter de 2026 afin d’en faciliter le refinancement au-delà de 2030. Ce risque ne semble pas suffisamment évalué ;

- D’autre part, comme cela a déjà été souligné, seuls les fonds de pension interviennent à maturité longue au-delà de 30 ans. Les assureurs n’interviennent qu’entre 10 et 30 ans. Si l’on veut financer pour 340 milliards environ de dette Covid, il faut sans doute privilégier cette maturité et pas au-delà puisque la profondeur de marché ne sera pas suffisante faute pour nous collectivement d’avoir choisi la mise en place de fonds de pension[16]. Evoquer une dette à 30 ans est donc plus un argument rhétorique qu’un élément factuel puisqu’il s’agit au mieux d’une maturité maximale ;

- Enfin, le « lissage » de la dette souscrite va supposer des coûts spécifiques de refinancement qui excèdent nécessairement le simple amortissement du capital lui-même évalué à juste titre entre 15 à 20 milliards/an qu’il s’agira de financer avec des recettes fléchées. Comptablement ces éléments seront au mieux traités comme pour la CADES en dépenses à réintégrer dans le périmètre des dépenses publiques.

Conclusion: un rapport pour rien?

La proposition du Haut-Commissariat est intéressante sur le principe du cantonnement mais pas du tout sur le plan technique faute de proposer des éléments permettant d’en développer les rouages.

- Elle contient tout d’abord un agenda caché qui est celui d’un renforcement inédit du Plan de relance aboutissant au minimum à un quasi-doublement. Ce projet, s’il était uniquement consacré (théorie keynésienne) à des investissements efficients, pourrait renforcer notre croissance potentielle, mais cela risquerait d’entrainer des effets inflationnistes à l’instar de ce qui semble se dérouler aux Etats-Unis ;

- La proposition n’évalue pas réellement le montant de la dette à cantonner en en proposant une estimation qui inclut elle-même un renforcement inédit du Plan de relance. Par ailleurs il n’y a pas de décomposition de cette dette Covid par niveau d’administration, ni bien entendu son pilotage, autrement qu’une proposition d’un contrôle par un organisme indépendant, à savoir la Cour des comptes ;

- Le rapport ne précise pas non plus si l’AFT aurait la main sur la gestion de cette dette en la considérant in fine comme une partie de la dette négociable de l’Etat émise entre 2020 et 2021, voire au-delà, ce qui constituerait des facilités pratiques notamment pour la phase de différé d’amortissement s’assimilant à un simple refinancement avec augmentation de maturité ;

- Il n’y a pas d’arbitrage non plus quant à la structure porteuse du cantonnement. Est-ce un simple affichage politique alors que l’ensemble de l’opération de bout en bout est gérée par l’AFT ? Est-ce que l’AFT prend en main la phase de refinancement puis un transfert de la dette Covid intervient dans une structure dédiée débudgétisée de style CADES au moment où les rentrées fiscales adéquates (2031 ?) pourraient enfin être fléchées pour en assurer l’amortissement ? ;

- Quid du réalisme de l’allongement des maturités souhaitées ? 30 ans semble un maximum et non un minimum s’agissant de la profondeur des points de courbes à long terme de la dette française… Elle serait donc plutôt reprofilée à sur 10 à 30 ans et devrait être réémise en dehors des programmes de rachat d’actifs de la BCE, si l’on tient compte du fait que la dette Covid est constituée uniquement de titres émis entre 2020 et 2021.

[1] https://videos.senat.fr/video.2102387_6021c8db2e2a6.soutenabilite-de-la-dette-publique---audition-conjointe?timecode=9353000 , vers 12h50.

[2] https://www.lefigaro.fr/conjoncture/2015/07/01/20002-20150701ARTFIG00117-des-dizaines-de-pays-se-sont-deja-retrouves-en-faillite.php.

[3] L’INSEE précise le 26 février que l’estimation définitive du déficit public selon la méthode des comptes nationaux ne sera disponible que le 26 mars 2021, https://www.insee.fr/fr/statistiques/5226093

[4] https://www.ifrap.org/sites/default/files/publications/fichiers/etude_ifrap_finances_publiques_2021.pdf

[5] https://www.touteleurope.eu/actualite/de-next-generation-eu-a-france-relance-quels-liens-entre-les-plans-de-relance-europeen-et-fran.html

[6] https://www.capital.fr/entreprises-marches/pret-garanti-par-letat-pge-1-entreprise-sur-10-pourrait-ne-pas-pouvoir-rembourser-1390921

[7] https://www.lesechos.fr/economie-france/budget-fiscalite/francois-bayrou-prone-une-relance-massive-de-leconomie-en-cantonnant-la-dette-covid-1293173

[8] https://www.lepoint.fr/economie/le-plan-de-francois-bayrou-pour-gerer-la-dette-covid-24-02-2021-2415396_28.php voir la note de l’OFCE sur la question, qui estime ouvert un espace budgétaire additionnel de 5 points de PIB pour un plan de relance additionnel, https://www.ofce.sciences-po.fr/pdf/pbrief/2021/OFCEpbrief84.pdf

[9] https://www.lemonde.fr/idees/article/2021/02/23/le-plan-de-relance-de-joe-biden-risque-de-faire-ressurgir-un-fantome-disparu-l-inflation_6070853_3232.html, ce qui n’empêche pas l’auteur de se jeter dans la bataille d’une redéfinition des règles budgétaires européennes et de leur assouplissement, https://legrandcontinent.eu/fr/2021/02/22/que-faire-des-regles-budgetaires-europeennes/, ainsi que https://www.piie.com/sites/default/files/documents/wp21-1.pdf en soutenant un critère central de « soutenabilité de la dette », voir https://www.lemonde.fr/economie/article/2021/02/22/le-debat-monte-autour-des-regles-budgetaires-europeennes_6070757_3234.html, ainsi que https://www.lesechos.fr/monde/europe/regle-des-3-une-proposition-de-reforme-basee-sur-le-caractere-soutenable-de-la-dette-1292872 et https://www.lesechos.fr/monde/europe/deficit-bruxelles-obligee-de-changer-les-regles-1292885

[10] Le taux de l’OAT 10 ans est remonté à +0,025 en territoire positif pour la 1ère fois depuis 1 an, voir https://www.lefigaro.fr/conjoncture/le-taux-a-dix-ans-francais-redevient-positif-20210225, ainsi qu’avec 1 jour d’écart http://webstat.banque-france.fr/fr/quickview.do?SERIES_KEY=255.FM.D.FR.EUR.FR2.BB.FR10YT_RR.YLD

[11] https://twitter.com/ericdor_econo/status/1363787160218910722

[12] Voir http://webstat.banque-france.fr/fr/browseBox.do?node=5385565

[13] Voir bulletin de l’AFT, janvier 2021, https://www.aft.gouv.fr/files/medias-aft/7_Publications/7.2_BM/368_Bulletin%20mensuel%20janvier%202021.pdf, ainsi que le résumé de la politique d’émission 2020 et ses perspectives 2021 https://www.aft.gouv.fr/fr/publications/communiques-presse/20201209-programme-indicatif-financement-2021

[14] C’est en effet la limite actuelle de ses rachats d’actifs souverains.

[15] On peut d’autant plus le faire que comptablement la dette « Covid » à isoler peut être choisie dans le panier fongibles des émissions de titres permettant de combler le besoin de financement de chaque exercice considéré.

[16] Voir notre note : https://www.ifrap.org/budget-et-fiscalite/augmenter-la-maturite-de-la-dette-detenue-par-les-francais