Comment la répartition des cotisations sociales allemandes favorise de meilleurs salaires

L’application du système allemand à la masse salariale privée française de 2021 aboutirait à la perception de 269 milliards d’euros contre 283,3 milliards d’euros. Il y aurait donc un déficit de cotisations sociales de 14 milliards d’euros. En plus, les salaires de plus de 3,5 Smics bénéficieraient d'une baisse de cotisations sociales employeurs de 24 milliards d'euros tandis que les charges employeurs sur les bas salaires augmenteraient. Un constat qui explique pouquoi la France se "smicardise" tandis que l'Allemagne, elle, conserve une industrie à forte valeur ajoutée.

Pour déterminer l’effet sur les cotisations sociales et des employeurs de ce coin social plus élevé en France qu’en Allemagne, nous cherchons à déterminer ce que seraient les paiements de cotisations des salariés et des entreprises française si le système allemand prévalait en France.

Sur la base des données dont nous disposons sur la masse salariale du secteur privé français, nous appliquons les règles de taux de cotisations sociales qui prévalent en Allemagne. Mais nous devons le faire en nous assurant que cela ne va pas entrainer une baisse des cotisations prélevées (afin de ne pas augmenter le déficit des comptes sociaux et donc le déficit public) et ne pas va faire baisser les salaires nets des salariés.

Nous procédons, pour l’application les règles de taux de cotisations sociales qui prévalent en Allemagne à la situation des salariés du secteur privé français décrite dans le tableau précédent de la manière suivante :

- Le salaire net des salariés français est préservé. Avec cette hypothèse de travail, le niveau plus important des cotisations sociales salariales dans le système allemand aboutit à une hausse du salaire brute et non à une baisse du salaire net. L’application du système allemand serait donc neutre pour le pouvoir d’achat des salariés français. Leur salaire brut augmente mais leur salaire net demeure constant.

- Nous ajustons légèrement les taux de cotisations sociales salariales du système allemand qui seraient appliqués afin de s’assurer d’un même niveau de collecte de l’ensemble des cotisations sociales (cette application est donc neutre du point de vue du financement du système de protection sociale). La somme des taux de cotisations sociales salariés et employeurs est en effet plus faible. En l’absence de cette hypothèse de travail, on observerait une baisse des cotisations sociales et donc à niveau de protection sociale identique, un déficit des régimes sociaux.

- Les taux de cotisations sociales à la charge des employeurs sont plus faibles en Allemagne qu’en France mais le gonflement de la masse salariale brute suite à l’application de cotisations sociales à la charge des salariés ré-augmente légèrement le montant des cotisations sociales à la charge des employeurs (qui est néanmoins beaucoup plus faible que dans le cas du système français).

- Nous appliquons un taux de cotisations sociales employeurs pour la mise en place du système allemand qui est réhaussé afin d’atteindre un niveau de cotisations sociales employeurs équivalent à celui qui existerait en France sans le système des allègements existants. Puis nous appliquons les montants des allègements existants. Nous présentons ainsi les résultats selon que le système des allègements de cotisations sociales serait ou non remis en cause lors de la mise en place de ce nouveau système de financement de la protection sociale.

Au final, avec l’application telle que nous la mettons en œuvre, la masse salariale super-brute est identique (puisque la somme des cotisations sociales employeurs et salariés est identique). Le coin social moyen de l’ensemble des salariés n’évolue pas avec l’application du système allemand. En revanche le niveau de ce coin social évolue fortement entre les tranches de salaires.

Résultat avec abandon du système des allègements de cotisations sociales

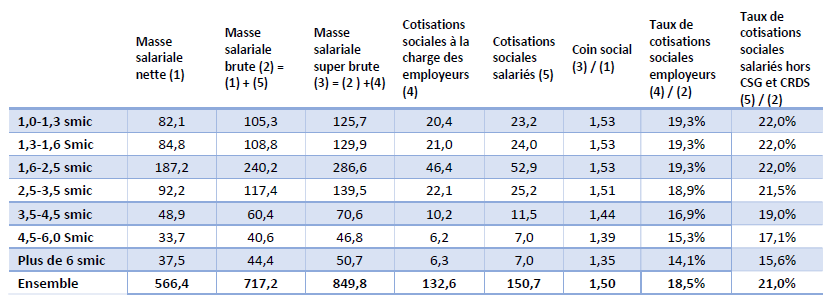

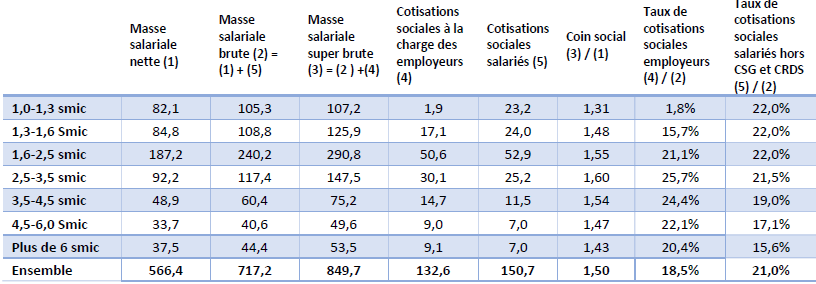

Répartition des masses salariales nette, brute et super brute et des cotisations sociales par tranches de rémunération en France en 2021 si le système allemand de financement de la protection sociale était appliqué (en milliards d’euros), avec abandon du système des allègements des cotisations employeurs existants.

Ecart entre la situation avec l’application du système allemand et la situation française actuelle (en milliards d’euros).

L’application du système allemand, avec remise en cause du système des allègements de cotisations sociales à la charge des employeurs existant actuellement en France, amènerait une baisse de 24 milliards d’euros des cotisations sociales sur les salariés rémunérés plus de 3,5 Smic (soit une baisse de 12% de la rémunérations des salariés ou masse salariale super brute des salariés de ces tranches de salaires) et une hausse de 28 milliards d’euros pour les salariés rémunérés moins de 1,6 Smic (soit une hausse de 12% du montant de la masse salariale brute des salariés faiblement rémunérés).

Résultat avec maintien du système des allègements de cotisations sociales

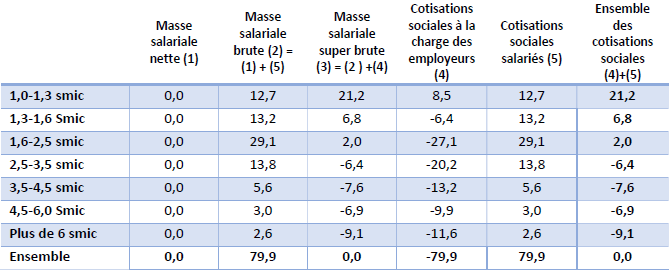

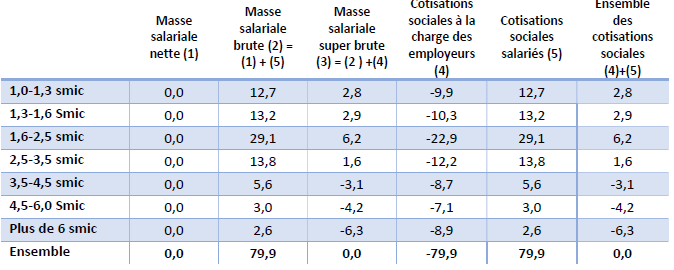

Répartition des masses salariales nette, brute et super brute et des cotisations sociales par tranches de rémunération en France en 2021 si le système allemand de financement de la protection sociale était appliqué (en milliards d’euros), en conservant les allègements des cotisations employeurs existants.

Ecart entre la situation avec l’application du système allemand et la situation française actuelle (en milliards d’euros).

L’application du système allemand, sans remise en cause du système des allègements de cotisations sociales à la charge des employeurs existant actuellement en France, déboucherait sur un système présentant un coin social d’abord croissant puis décroissant à partir de 3,5 Smic. Les salaires dans la tranche 2,5-3,5 Smic seraient alors ceux présentant le plus fort coin social. Le passage à un tel système amènerait une baisse de moins de 14 milliards d’euros des cotisations sociales sur les salariés rémunérés plus de 3,5 Smic (soit une baisse de 4% de la rémunération des salariés ou masse salariale super brute des salariés de ces tranches de salaires) et une hausse moins de 6 milliards d’euros pour les salariés rémunérés moins de 1,6 Smic (soit une hausse de 4% du montant de la masse salariale brute des salariés faiblement rémunérés).

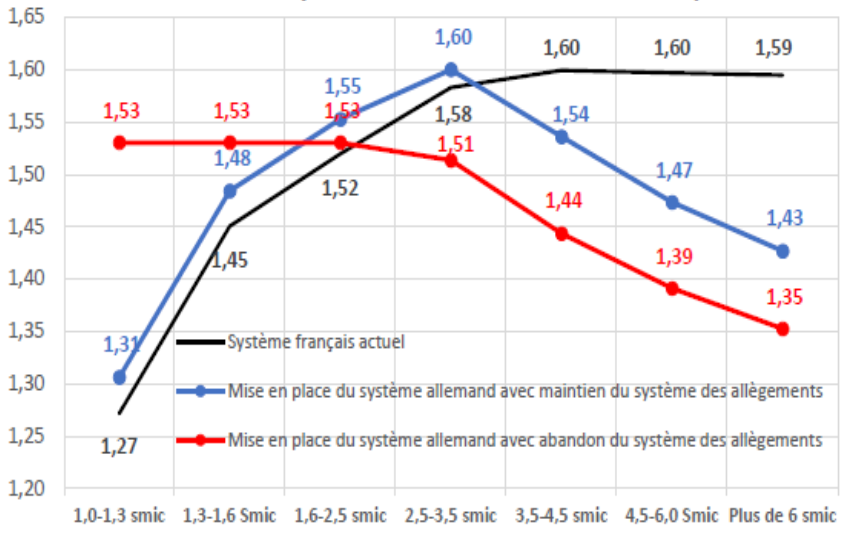

Coin social (hors CSG)) pour les différentes tranches de salaires selon le système de cotisations sociales en place.

En conclusion, le système français actuel de cotisations sociales (salariés et employeurs) amène un coin social croissant avec le niveau de salaire (de 1,27 en moyenne pour les salaires entre 1 et 1,3 Smic à 1,60 en moyenne pour les salaires au-delà de 3,5 Smic). Le coin-social moyen est de 1,50.

Nos simulations présentent deux alternatives : celle de l’application du système allemand avec remise en cause du système des allègements de cotisations sociales à la charge des employeurs existant actuellement en France. Le système deviendrait alors dégressif en matière de coin social (de 1,53 en moyenne pour les salaires entre 1 et 1,3 Smic à 1,35 en moyenne pour les salaires au-delà de 6 Smic), celle de l’application du système allemand mais en amortissant cette dégressivité pour les bas salaires afin de protéger l’emploi non qualifié. Le coin social serait alors croissant au-début de l’échelle des salaires (de 1,31 en moyenne pour les salaires entre 1 et 1,3 Smic jusqu’à 1,60 pour les salaires entre 2,5 et 3,5 Smic) puis décroissant pour les salaires les plus élevés (le coin social s’établirait à 1,43 pour les salaires au-delà de 1,43 Smic).

[1] L’application du système allemand à la masse salariale privée française de 2021 aboutirait à la perception de 269 milliards d’euros contre 283,3 milliards d’euros. Il y aurait donc un déficit de cotisations sociales de 14 milliards d’euros.