Remise à plat de la fiscalité : grand soir fiscal ou longue nuit ?

Le Premier ministre Jean-Marc Ayrault a annoncé une remise à plat mais à taux de prélèvements obligatoires constant de la fiscalité française. Cette refonte aboutirait, afin de correspondre au programme présidentiel de François Hollande, à une fusion de l'IR et de la CSG. Les questions qui se posent sur ce projet de remise à plat de la fiscalité sont les suivantes : ![]() Fusionner IR et CSG veut-il dire rendre progressive la CSG ?

Fusionner IR et CSG veut-il dire rendre progressive la CSG ?

![]() L'IR-CSG serait-il retenu à la source ?

L'IR-CSG serait-il retenu à la source ?

![]() Les ménages non assujettis à l'IR seront-ils exonérés du paiement de la CSG nouvelle version et si oui, qui paiera à leur place les recettes en moins ?

Les ménages non assujettis à l'IR seront-ils exonérés du paiement de la CSG nouvelle version et si oui, qui paiera à leur place les recettes en moins ?

![]() Les niches fiscales seraient-elles alors toutes supprimées (la CSG n'en compte pas…) ?

Les niches fiscales seraient-elles alors toutes supprimées (la CSG n'en compte pas…) ?

![]() Quid de la réforme de l'IS et de la TVA

Quid de la réforme de l'IS et de la TVA

Autant de question qui chacune peut demander des mois de débats et des années de mise en œuvre alors que les présidentielles sont dans trois ans. Autant de débats sur la fiscalité qui risquent bien d'occulter le seul vrai sujet : la remise à plat des dépenses publiques, sujet sur lequel le gouvernement manque encore d'idées innovantes.

1) La question relative à la fusion IR/CSG :

Fusionner l'IR et la CSG c'est rapprocher deux taxes que tout oppose : d'un côté un impôt devenu fortement progressif touchant moins de 50% des foyers fiscaux pour des recettes anticipées de 75,3 milliards d'euros, quand la CSG, imposition proportionnelle au taux moyen de 8% sur l'ensemble des contribuables personnes physiques dispose d'un rendement de 92,5 milliards d'euros en 2014. Par ailleurs, alors que le produit de la CSG est fortement étalé, celui de l'IR est très concentré, 1,6% des contribuables en paie près de 40% du produit. On comprend donc que dans ces conditions toute « progressivisation » de la CSG risque de très fortement peser sur les redevables IR les plus fortunés.

Il existe en effet plusieurs manières de concevoir une « fusion IR/CSG » :

- Il y a d'abord l'approche visant à rendre plus progressive la CSG : c'est sans doute ce qui motive actuellement la gauche et explique le besoin de se concerter avec les partenaires sociaux. Rendre plus progressive la CSG cela veut dire baisser la CSG qui frappe à l'heure actuelle les plus modestes au taux proche de 7,5% (pour les revenus d'activité) pour offrir au contraire un taux sinon nul, du moins sans doute proche des 1 à 2% dès le premier euro. On imagine dans ces conditions et pour travailler à recettes constantes qu'il faudrait pour cela déplacer fortement le curseur en direction des classes moyennes et aisées (puisqu'afin de ne pas être confiscatoire, il faudra nécessairement s'adresser à une assiette populeuse, donc aux classes moyennes/supérieures). Par ailleurs, il faudra neutraliser la déductibilité actuelle de la CSG (soit 5,1% du montant de la CSG).

- Il y a ensuite l'approche visant à rendre plus proportionnelle l'IR : cela conduirait nécessairement à réviser les taux de l'IR qui culminent à l'heure actuelle à un taux marginal de près de 45%, en le réduisant par exemple à 40%. La perte qui pourrait en résulter (500 millions d'euros environ), nécessiterait un report en direction de la CSG, un report minime puisqu'un point de CSG représente environ 11 milliards d'euros. Ainsi à recettes constantes, araser le taux marginal de l'IR ne conduirait à augmenter la CSG que de 0,04 point. On comprend donc la puissance d'une « proportionnalisation » de l'IR, mais ce n'est sans doute pas la démarche actuellement suivie.

Par ailleurs une seconde vague de réflexion peut exister sur la morphologie de la nouvelle taxe :

- Va-t-on vers des taux synthétiques (= aux taux effectifs) ou conservera-t-on des tranches : derrière cette réflexion il y a la question de la comparabilité de la nouvelle taxe : la tentation est forte (cf l'approche de Thomas Piketty) d'individualiser totalement la nouvelle taxe (suppression des quotients conjugaux et familiaux). Cette réflexion aboutirait à supprimer la notion de barème en tranches pour lui opposer l'application de taux synthétiques correspondant à la progressivité et à la productivité retenue [1]. Cependant, si le dispositif supprimait tout effet de seuil, il perdrait en revanche nécessairement en intelligibilité. Par ailleurs, il faudrait nécessairement aligner véritablement l'imposition du capital sur celle du travail et non plus la surexposer aux prélèvements fiscaux comme actuellement (la CSG serait fixée sur les dividendes et revenus de capitaux mobiliers à près de 8,2% soit la nécessité d'une réfaction de 0,22% et tenir compte également de la neutralisation de la CSG déductible des revenus d'activité).

Au contraire, la conservation de barèmes permettant une « prévisibilité » de l'impôt aboutirait à une meilleure visibilité de la pression fiscale, mais conduirait également à rendre beaucoup plus perceptibles les effets de franchissement de seuils, ce qui ne pourrait être combattu que par la multiplication des tranches et la réintroduction d'abattements (enfants à charges etc.) dont les montants seront inévitablement âprement renégociés.

2) Question sous-jacente : l'imposition à la source :

En réalité, la mise en place d'une « fusion IR/CSG » pousse la question de l'imposition à la source du nouvel impôt. En effet, la CSG est déjà imposée à la source. La « fusion » de la cotisation et de l'impôt sur le revenu permettrait de progresser dans la transition d'une imposition de rôle vers une imposition par l'intermédiaire d'un tiers payeur (généralement les entreprises ou les administrations) qui liquideraient ainsi la taxe. Cette approche permettrait en outre de neutraliser les problèmes actuels de « petite rétroactivité » et de basculer progressivement par le biais du prélèvement « mensualisé » par l'intermédiaire de l'IRCA (l'imposition sur les revenus courants de l'année), mais aussi celle de la modulation des revenus entre deux années (à l'heure actuelle on paie en n+1 sur les revenus de l'année n pour l'IR, ce qui occasionne des risques intertemporels de trésorerie pour les ménages en cas de changement d'activité entre deux exercices). Un récent rapport de la Cour des comptes a mis en exergue les économies en matière de coût de gestion de l'impôt que cette modification introduirait [2].

Cependant l'introduction d'une telle mesure demeure problématique :

- En effet, elle pose la question de la sensibilité à la pression fiscale. L'effet Laffer serait plus long à se déclencher en cas d'imposition à la source, la pression fiscale étant ressentie dans la durée. Il y aurait donc une habituation plus grande à l'impôt.

- Par ailleurs, du strict point de vue légal, l'imposition à la source permettait au contribuable de « sécuriser » ses requêtes fiscales ; la possibilité d'effectuer des recours serait facilitée pour autant que l'intelligibilité des modes de calcul du nouvel impôt soient suffisamment clairs et transparents pour être perçus et ses modalités de mise en œuvre contestés.

- Enfin, la « responsabilité fiscale » du tiers payeur ferait son entrée dans le domaine de l'IR, elle se surajouterait et ferait partiellement écran (sauf pour les revenus de capitaux mobiliers, fonciers et d'autres sources d'activité) à celle du contribuable par rapport à sa déclaration fiscale vérificative à remplir en fin d'année.

3) Et son corolaire, la réduction des niches fiscales

Les niches fiscales sont actuellement de 80 milliards d'euros (surtout IR et IS) pour 2014 si l'on y inclut l'impact (compensé) du CICE. La tentation est forte que la mise en place d'une fusion IR/CSG se fasse sur le dos des niches que la majorité actuelle conçoit, pas toujours à raison, comme les moins efficaces (par exemple celle des emplois à domicile ou des dons…). Cette démarche serait évidemment une erreur. Elle pourrait même s'accompagner d'une conversion des mécanismes d'abattements et de quotients en niches comme dans de nombreux pays déjà passés à la retenue à la source, sous la forme de crédits et/ou de réductions d'impôt. On imagine cependant assez aisément que la « refonte » fiscale pourrait très bien constituer une « nuit du 4 août » des niches. Ce qui permettrait au gouvernement de rompre facialement avec la technique du rabot, tout en produisant exactement les mêmes effets.

4) Enfin, pour quel modèle de protection sociale : Bismarckien ou Beveridgien ?

Sans le dire, la fusion IR-CSG, même étalée sur l'ensemble des trois prochaines années du mandat de François Hollande, pose en réalité la question du financement de la protection sociale et de façon subsidiaire celle de la répartition de la nouvelle taxe créée.

En effet, à l'heure actuelle, le fléchage est simple : la CSG établie en 1991 sert à financer les différentes branches de la Sécurité sociale respectivement la branche famille (taux 1,08% sur les revenus salariaux et allocations chômage et 1,1% sur les autres revenus), le fonds de solidarité vieillesse (suivant la répartition 1,03% revenus salariaux et 1,05 autres revenus), la branche maladie (sur des taux variables allant de 3,95% à 7,25% s'agissant des revenus des jeux) et la Caisse nationale de solidarité pour l'autonomie (financement de la dépendance à hauteur de 0,10% de l'ensemble des revenus). De son côté, l'IRPP vient naturellement abonder le budget général de l'État.

La fusion de la cotisation et de l'impôt va immédiatement poser la question de la nature juridique du nouveau prélèvement et trancher définitivement le contentieux sur la nature de la CSG (opposition Conseil d'État et Conseil constitutionnel qui définissent la CSG en tant qu'impôt et la Cour de cassation et la CJUE qui la définissent comme une cotisation). Tout laisse à penser que c'est l'impôt qui l'emportera ce qui inévitablement aura des conséquences sur le paritarisme. On passerait alors d'une logique de cotisation fléchée (modèle Bismarckien) vers celle de prélèvements sur recettes, à la manière de ce qui se pratique déjà s'agissant des collectivités territoriales (modèle Beveridgien de protection sociale financée par l'impôt) en direction des branches de la Sécurité sociale. On assisterait donc sur le plan financier à une recentralisation financière partielle de la Sécurité sociale et à la création d'une protection sociale hybride. Si les conséquences en étaient tirées jusqu'au bout, il faudrait sans doute modifier à terme la séparation opérée depuis la LOLFSS du 22 juillet 1996 instituant les lois de financement de la sécurité sociale, en poursuivant le mouvement de « fiscalisation » de la sécurité sociale débouchant sur un examen consolidé et unique des budgets de l'État et de la Sécurité sociale [3].

5) Il faudra sans doute poser aussi la question du niveau de l'IS :

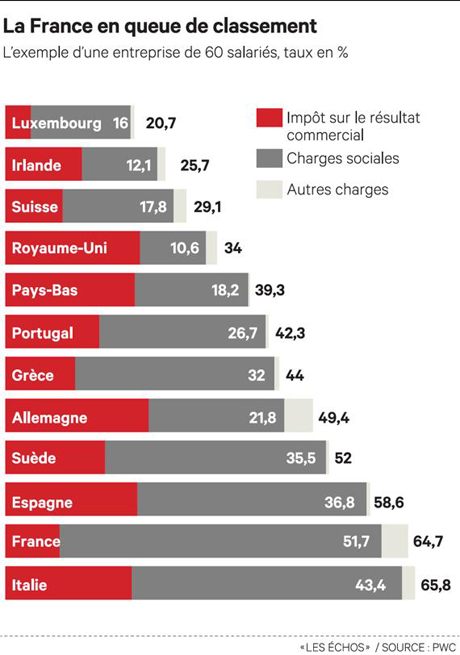

En effet, nous avons mis en évidence pour l'année 2011 le montant des taxes assises sur la production [4] pour un coût estimé à près de 72 milliards d'euros. Le CICE [5] a tenté un report de charge de 10 milliards d'euros en 2014 + 10 milliards en 2015 sous la forme d'un crédit d'impôt gagé par des recettes perçues sur les particuliers (sous la forme de 6 milliards de TVA, le reste provenant de baisses de dépenses). L'équation est donc la suivante : 20 milliards d'euros en régime de croisière, 6 milliards d'euros de TVA financés par le passage du taux intermédiaire de 7% à 10% et du taux marginal de 19,6 à 20%. Confirmation du mauvais classement de la France dans le dernier baromètre de PwC (PriceWaterhaouseCooper), Global Worldwide Tax Summaries Corporate Taxes 2013/14 (voir infographie ci-jointe [6])

La question a été envisagée pour le gouvernement de transformer à terme ce crédit d'impôt en baisses de charges (question qui serait évoquée au printemps dans le cadre des assises de la fiscalité). La question pourrait être plus triviale : pourquoi ne pas baisser de 10 milliards les taxes sur la production (nous les évaluions pour 2011 à 72,8 milliards d'euros), tandis que le taux d'IS serait lui-même réduit de sorte à atteindre une économie pour les entreprises à nouveau de 10 milliards. Le taux de l'IS serait alors porté largement en dessous des 30%, sans doute vers 25% environ, ce qui permettrait de converger vers les taux envisagés par la Suède (22%) et la Grande-Bretagne (24%). Ce mouvement aurait une certaine élégance, il permettrait de supprimer une niche fiscale tout en baissant l'imposition sur les entreprises. Il faut cependant sans doute aller plus loin encore dans le transfert de la fiscalité pesant sur les entreprises vers celles pesant sur les ménages.

6) Enfin quid de la TVA :

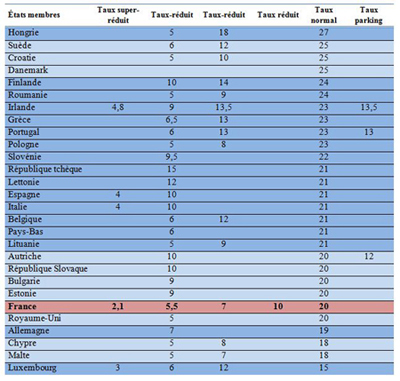

Si l'on veut conserver comme axiome qu'une fiscalité productive est d'abord et avant tout une fiscalité à taux faibles et à assiette large, l'outil de la TVA doit encore être privilégié. C'est d'ailleurs la voie qu'à présent ont suivi tous les pays d'Europe. Malgré le passage de la TVA de 19,6 à 20% de taux marginal au 1er janvier 2014 et la création d'un taux intermédiaire à 10%, la grogne fiscale est venue quelque peu ébranler les ailes de cette réforme. En réalité c'est avant tout parce que le gouvernement n'a pas produit un séquençage adéquat de la réforme. Il a en effet privilégié la majoration d'impositions à taux déjà importants et à bases étroites (75%, ISF…), ce qui psychologiquement, en termes d'acceptabilité de l'impôt, s'est révélé une stratégie ruineuse à moyen terme. Pour que cette acceptabilité de l'impôt soit renversée, il faudrait exactement inverser la dynamique actuelle et donc baisser par exemple, comme nous le proposions plus haut, le taux facial de l'IS. Il serait alors possible de proposer dans un second temps une majoration de la TVA qui, sans atteindre son maximum de Laffer, pourrait augmenter jusqu'à 22,5% d'après une récente étude portugaise qui a cherché à déterminer le Laffer moyen en matière de TVA pour l'ensemble des pays de l'UE [7] et l'a fixé à ce point. L'augmentation ainsi réalisée pourrait d'ailleurs permettre de « gager » un taux intermédiaire plus modeste que celui actuellement retenu de 10% et qui semble déstabiliser un certain nombre de secteurs (rénovation, centres équestres etc.).

Source : Commission européenne 2013, Fondation iFRAP pour la France.

Conclusion : la réforme fiscale arrivera-t-elle jusqu'au bout ?

Réformer notre système fiscal est à terme une évidence mais il aurait fallu s'en apercevoir dès le début du quinquennat et avant d'engager des hausses d'impôts tous azimuts. Simplifier notre fiscalité en la débarrassant des niches superfétatoires mais aussi des micro-taxes [8] l'est tout autant. Cependant, il faudrait au moins que les pouvoirs publics tracent explicitement les fins avant de s'attaquer aux moyens. En inversant la problématique et en posant les moyens (aujourd'hui la fusion IR/CSG) en premiers, les incertitudes s'accumulent sur les intentions du gouvernement :

![]() Veut-on améliorer le rendement de l'impôt et faire baisser ses coûts d'administration ? Dans le cadre de la MAP (modernisation de l'action publique) cette attitude a du sens, encore faut-il explicitement parler de la retenue à la source, mais il faut alors assumer une certaine « désensibilisation » fiscale du contribuable.

Veut-on améliorer le rendement de l'impôt et faire baisser ses coûts d'administration ? Dans le cadre de la MAP (modernisation de l'action publique) cette attitude a du sens, encore faut-il explicitement parler de la retenue à la source, mais il faut alors assumer une certaine « désensibilisation » fiscale du contribuable.

![]() Veut-on rendre l'impôt plus simple et plus lisible : dans ce cas, il faut s'interroger sur la mise en place de taux synthétiques, sur la conservation de tranches au sein du barème et sur la conservation d'un équivalent du quotient familial et conjugal (sous la forme d'abattement ou de crédit d'impôt), passera-t-on à l'individualisation du contribuable (en écartant le principe du foyer fiscal ?). Mais cela suppose alors auparavant de trancher sur l'universalité ou le fléchage de la solidarité dans le cadre de la politique familiale et de la représentation fiscale du couple. Il faudrait là aussi l'exposer clairement.

Veut-on rendre l'impôt plus simple et plus lisible : dans ce cas, il faut s'interroger sur la mise en place de taux synthétiques, sur la conservation de tranches au sein du barème et sur la conservation d'un équivalent du quotient familial et conjugal (sous la forme d'abattement ou de crédit d'impôt), passera-t-on à l'individualisation du contribuable (en écartant le principe du foyer fiscal ?). Mais cela suppose alors auparavant de trancher sur l'universalité ou le fléchage de la solidarité dans le cadre de la politique familiale et de la représentation fiscale du couple. Il faudrait là aussi l'exposer clairement.

![]() Veut-on plus largement réduire l'imposition des entreprises et faire basculer la fiscalité sur les ménages et sur la consommation. La « productivité » de la nouvelle taxe qui est annoncée comme constante pourrait cependant déboucher sur des hausses microscopiques permettant de lentement opérer le basculent souhaité. Encore faudra-il prendre en compte la répartition de la masse taxable sur l'ensemble de l'assiette.

Veut-on plus largement réduire l'imposition des entreprises et faire basculer la fiscalité sur les ménages et sur la consommation. La « productivité » de la nouvelle taxe qui est annoncée comme constante pourrait cependant déboucher sur des hausses microscopiques permettant de lentement opérer le basculent souhaité. Encore faudra-il prendre en compte la répartition de la masse taxable sur l'ensemble de l'assiette.

![]() Veut-on opérer une plus grande proportionnalité ou progressivité de l'impôt. Pour le gouvernement actuel la réponse coule de source, mais la morphologie des assiettes actuelles est tellement dissemblable qu'il faudra bien se garder de tout report de trop grande ampleur, sous peine de produire des transferts de charges insupportables aux classes moyennes et supérieurs. Un report partiel de la fiscalité sur cette nouvelle taxe ainsi que sur une hausse de TVA ne pourrait se faire quant à la première que sur les plus bas taux afin d'avoir une incidence vraiment significative.

Veut-on opérer une plus grande proportionnalité ou progressivité de l'impôt. Pour le gouvernement actuel la réponse coule de source, mais la morphologie des assiettes actuelles est tellement dissemblable qu'il faudra bien se garder de tout report de trop grande ampleur, sous peine de produire des transferts de charges insupportables aux classes moyennes et supérieurs. Un report partiel de la fiscalité sur cette nouvelle taxe ainsi que sur une hausse de TVA ne pourrait se faire quant à la première que sur les plus bas taux afin d'avoir une incidence vraiment significative.

![]() Enfin, quel mode de financement de la protection sociale voulons-nous ? Entre équation Bismarckienne et Beveridgienne voire mixte comme actuellement mais avec fiscalisation rampante, le modèle à suivre n'est pas clairement explicité, ni défini. Il mériterait de l'être.

Autant d'éléments qui militent pour que le gouvernement consulte les partenaires sociaux, mais cela ne sera pas suffisant. Il faudra d'abord légitimer la réforme aux yeux des Français qui devront percevoir une amélioration tangible en termes de productivité, de simplicité et de citoyenneté. Les trois ans restant suffiront-ils ? Rien n'est moins sûr.

D'autant plus qu'à plus de 90% d'entre eux ils attendent avant tout une remise à plat… des dépenses publiques.

Enfin, quel mode de financement de la protection sociale voulons-nous ? Entre équation Bismarckienne et Beveridgienne voire mixte comme actuellement mais avec fiscalisation rampante, le modèle à suivre n'est pas clairement explicité, ni défini. Il mériterait de l'être.

Autant d'éléments qui militent pour que le gouvernement consulte les partenaires sociaux, mais cela ne sera pas suffisant. Il faudra d'abord légitimer la réforme aux yeux des Français qui devront percevoir une amélioration tangible en termes de productivité, de simplicité et de citoyenneté. Les trois ans restant suffiront-ils ? Rien n'est moins sûr.

D'autant plus qu'à plus de 90% d'entre eux ils attendent avant tout une remise à plat… des dépenses publiques.

[1] Cela permettrait graphiquement de passer d'une représentation progressive en espaliers à celle d'une droite affine progressive par morceaux.

[2] Voir en particulier CPO, précisons que les coûts de gestion des services fiscaux sur l'ensemble des taxes directes permettant de définir les taux d'intervention (par rapport aux montants collectés) ont été explicités p.94 du rapport particulier de l'IG relatif à la transition d'un modèle de rôle à un modèle à la source.

[3] Voir, Pascal Penaud et alii, Politiques sociales, 2ème édition revue et augmentée, Presses de Sciences-Po Dalloz, Paris, 2013, p.147, ainsi que l'opinion d'Alain Lambert co-rapporteur de la LOLF, plus son dernier ouvrage, Déficits publics. La démocratie en danger, Armand Colin, Paris, oct. 2013.

[4] Voir p18. de notre dossier, Compétitivité des entreprises, et si on commençait par la fiscalité ?.

[5] Voir le rapport 2013, Comité de suivi du Crédit d'impôt pour la compétitivité et l'emploi.

[6] Quant à l'analyse et aux précautions méthodologiques de l'étude dont l'absence de prise en compte du CICE, voir Les Échos, Elsa Conesa, Fiscalité des entreprises, la France avant-dernière du palmarès européen, 21/11/2013.

[7] Voir à ce sujet, F.Guedes de Oliveira, L. Costa, The VAT Laffer curve and the business cycle, n°02/2013, Working Paper, Universidade Catolica Portuguesa (Porto), 19 juillet 2013.

[8] Très sectorielles aux coûts d'administration élevés pour des produits médiocres