Prélèvements obligatoires : la France dernier de la classe

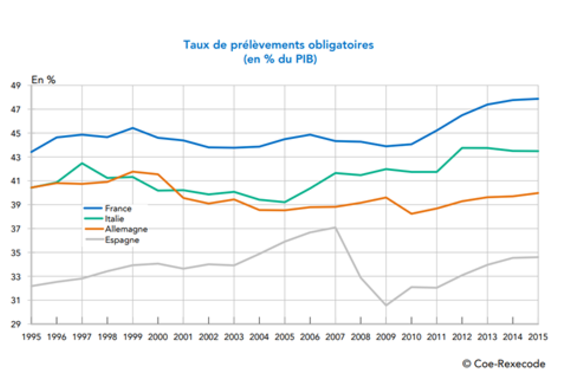

Le Centre d’observation économique et de recherche pour l’expansion de l’économie et le développement des entreprises (Coe-Rexecode) a publié ce mois-ci un document de travail mettant en exergue les écarts de prélèvements obligatoires qui existent entre la France et la zone euro. Avec des prélèvements obligatoires chiffrés à 47,9%[1] du PIB, la France a, depuis 2015, la fiscalité la plus élevée d’Europe.

Une fiscalité trop élevée sur le capital

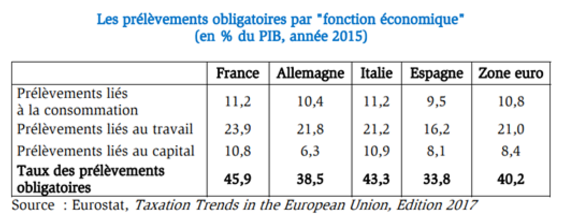

En juin dernier, la Fondation iFRAP publiait une comparaison fiscale entre la France et l’Allemagne, et s’était appuyée sur les données statistiques de l’OCDE pour la mener (une méthodologie différente d’Eurostat). L’institut des statistiques européennes analyse en effet les données extrêmement fines de la Commission européenne (par pays, les National Tax Lists) et les regroupe en trois catégories économiques : les prélèvements sur le travail, sur la consommation, et sur le capital. S’appuyant sur ces données fiscales d’Eurostat, Coe-Rexecode retient pour la méthodologie de son étude une définition intermédiaire du champ des prélèvements obligatoires, c’est la définition du système européen de comptabilité nationale, utilisée pour les comparaisons internationales. Il en existe deux autres, une extensive qui intègre les cotisations sociales imputées (c’est-à-dire les cotisations sociales payées par les administrations au titre de leurs salariés), et une restrictive qui déduit les crédits d’impôt du total des prélèvements. Si elle prend en compte ces derniers en tant qu’incitations budgétaires spécifiques, la définition intermédiaire n’inclut pas les cotisations sociales imputées ni les cotisations sociales supplémentaires des ménages.

Les fonctions économiques retenues par Eurostat et les prélèvements obligatoires qui y sont affectés :

|

A base de données différente, l’étude Coe-Rexecode corrobore les conclusions apportées par la Fondation iFRAP en juin dernier, à savoir que la France se détache encore un peu plus par le haut des trois autres grandes puissances européennes, l’Allemagne, l’Italie et l’Espagne. Aussi, alors que le taux de prélèvements obligatoires (PO) s’établit à 38,8% du PIB en Allemagne en 2015 et en moyenne à 40,2% du PIB dans la zone euro, il est en France de 45,9% ! Rapporté à la taille de l’économie française, cela représente un écart de 125 milliards d’euros avec la zone euro, et près de 156 milliards d’euros avec l’Allemagne… soit un surcoût moyen annuel de 4.205[2] euros pour le contribuable français par rapport à son voisin d’outre-Rhin. La méthodologie par fonction économique employée par Eurostat nous permet alors d’identifier les origines du décalage entre la France et ses voisins européens.

En 2015, la France possède un taux de PO lié à la consommation de 11,2% du PIB, ce qui ne laisse pas apparaître de déséquilibre majeur avec les 10,4% de l’Allemagne ou les 10,8% de la zone euro, même s’il faut rester attentif à son rythme de progression : +0,7 point de pourcentage entre 2010 et 2015 pour la France contre seulement +0,2 pour l’Allemagne. La différence est plus marquée concernant les prélèvements liés au travail, puisque de 23,9% du PIB en France ils sont plus élevés de 2,1 points et de 2,9 points de PIB relativement à l’Allemagne et à la zone euro, soit respectivement 46 milliards et 64 milliards d’euros en plus. Là encore, l’écart se creuse d’année en année, avec un rythme de croissance deux fois plus rapide pour la France sur l’Allemagne (+1,6 point de PIB et +0,8). Mais la rupture – et pas des moindres - s’opère surtout avec les prélèvements sur le capital. A ce titre, ils représentent en France 10,8% du PIB contre 6,3% en Allemagne, soit 71% de plus et une facture de 99 milliards d’euros si l’on rapporte l’économie allemande sur la française ! Entre 2010 et 2014, le montant de ces PO a augmenté de 14,9%, surtout porté par une hausse de 19,2% des impôts sur le capital des ménages, et en particulier sur les revenus financiers.

Afin de mieux comprendre ces écarts, il faut décomposer cette catégorie des prélèvements obligatoires liés au capital. On s’aperçoit alors qu’ils proviennent largement des impôts fonciers – sur les entreprises[3] (d’1,7% du PIB en France et de 0,2% en Allemagne) et sur les ménages (1,4% du PIB en France, 0,3% en Allemagne) – et des impôts liés au capital des ménages sous leurs différentes formes (6,2% du PIB en France et 3,6% en Allemagne). En revanche, les impôts sur les sociétés se valent entre les quatre grands pays d’Europe, avec des montants représentant 2,7% du PIB en France, 2,4% en Espagne et en Allemagne, et 2,1% en Italie. Néanmoins, ces 10% de différence d’IS entre la France et son voisin germanique se chiffrent tout de même à 7 milliards d’euros.

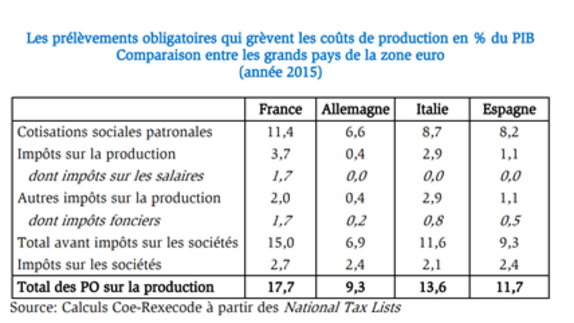

La production pénalisée par les hauts niveaux de prélèvements obligatoires français

Deux types d’impôts s’identifient comme particulièrement défavorables à la croissance : les impôts qui pénalisent le rendement du capital productif (diminuant l’incitation à investir), et les impôts qui grèvent les coûts de production des entreprises. Il est donc également intéressant d’analyser les écarts de prélèvements obligatoires pesant sur le coût de production entre la France et l’Allemagne, et ce peu importe la nature de la fonction économique du PO. En 2015, ils représentent 17,7% du PIB hexagonal, contre 9,3% outre-Rhin, soit 8,4 points de PIB (c’était 7,8 en 2010) et 185 milliards d’euros d’écart pesant sur la compétitivité des entreprises françaises. Ce niveau élevé de prélèvements obligatoires pesant sur le coût de production vient principalement des différences de cotisations sociales employeur (qui représentent en France 11,4% du PIB contre 6,6% en Allemagne), ainsi que des impôts sur la masse salariale[4] (1,7% du PIB français alors qu’ils n’existent pas en Allemagne) et des impôts fonciers (respectivement 1,7% et 0,2% du PIB). D’après le Coe-Rexecode, ces écarts s’expliquent en partie par la différence de structure des cotisations sociales, largement à la charge des employeurs en France et à la charge des salariés en Allemagne, […] mais aussi de diverses contributions et impôts assis sur les salaires et des impôts fonciers. Pour preuve, si les cotisations sociales s’évaluent en France à 16,1% du PIB et sont largement supportées par les employeurs (11,4 points contre 4,3 points pour les salariés – le reste l’étant par les non-salariés), les 15% de PIB de cotisations sociales allemandes sont assis équitablement sur employeurs et salariés, avec respectivement 6,6 et 6,2 points de PIB. Exprimé en pourcentage, cela représente une charge de 44% des cotisations sociales pour les employeurs allemands, contre 71% pour les Français. Non pris en compte en raison de l’usage de la définition intermédiaire du champ des prélèvements obligatoires, le Crédit d’impôts compétitivité emploi (CICE) corrige en partie cette divergence avec les autres grands pays européens, sans toutefois l’annuler.

Couplé à une structure atypique défavorable à l’investissement et à la croissance à cause d’une sur-taxation du capital et de ses modalités particulières, le niveau élevé des prélèvements obligatoires français se trouve donc largement pointé du doigt dans ce document de travail du Coe-Rexecode. Celui-ci s’est dernièrement écarté vers le haut de celui des autres pays de la zone euro, dégradant encore un peu plus la compétitivité et le pouvoir d’achat des Français. En effet, alors que le total des PO était compris entre 42% et 43% du PIB de 2003 à 2010, il y a eu une forte augmentation récemment, de telle sorte qu’Eurostat l’évalue aujourd’hui à 45,9% du PIB, en raison notamment de 7,4 milliards d’euros de prélèvements obligatoires supplémentaires sur les entreprises et surtout de 53 milliards en plus sur les ménages entre 2011 et 2017. Le pic de ce choc fiscal a été atteint en 2013 avec une hausse cumulée des PO de 74,4 milliards d’euros, dont 33,9 milliards sur les entreprises, et 39,3 milliards d’euros sur les ménages. Bien sûr, la crise économique est loin d’y être étrangère. Elle a provoqué une hausse des PO dans toute l’Europe, laquelle a été particulièrement marquée en France, et ce en dépit de la mise en place du CICE. Sa montée en charge a accru l’écart entre le taux de prélèvements obligatoires dans sa définition restrictive (utilisée par la comptabilité nationale – l’INSEE évalue ainsi le montant des PO français à 44,4% du PIB en 2015) et le taux de PO dans sa définition extensive ou intermédiaire. Aussi, selon la définition retenue, le taux de prélèvements obligatoires a augmenté de 7,8% (restrictive), 7,7% (extensive) et 8,1% (intermédiaire) entre 2010 et 2016.

Finalement, la surcharge globale des prélèvements obligatoires en France s’évalue à 14% relativement à la zone euro (soit 125 milliards d’euros), et à 18% par rapport à l’Allemagne (156 milliards d’euros). La prise en compte des crédits d’impôts réduirait ces écarts d’à peine 25 milliards d’euros, laissant apparaître 100 à 130 milliards d’euros supportés en trop par le contribuable français comparativement à ses voisins européens.

[1] Selon la définition extensive du champ des prélèvements obligatoires.

[2] La Direction générale des finances publiques (DGFip) évalue à 37,1 millions le nombre de contribuables français en 2014. En divisant 156 milliards par 37,1 millions, nous obtenons facilement un surcoût moyen d’environ 4.205 euros.

[3] Cotisation sur la valeur ajoutée des entreprises (CVAE), cotisation foncière des entreprises et contribution sociale de solidarité des sociétés (C3S).

[4] Taxe sur les salaires, versement transports, forfait social, taxes au profit du Fonds National d’Aide au Logement et d’autres Fonds à caractère social. Ils représentent 1,7% du PIB français (+0,2 point de PIB depuis 2010) et sont absents dans les autres pays, ce qui explique en partie un total de prélèvements liés au travail plus élevé dans l’Hexagone que dans les autres pays.