La déconjugalisation de l'impôt sur le revenu, une option dangereuse

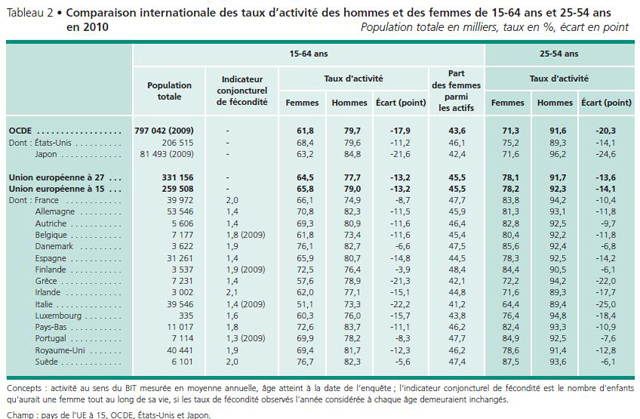

Après les appels lancés par Thomas Piketty dans son essai pour une révolution fiscale, quant à une possible déconjugalisation de l'impôt sur le revenu, mesure technique indispensable dans le cadre d'une « fusion IR/CSG », et avant la temporisation présidentielle concernant la remise à plat de la fiscalité [1], l'idée a néanmoins resurgi dans le cadre du récent rapport de Séverine Lemière, relatif à l'accès à l'emploi des femmes, remis à la ministre Najat Vallaud-Belkacem le 9 décembre dernier. C'est donc sur le volet de l'aspect desincitatif à l'emploi des femmes dans le cas des couples mariés monoactifs, que l'effet du quotient conjugal est critiqué.

En réalité, la question du quotient conjugal est beaucoup plus vaste que sa simple réduction à un mécanisme de division du revenu fiscal de référence des couples. Le revenu secondaire (après redistribution) des enfants est également en jeu, tout comme l'incitation aux transferts financiers entre conjoints dont les revenus sont très différents. Par ailleurs, si c'est l'autonomie du conjoint le moins rémunéré qui est ici visée, le mécanisme pourrait être fortement inflationniste du côté des dépenses sociales. Comme l'évoque Henri Sterdyniak de l'OFCE dès 2004, « Si on refuse de tenir compte dans le calcul de l'impôt du partenaire riche de l'existence du partenaire sans revenu, a-t-on le droit de tenir compte de l'existence du partenaire riche, pour évaluer l'aide sociale à laquelle le partenaire démuni a droit ? [2] » En somme la question de la « déconjugalisation » peut se résumer à cinq axes :

- La déconjugalisation est-elle plus favorable sur le plan fiscal aux couples de droit (mariés, pacsés) ou de fait (concubins).

- La déconjugalisation est-elle plus favorable quant au niveau de vie des enfants de ces différents couples ?

- Quelle est l'incidence de la déconjugalisation sur la prise en compte du ménage dans le cadre des dispositifs sociaux ?

- L'effet sur l'inactivité des femmes est-il suffisant pour justifier une déconjugalisation ?

- Enfin, quid des retraités concernés par la réforme ?

1) La déconjugalisation est-elle plus favorable aux couples de droit ou aux couples de fait ?

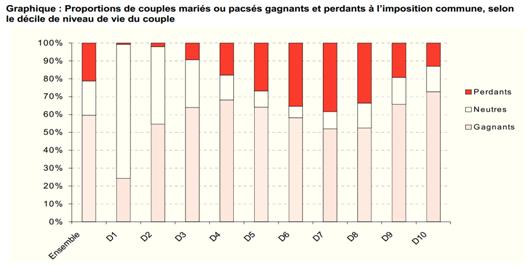

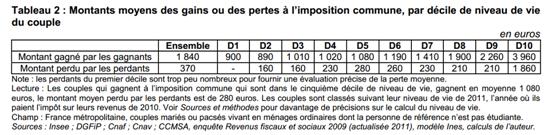

Une étude récente, livrée par l'INSEE [3] permet de remettre à jour les données fiscales concernant l'impact du quotient conjugal sur les couples. Elle met en exergue que d'un strict point de vue de stratégie fiscale, pour ces 12,4 millions de couples, 71% d'entre eux sont potentiellement bénéficiaires de l'existence du quotient conjugal, tandis que pour les 29% restants (soit 3,6 millions) - leurs revenus (même différents) correspondant aux mêmes tranches d'impôts -, l'arbitrage fiscal est relativement neutre entre couple légal et union libre. L'avantage de l'étude est de proposer une confrontation entre ces éléments théoriques et les effets produits par micro-simulation [4]. Il apparaît que 60% des couples mariés ou pacsés ont un impôt inférieur à celui qu'ils paieraient s'ils remplissaient des déclarations séparées. Par ailleurs, 21% des couples mariés/pacsés perdraient à une imposition commune et pour 19% l'arbitrage fiscal entre les deux stratégies se révèlerait neutre.

Source : INSEE, 2013.

Source : INSEE, 2013.

Le différentiel entre les effets théoriques et « simulés » pour les couples gagnants et neutres [5], et l'existence de 21% de perdants résulte en réalité des effets répartis sur l'ensemble des revenus :

- Pour les bas revenus, l'existence du mécanisme de la décote (permettant de modérer un impôt inférieur ou égal à deux fois le montant de la décote) tend à favoriser les couples en union libre (puisque chacun peut alors séparément bénéficier de sa décote) ou permet la double application du seuil de perception minimum leur ouvrant droit ainsi à une décharge totale d'impôt [6]. Par ailleurs, les minima sociaux interagissent avec la PPE qui n'est pas conjugalisée ou le RSA qui, familialisé, est déductible de la PPE. En cas de déclaration séparée, seule la moitié du RSA du couple vient en déduction.

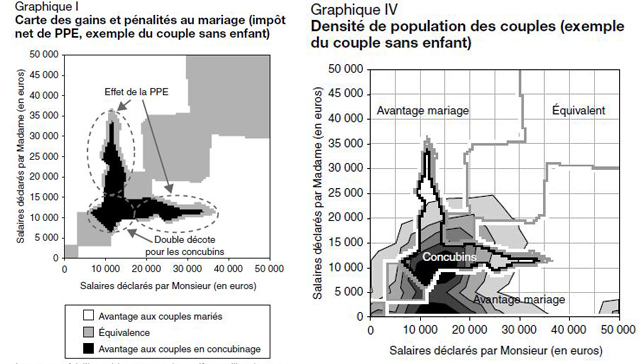

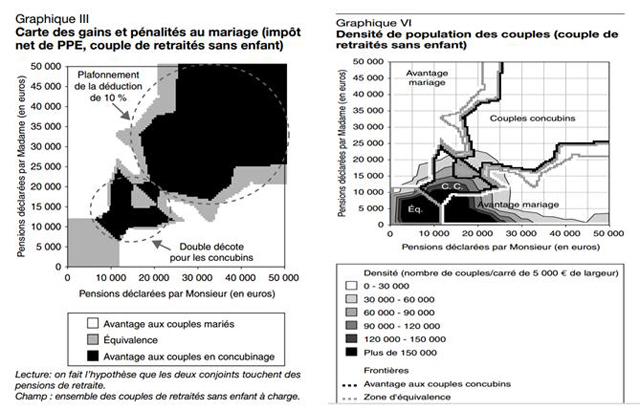

Pour une visualisation « cartographique » des gagnants et perdants, voici la représentation obtenue avec le même modèle de simulation en 2007 :

La représentation s'effectue à gauche par avantages et à droite par gradient de densité des couples.

- Pour les autres revenus, le gain est d'autant plus fort que le différentiel de revenus entre les membres du couple est important, mais également joue des éléments annexes relatifs à la fiscalité patrimoniale : l'imposition séparée des produits d'assurance-vie après 8 ans de détention permet aux couples en union libre de doubler la décote de 4.600 euros/an en la portant à 9.200 euros. Par ailleurs il existe des incidences s'agissant des niches fiscales : les réductions d'impôts s'imputent de façon plus optimale sur les cotisations d'impôt séparées car, contrairement aux crédits d'impôts, leur excédent est toujours définitivement perdu.

S'agissant maintenant des couples en union libre, l'étude révèle que sur 3 millions de couples vivant en concubinage, 36% gagneraient à se marier contre 40% qui auraient à y perdre. En conséquence, sur un ensemble de 15,4 millions de couples, 55,3% ont un intérêt fiscal direct au mariage (8,52 millions de couples), 24,7% n'y ont aucun intérêt et pour les 20% restants (3,08 millions) l'effet est globalement neutre fiscalement.

L'effet du quotient conjugal est donc massif et seulement défavorable pour ¼ des couples en France en 2011 mariés ou en concubinage. En conséquence une « déconjugalisation » reviendrait à dégrader la situation fiscale de 55,3% de l'ensemble des couples.

2) La déconjugalisation est-elle plus favorable au niveau de vie des enfants ?

Si le gain au mariage n'est pas systématique, il est également variable tout au long de la vie. En effet, le principe de la progressivité de l'imposition des revenus en France s'appuie sur une taxation objective des niveaux de vie plutôt que sur des niveaux de ressources. Il permet de s'assurer que soient réalisées une équité horizontale (à capacité contributive égale, imposition égale) et une équité verticale (progressivité de l'imposition en fonction du revenu).

Le respect de ces principes doit faire en sorte d'égaliser les niveaux de pression fiscales quant aux revenus disponibles. Cette appréciation devrait être également valable pour les enfants à charge. Il n'y a pas de raison que leurs niveaux de vie soient modifiés par le choix de stratégie matrimoniale de leurs parents. Le quotient familial répond à cette préoccupation en autorisant les parents à « prendre en charge » un certain nombre d'enfants qui vont alors agir comme un diviseur de patrimoine à l'instar du mécanisme du quotient conjugal sous la forme de demi-parts supplémentaires. Reste donc à s'interroger sur les conséquences d'une stratégie de déconjugalisation.

Il apparaît alors que « deux couples de même revenu total, mais où la répartition des gains des deux membres serait différente, ne paieraient pas le même impôt. [7] ». Cela revient à dire qu'indépendamment du nombre d'enfants à charge (que l'on suppose identique entre deux couples test) et du jeu du quotient familial (quasiment toujours plus défavorable pour les concubins avec enfants), la déconjugalisation aura un effet baissier sur le niveau de vie du foyer familial considéré, donc sur celui de l'ensemble de ses membres dont les enfants en question précisément.

De façon plus large on observerait au niveau macroéconomique un renforcement des transferts de charge fiscale des familles mono-actives vers les familles bi-actives et les célibataires qui sont par ailleurs des contribuables qui ont déjà les niveaux de vie les plus importants. Ceci pourrait donc induire « des effets anti-redistributifs importants [8] » compensés en partie par un renforcement de la redistribution au sein des foyers mono-actifs eux-mêmes.

3) Déconjugalisation et foyer familial dans le cadre des dispositifs sociaux familialisés :

Les tenants de la déconjugalisation font valoir qu'il existe de toute façon une complexité importante née de la prise en compte différente par le fisc et par certains dispositifs sociaux de la notion de famille. En effet, en pratique le fisc rapporte la famille au foyer fiscal dont la définition dépend de la situation juridique du ménage. Pour certains dispositifs sociaux, l'individualisation du dispositif est la norme (avec la PPE, ou l'AAH par exemple), dans d'autres comme le RSA, le minimum-vieillesse et les allocations-logement, le bénéfice de ces aides suppose que l'on prenne en considération le revenu global de la famille indépendamment de sa situation juridique. Il n'y a en conséquence pas de vision unifiée des assiettes de revenu servant de base aux dispositifs en cause, ce qui est bien compréhensible puisque l'objectif des aides familialisées vise précisément à prendre en compte la composition concrète du ménage.

Est-ce à dire pour autant que la déconjugalisation permettrait de porter remède à cette apparente complexité ? Certainement pas, car le refus de prendre en compte in concreto la composition réelle du foyer familial aboutirait à faire exploser les droits sociaux avec des situations choquantes : au nom de l'autonomie individuelle un couple mono-actif à fort différentiel de revenus verrait le conjoint sans ressource pouvoir bénéficier de l'ensemble des minima sociaux. Dans sa version la plus pure, puisque la solidarité familiale ne serait plus prise en compte, ni envers les conjoints ni vis-à-vis des enfants, la redistribution ne serait plus alors ciblé sur les segments les plus vulnérables de la société au nom même de la sanctuarisation de l'autonomie des individus.

Cela revient à ouvrir la réflexion sur l'individualisation des droits sociaux. Ce qui objectivement supposerait (sur fond de contrainte budgétaire) de faire le choix de sacrifier les familles nombreuses au bénéfice des familles moins nombreuses, sauf à voir les prestations familiales exploser (ce qui ne serait sans doute pas le cas si l'on y adjoignait sans doute une réfaction du quotient familial afin d'uniformiser le système). Mais surtout, cela reviendrait à baisser encore un peu plus l'incitation à la reprise du travail des femmes sans activité puisqu'elles bénéficieraient alors de l'ensemble des prestations d'autonomie indépendamment des revenus générés par leurs conjoints.

4) Quel effet de la déconjugalisation sur l'activité des femmes ?

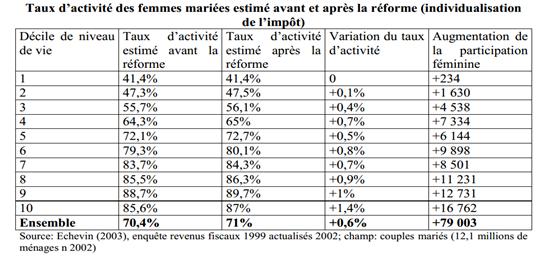

Nous en venons maintenant au cœur du rapport de Séverine Lemière. Celle-ci citant l'étude de 2003 de Damien Echevin [9], fait valoir que les femmes sans travail dans les couples mono-actifs sont frappées plus que d'autres par une taxation (partagée) plus forte de leurs revenus que si elles étaient imposées séparément [10], ce qui aboutit à l'existence d' « une prime à (la) spécialisation de l'activité sur l'un des deux conjoints ». En réalité, si l'individualisation de l'imposition était mise en place, on assisterait paradoxalement à une désincitation objective à l'existence de couples mono-actifs et une tendance au renforcement de la symétrie des revenus désormais avantagée dans le cadre de la déconjugalisation.

L'étude livre par ailleurs le tableau des 80.000 demandes d'emplois susceptibles d'être offertes par le retour d'un certain nombre de femmes en activité. D'après l'auteur citant l'étude de 2003 de Damien Echevin, les gains maximaux seraient les suivants (à condition que les demandes rencontrent l'offre existante ce qui n'est pas évident) :

L'auteur commente : « compte tenu de la baisse induite des taux marginaux d'imposition au sein du couple [puisque la réforme impliquant une suppression du quotient conjugal devrait être gagée par une forte baisse des taux marginaux d'imposition ndlr] cette réforme augmenterait de 0,6 point le taux de participation des femmes et se solderait (sans contrainte pour la demande de travail le modèle ne permettant pas de raisonner en équilibre général) par près de 80.000 emplois supplémentaire. » Cependant, le modèle ne prenant pas en compte l'effet potentiel d'arbitrage avec les minimas sociaux, ne peut chiffrer l'effet de substitution additionnel que cela pourrait procurer notamment s'agissant des plus hauts revenus qui d'après le tableau devraient le plus contribuer à la reprise de l'emploi.

En somme, les montants avancés d'emplois maximum créés apparaissent comme très modestes par rapport aux conséquences induites par la réforme. D'ailleurs le taux d'activité des femmes (voir tableau DARES mars 2012 infra) en France est parmi les plus élevés des pays développés avec un taux de 83,8%. Damien Echevin constatant lui-même à la fin de son étude que « le nombre de (couples) perdants suite à la réforme serait de l'ordre de 5,5 millions de ménages contre 2,7 millions de gagnants. » , il relève par ailleurs la nécessité de prévoir des mesures d'accompagnement permettant de compenser les ménages. A cet égard il évoque comme pour le système britannique « le remplacement du quotient familial par des déductions forfaitaires (d'impôt) » [11].

Source : Les disparités sur le marché du travail entre les femmes et les hommes : une analyse sur longue période, Dares. Mars 2012.

Source : Les disparités sur le marché du travail entre les femmes et les hommes : une analyse sur longue période, Dares. Mars 2012.

5) Quid de l'impact de la réforme sur les retraités ?

Afin d'être pleinement légitime la déconjugalisation de l'impôt sur le revenu doit également être regardé dans une optique intertemporelle. Les gains et pertes fiscales liés à l'union libre ou à la légalisation du couple (mariage, pacs) est mouvante dans le temps. C'est ce que montre particulièrement bien l'étude de 2007 de Elise Amar et de Sophie Guérin [12]. Pour cela les auteurs intègrent la PPE (prime pour l'emploi) au calcul. Elles démontrent que la PPE n'avantage plus les retraités en union libre mais à faibles revenus, tandis que les abattements de 10% dont ils bénéficient sont plafonnés au niveau du foyer fiscal, le sont à des niveaux beaucoup plus bas que la déduction pour traitements et salaires. Cela fait que l'arbitrage entre individualisation de l'impôt ou maintien de la conjugalisation est plus difficile à arbitrer dans ce cas. La cartographie des gagnants et perdants est la suivante :

Conclusion :

Avancer une proposition sur la déconjugalisation de l'IR, même pour augmenter l'emploi des femmes pour un maximum de 80.000 postes, alors même que les reports de charges entre couples bi-actifs et mono-actifs, entre célibataires et familles nombreuses seraient considérables et globalement anti-redistributifs, est particulièrement hasardeux. Par ailleurs, comme l'évoque l'ensemble des experts sur le sujet, la suppression du quotient conjugal entraînerait une réforme en profondeur du quotient familial qui ne pourrait plus se maintenir en l'état. Est-ce opportun ?

- Il semble au contraire qu'il serait possible de neutraliser les effets perturbateurs de la décote en l'individualisant afin de ne pas désinciter à la conjugalisation des couples bi-actifs les plus modestes.

- Plutôt que d'individualiser, il serait nécessaire d'encourager encore la familialisation aux fratries, aux ascendants/descendants et aux unions libres en créant un pacte fiscal offrant les mêmes avantages fiscaux que la conjugalisation aux personnes vivant sous un même toit (cela permettrait d'initier une convergence avec les prestations sociales familialisées et améliorer le recoupement).

- Par ailleurs, entamer une vraie réflexion sur l'individualisation des droits sociaux n'a pas de sens, dans la mesure où elle pourrait avoir un effet inflationniste sur le recours aux minima sociaux. C'est plutôt d'une « familialisation » accrue qu'il devrait s'agir avec pour finalité de « globaliser » et de fusionner les droits dans une logique d'enveloppe unique par famille. Le revenu disponible avant impôt étant ainsi susceptible d'être considéré au niveau du foyer familial.

- Cette unification cohérente permettrait ainsi de prendre pleinement en compte les transferts intra familiaux et de les encourager. Dans un cadre de faibles ressources budgétaires il vaut mieux renforcer la solidarité informelle entre membres d'une même cellule familiale, même de fait, que d'individualiser les individus en les autonomisant à coûts sociaux croissants.

- Enfin, la déconjugalisation prédisposerait à nombre de transferts de charges fiscales en allégeant le poids de la pression fiscale sur les couples bi-actifs et les célibataires au détriment des familles et des couples mono-actifs, pourtant généralement les plus modestes.

[1] Notamment dans son allocution en marge de son voyage au Brésil, voir dans Le Figaro. Notons par ailleurs que certaines personnalités de gauche y sont farouchement hostiles comme Gérard Filoche.

[2] On se reportera à son étude, Contre l'individualisation des droits sociaux, Revue de l'OFCE n°90, juillet 2004, p.421.

[3] Alexis Eidelman (INSEE), L'imposition commune des couples mariés ou pacsés : un avantage qui n'est pas systématique, INSEE analyses, n°9, mai 2013.

[4] Micro-simulation effectuée via le modèle INES, à partir de l'enquête sur les revenus fiscaux et sociaux 2009 actualisée 2011.

[5] Passage de 79% de gagnants potentiels à 60% (-19 points) et de 29% à 19% (-10 points) du côté des neutres.

[6] Voir sur ce point l'étude de Élise Amar et Sophie Guérin, Se marier ou non : le droit fiscal peut-il aider à choisir ? Economie et Statistique n°401, 2007, p.23. Les deux auteurs utilisant également le modèle INES, l'étude statistique de 2007 est en quelque sorte « réactualisée » par l'étude de 2013.

[7] Voir en particulier La lettre de l'OFCE, n°216, vendredi 22 février 2002, Faut-il individualiser l'impôt sur le revenu, p.2.

[8] Damien Echevin, L'individualisation de l'impôt sur le revenu, équitable ou pas ?, Economie et prévisions 2003 /4 n°160-161 p.150.

[9] Op. cit, note précédente.

[10] Rapport Lemière, p.140. Ce qui est vrai arithmétiquement dans la mesure où il s'agit de l'opposé de l'effet diviseur pour le plus gros revenu (ici supposé être celui du mari).

[11] Damien Echevin op.cit, p.162 note 19.

[12] Élise Amar et Sophie Guérin, Se marier ou non : le droit fiscal peut-il aider à choisir ?, Économie et Statistique n°401, 2007, p.27.