Impôts de production : les 10,5 milliards d’euros de baisse ne seront pas suffisants

Le Premier ministre Jean Castex a levé le 26 août 2020 un coin du voile à une semaine du lancement du plan de relance de 100 milliards s’agissant de la baisse des impôts de production. L’arbitrage de l’exécutif table sur un total de 10,5 milliards de baisses brutes, sans visiblement s’attaquer à la C3S. Une équation qui doit être saluée comme une étape importante du renforcement de la compétitivité fiscale des entreprises françaises puisque dans le même temps la trajectoire de la baisse de l’IS reste maintenue. Mais il ne s’agit que d’une étape car la route est longue pour enfin espérer converger avec l’Allemagne sur cette matière. En effet les effets induits (nets des retours d'IS de 3 à 4 milliards environ), devraient se traduire d'après nos calculs par la création de 57.000 emplois suplémentaires/an. Si une trajectoire était mise en place pour atteindre une baisse de -20 à -30 milliards des impôts de production, les effets seraient beaucoup plus massifs, de l'ordre de 44.000 à 120.000 emplois supplémentaires (soit entre +101.000 et +177.000 créations d'emplois/an en rythme de croisière).

Les annonces du Premier ministre

Le dispositif envisagé par le gouvernement[1] (il constituera une composante importante du plan de relance de 100 milliards) est le suivant :

Impôts concernés | Montants initiaux (2019) en milliards | Baisses nominales annoncées en milliards | Baisses (% du total) |

|---|---|---|---|

CVAE | 18,925 | -7,25 | -38,3% |

CFE | 8,006 | -1,54 | -18,7% |

TFPB (hors ménages[2]) | 14,698 | -1,75 | -11,9% |

Total | 41,629 | -10,54 | -25,2% |

Sources : Premier ministre, OFGL (2020), OCDE (2020).

Une baisse de 7,25 milliards d’euros serait envisagée par l’exécutif en matière de CVAE, représentant la suppression de l’entièreté de la part régionale[3] hors part départementale des CTU (collectivités territoriales uniques de Corse et d’Outre-mer). Elle serait accompagnée d’une baisse de la CFE (cotisation foncière des entreprises) de -1,5 milliard d’euros qui devrait toucher principalement les intercommunalités (groupements à fiscalité propre) dont les produits sont de 7,385 milliards d’euros en 2019 (contre 618 millions pour les communes et 2 millions pour leurs syndicats). Enfin, 1,75 milliard d’euros de baisse serait recherche sur la taxe foncière sur les propriétés bâties payée par les entreprises. On peut comprendre ce choix par la volonté d’équilibrer la répartition des baisses d’impôts de production au sein du bloc communal entre les communes (qui perçoivent 18,36 milliards de TFPB) et les intercommunalités (qui perçoivent davantage de CFE (voir supra) contre 1,839 de TFPB). Par ailleurs cette baisse de TFPB sera d'autant moins resentie par les premières qu'elles récupèreront la part de TFPB des départements en 2021 dans le cadre de la suppression de la TH et de la réforme de la fiscalié locale des ménages (voir le rapport Bur/Richard (mai 2018) ainsi que notre note de janvier 2020).

Par ailleurs le dispositif envisagé pourrait s’accompagner d’un mécanisme anti-abus : le gouvernement devrait baisser le plafonnement de la CET (cotisation économique territoriale, soit la CVAE plus la CFE) de 3% à 2% de la valeur ajoutée, mais surtout décaler en décembre le 2ème acompte, afin de tenir compte de la valeur ajoutée réellement constatée sur les 11 premiers mois de l’année (et éviter des procédés de reports et de minoration entre les exercices par les entreprises).

Les modalités d’applications

Les régions devraient contre toute attente « faire une bonne affaire » au moins l’année de transition s’agissant de la CVAE. En effet à cause de la crise liée au Covid-19 impactant les entreprises, les versements qui seront effectués en 2021 seront fortement impacté par l’effondrement de la VA en 2020. La mission Cazeneuve avait d’ailleurs prévu au début de l’été une hypothèse de baisse de la CVAE versée de -12% pour 2021[4], après +4,8% en 2020 et avant +9% en 2022. La décision du gouvernement de compenser via des attributions de points de TVA représente donc une recette plus dynamique au moins sur le court terme (et dont le dynamisme serait impacté à la hausse en 2021 par le rebond attendu du PIB et de la consommation). Par contre la clé de répartition territorialisée entre collectivités risque d'être compliquée en cas d'entreprise multi-sites (avec intégration de l'attribution de la VA via l'analyse des prix de transfert).

Le raisonnement est le même s’agissant de la CFE mais avec un effet retard plus important lié aux effets « d’acomptes ». Puisque les 2/3 des redevables de la CFE sont assujettis à la cotisation minimale, l’effondrement sera plus faible qu’avec la CVAE, mais on constaterait après une croissance des recettes de 1,7% en 2020, 0% en 2021 et -1% en 2022 avant de retrouver une dynamique normale en 2023. Une lettre échangée entre l'exécutif et les représentants des collectivités locales est plus floue s'agissant du mode de compensation qui en tout état de cause prendrait la forme d'un prélèvement sur recettes.

La compensation de la TFPB elle devrait être moins attractive avec une croissance attendue de son produit (tous niveaux et tous destinataires confondus) de +2,6%/an entre 2020 et 2022, même le rapport Cazeneuve ne segmente pas suffisamment les redevables (ménages stricto sensu, entreprises, autres) pour obtenir une décomposition fine de l’évolution de son rendement.

En tout cas la baisse pérenne des taxes foncières frappant les entreprises devrait se traduire par une réforme des valeurs locatives des établissements industriels (qui n'avait pas été réglée lors de la réforme des valeurs locatives des locaux professionnels en 2017). Le stock des établissements industriels existants serait intégralement compensé aux collectivités mais aussi les établissements futurs et projetés afin d'inciter les élus locaux à préserver des politiques d'attractivité territoriale. Ce mécanisme qui est pour le moment en cours de négociation devra sans doute préserver un système de revalorisation à deux niveaux en base et en taux... ce qui devrait consister une difficulté de négociation supplémentaire s'agissant du taux. Le gouvernement préférent un seul niveau de revalorisation en base.

Du chemin à parcourir pour infléchir vraiment le poids de la fiscalité de production

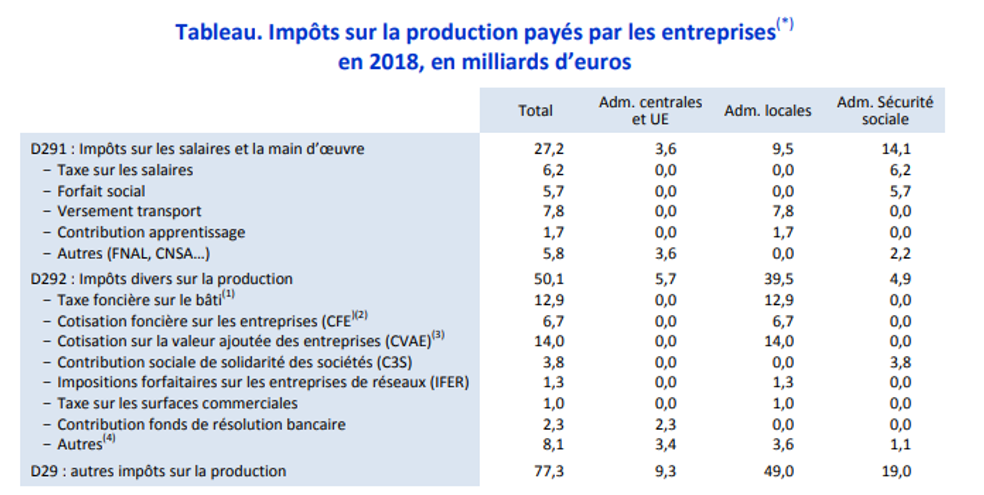

Comme le relève le rapport du Conseil d’analyse économique, le poids en 2018 de la fiscalité de production française frappant les entreprises représenterait 77,3 milliards d’euros, dont 9,3 milliards payés aux administrations centrales et à l’UE, 49 milliards aux collectivités et 19 milliards pour les administrations de sécurité sociale en 2018.

- Sur ce montant, 27,2 milliards d’euros (D291) correspondent à des impôts sur les salaires et la main d’œuvre, financement majoritairement la sécurité sociale (14,1 milliards sur 19 milliards au total) et les administrations locales (versement transport (7,8 milliards) et la contribution apprentissage (1,7 milliard)[5].

- Par ailleurs 50,1 milliards (D292) correspondent à des impôts divers de production et concernent ultra-majoritairement les collectivités territoriales (39,5 milliards soit 78,8%). Ces 50,1 milliards représentent 2,1% du PIB et 3,7% de la VA des entreprises en France contre 0,4% du PIB et 0,7% de la VA en Allemagne.

La baisse proposée de 10,5 milliards d’euros représente donc 20% des impôts divers de production et 13,6% de l’ensemble de la fiscalité de production (y compris salaire et main d’œuvre). Elle cible donc la fiscalité locale qui est par ailleurs la plus grosse bénéficiaire de ces taxes décorrélée des bénéfices réels des entreprises (49 milliards dont 39,5 sur les impôts divers de production).

Cependant la trajectoire de baisse reste encore à renforcer après 2021 :

- La C3S qui était jugée comme la taxe la plus nuisible par les différentes expertises économiques réalisées, reste toujours en place (3,8 milliards d’euros). Elle bénéficie directement les administrations de sécurité sociale, mais sa nuisance « en cascade » n’est pas écartée. Elle aurait dû être supprimées totalement si les engagements du pacte de responsabilité lancé sous François Hollande avaient été pleinement tenus.

- La question du versement transport et de la Taxe sur les salaires n’est pas abordée. Il s’agit de taxes situées dans l’autres catégorie (D291) frappant les salaires ou la masse salariale. Or on sait que le premier peut être très pénalisant pour des entreprises qui n’en bénéficient pas nécessairement (surtout si elles sont localisées en périphérie d’agglomération et non en position centrale). La seconde est avant tout une mesure de « justice » fiscale destinée à frappée les entreprises (comme dans le secteur financier et assurantiel) placées largement hors champ de la TVA. Mais là encore, l’exécutif devrait prendre ce défi au sérieux afin de renforcer l’attractivité de la place de Paris post-Brexit.

- Enfin la baisse de CFE et de TFPB pour les entreprises cherche à permettre à l’ensemble des entreprises de bénéficier d’un allègement de fiscalité foncière (les petites sont plus frappées par la TFPB que par la CFE). Mais du même coup la cohérence d’ensemble manque, contrairement à la suppression de la TH par rapport à la TFPB pour les ménages. Il aurait sans doute été plus lisible de baisser de 3,25 milliards la CFE et de laisser en place la TFPB, afin de reproduire pour les entreprises la suppression de la double imposition que constituait le paiement par les ménages de la TH et de la TFPB (pour les propriétaires). La réforme apparaît donc à ce stade plus paramétrique que systémique même si elle a le mérite de prendre acte que dans certains baux commerciaux, le preneur est redevable des deux taxes par contrat (contrairement au bailleur à usage d’habitation qui ne peut pas reporter l’augmentation de la TFPB sur son locataire).

Conclusion

La réforme de la fiscalité locale s’agissant des entreprises semble donc bien engagée, mais elle devra nécessiter des arbitrages forts durant la campagne présidentielle pour pouvoir être transformée en véritable trajectoire de baisse des impôts de production. Pour cela il faudra approfondir la réforme de la fiscalité locale (basculement de la baisse de 1,75 milliard de TFPB sur la CFE pour une baisse de 3,25 milliards sur les 6,7 milliards identifiés par le CEA, réforme du versement transport), mais aussi s’attaquer aux irritants qui bénéficient à la sécurité sociale (C3S, taxe sur les salaires etc…), donc s'attaquer au stock restant de la fiscalité de production. Un sujet d'autant plus important que celle-ci est estimée en augmentation en 2019 par rapport à 2018: en effet, l'ensemble des taxes et impôts de production (ménages, entreprises (financières et non financières), ISBLSM et Administrations publiques) sont passées de 108,5 milliards d'euros à 119,5 milliards d'euros (soit de 4,6% du PIB en 2018 à 4,9% du PIB en 2019). Or parmis ces augmentations de près de 11 milliards d'euros, 5,7 milliards concernent au premier chef les entreprises puisqu'ils résulteraient de l'intégration dans le champ des prélèvements obligatoires des prélèvements relatifs à la formation professionnelle continue dans le cadre de l'intégration de France Compétence dans le champ des administrations publiques. L'enjeu n'est pas que comptable. Il existe également un "potentiel" de prélèvements sur la masse salariale latent qu'il faut pouvoir compenser pour accroître la compétitivité des entreprises hexagonales. Bref, les premières baisses sont bonnes mais une trajectoire de plus long terme reste à définir[6].

[1] https://www.lefigaro.fr/conjoncture/jean-castex-detaille-les-baisses-d-impots-pour-les-entreprises-20200826

[2] Il s’agit des données décomposées fournies par l’OCDE, https://stats.oecd.org/?lang=fr&SubSessionId=8472bc94-3cff-4166-9fd0-575333d0a17d&themetreeid=-200, classification 4120. Le montant est plus élevé que celui affiché par la note du CAE de juillet 2020, http://www.cae-eco.fr/IMG/pdf/cae-focus042.pdf, p.7 dans la mesure où les chiffres utilisé par le Conseil (de 2018) ont pu être retranché des montants payés par les sociétés financières, par les administrations publiques et par les ISBLSM (institutions sans but lucratif au service des ménages (syndicats et offices HLM). Les chiffres publiés par le CAE sont de 12,9 milliards d’euros pour 2018.

[3] Modulo les CTU (collectivités territoriales uniques) constituées à partir de 2017 par la fusion des assemblées de certaines régions et départements. Leur déploiement s’est effectué en Corse et dans les DOM (hors Guadeloupe). Elles nécessitent des retraitements particuliers pour isoler la « part régionale » de CVAE. Le total en 2019 de la CVAE collectée par les régions et CTU représentait 9,492 milliards d’euros, tandis que la part départementale 3,776 milliards d’euros. Voir rapport OFGL 2020 p.138, https://www.collectivites-locales.gouv.fr/files/files/rapport_ofgl_2020_10juillet2020.pdf

[4] https://www.cjoint.com/doc/20_07/JGDrtR5xB65_Rapport-Cazeneuve.pdf, p.58 et suivantes.

[5] Et très minoritairement les administrations centrales pour 3,6 milliards d’euros.

[6] Avec des baisses totalement d’impôts de production comprises entre 18,5 milliards et 27,4 milliards tels que nous les avons modélisées dans notre plan de relance (scénario 2 et 3), voir, https://www.ifrap.org/sites/default/files/publications/fichiers/soci211_bat3.pdf