Il n'y a pas de superprofits à taxer

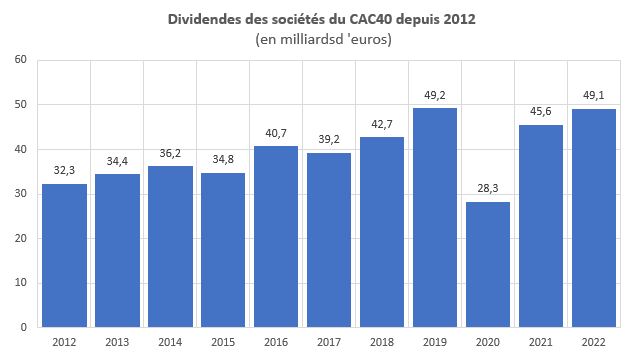

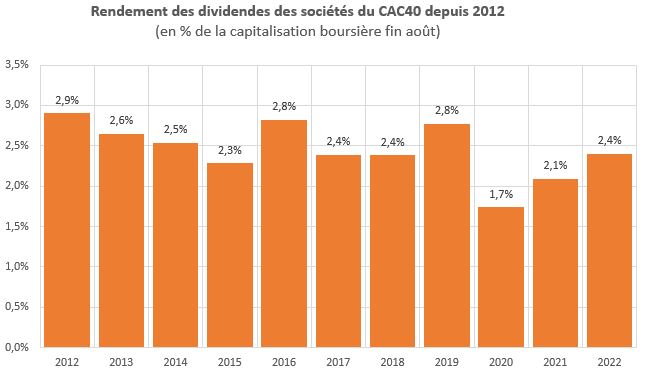

En affirmant qu’elle « ne ferme pas la porte » à une taxation des superprofits des entreprises qui « profiteraient » de la crise, la Première ministre Elisabeth Borne semble avoir ouvert une nouvelle boîte (fiscale) de Pandore. En effet, l’un des marqueurs les plus forts du précédent quinquennat d’Emmanuel Macron a été la stabilité fiscale, malgré la crise du Covid et les conséquences économiques qui ont suivi. Le gouvernement s’est voulu inflexible, faisant de la prévisibilité fiscale le marqueur du début du second quinquennat de concert avec la poursuite de la baisse des impôts de production (suppression de la CVAE pour 7 milliards d’euros attendue en 2023). Une taxe sur les superprofits serait un vrai coup de canif dans le contrat, sachant que le rendement en dividendes des entreprises du CAC40 en 2022 est de seulement 2,4% en moyenne.

Les initiatives récentes en matière de taxation des superprofits Pourtant les initiatives en ce sens n’avaient pas manqué : dès 2021, Mathilde Panot avait déposé en mars une proposition de loi visant à l’instauration d’une taxe sur les profiteurs de crises. A l’époque les victimes étaient les GAFAM et la grande distribution. Le dispositif était simple : « taxer à 50% le surplus de bénéfices réels réalisés pendant la crise, au regard du résultat sur la même période l’année précédente » au 30 juin, en clair comparer l’exercice 2020 à celui de 2019 et les frapper d’un IS additionnel de 50% dès 150 millions d’euros de chiffre d’affaires et au niveau du groupe à compter de 750 millions d’euros[1]. Lors du collectif budgétaire d’août 2022, rebelotte. Cette fois, sont dans la ligne de mire, les sociétés pétrolières et gazières, les sociétés de transport maritime de marchandises et les sociétés concessionnaires d’autoroutes ; le seuil d’assujettissement, 1 milliard d’euros de chiffre d’affaires et une contribution de 25% du résultat imposable sans niches fiscales ni imputation sur l’IS au taux normal. L’objectif, un rendement espéré de 10,2 milliards d’euros (4 milliards pour Total, 0,925 milliard pour Engie, 4,4 milliards pour CMA-CGM et 0,875 milliard pour les concessionnaires d’autoroutes[2]). L’idée d’une contribution exceptionnelle est alors reprise au Sénat en appliquant cette fois un taux de 20%, mais sans limite de CA car s’y ajoutent toutes les sociétés de la branche énergie, eau et déchets[3]… |

Cette ouverture intervient donc bien mal à propos en amont de la discussion sur la loi de finances 2023, au prétexte que d’autres pays dont les niveaux de prélèvements obligatoires n’ont rien à voir avec les nôtres, s’en sont dotés (Royaume-Uni, Italie, Espagne, Bulgarie, Hongrie, Roumanie) ou y réfléchiraient (Allemagne, Belgique). Nous aurions donc le statut de seul grand pays de la zone euro à ne pas avoir créé de contribution exceptionnelle ad hoc alors que nous sommes (malheureusement) les champions de la créativité fiscale. Il y a cependant de bonnes raisons de ne pas aller dans ce sens et de ne pas jouer les « moutons de panurge » :

Tout d’abord comparaison n’est pas raison : le Royaume-Uni a l’intelligence de ne taxer que les extractions de pétrole réalisées sur son propre sol (la France n’en a quasiment pas). L’Italie vit des problèmes de rendement (1 milliard sur 4 milliards escomptés) sur le premier versement de sa surtaxe ; enfin l’Espagne prévoit d’y ajouter le secteur financier par pur rendement alors que l’on ne comprend pas bien le lien avec d’éventuels superprofits.

Les exemples de taxation des « superprofits » à l’étranger La Grande-Bretagne ne taxe sur l’extraction de ses propres ressources pétrolières : L’exemple de la Grande-Bretagne qui n’applique cette surtaxe qu’au secteur de l’énergie n’est pas applicable à la France. Le pays est producteur de pétrole en mer du Nord et c’est sur cette production nationale que cette surtaxe de 25% s’applique en sus des 40% qu’elle prélève déjà en tant que pays d’extraction. Elle ne taxe surtout pas les bénéfices nationaux ou mondiaux de ces sociétés pétrolières nationales et notamment, sur la distribution. Elle en escompte un produit de 6 milliards d’euros. L’Italie voit en pratique un rendement beaucoup plus faible qu’escompté : En Italie, le gouvernement a décidé de taxer dès mars 2022 à 10% les bénéfices des entreprises énergétiques et qu’elle a choisi fin mai de remonter à 25%. Dix milliards d’euros étaient attendus dont une première tranche de 40% du produit au 30 juin, mais les rentrées fiscales n’ont pas été au rendez-vous, 1,23 milliard d’euros sur les 4 milliards escomptés. L’Espagne, elle, a proposé une taxe sur les compagnies énergétiques et les « grandes entreprises financières » (rendement attendu de 5,5 milliards d’euros + 1,5 milliard/an payé par les banques) avec un taux d’imposition des bénéfices de 25% mais « en fonction de la différence de TVA payée entre le 1er octobre 2021 et le 30 avril 2022 [4]». |

Ensuite, fiscaliser les entreprises énergétiques risque de fragiliser leurs programmes de transition énergétique. Leurs activités sont risquées, elles ont besoin d’une capacité d’autofinancement importante dans la durée et doivent réinventer leur modèle[5] (de façon globale selon une étude Bloomberg, les investissements dans la transition énergétique vont devoir tripler d’ici 2025, puis encore doubler entre 2025 et 2030). Il est plus efficace, selon un principe bien connu de subsidiarité, que ces entreprises réalisent elles-mêmes les investissements nécessaires plutôt qu’on ne les taxe pour ensuite que la puissance publique cofinance ces mêmes investissements.

S’agissant des entreprises de transport maritime, ou des concessions autoroutières, la sur-fiscalisation ne peut aboutir qu’à un effet inflationniste sur leurs prix et renchérir les coûts de circulation.

Enfin en aval. Si aucun effet prix ne vient inciter le consommateur/industriel à changer ses méthodes de production/consommation, le dispositif du « bouclier » public ne lui permettra pas de s’adapter et d’utiliser de nouvelles technologies pourtant disponibles (ozone pour le lavage du linge, granulés bois pour le chauffage, coupe-circuits intelligents, etc[6].)

La seule option reste donc de défendre la stabilité fiscale. D’ailleurs, en France malheureusement, le caractère « exceptionnel » d’une taxe reste un engagement peu crédible. Tout le monde a en mémoire la contribution exceptionnelle sur les hauts revenus (CEHR) créée au lendemain de la crise financière de 2008 et qui perdure toujours (3% entre 250.000 et 500.000 euros de RFR, 4% au-delà). Cette stabilité peut être assortie d’une logique indirecte d’incitation : la position actuelle du gouvernement est la bonne ; demander aux entreprises des secteurs concernés de faire un effort en matière de remise ou de tarification. C’est sans aucun doute la voie à suivre et à approfondir pour l’avenir. Il faut sortir d’une logique de « ponction » indifférenciée.

Pour finir, si les parlementaires ou les pouvoirs publics se lançaient dans une taxe « désectorisée », il peut être utile de rappeler que, même si les dividendes versés par les entreprises du CAC40 en 2022 sont de 49,1 milliards d'euros, cela reste inférieur aux dividendes de 2019 et cela représente un rendement de seulement 2,4% de la capitalisation distribuée.

Les dividendes distribués par les sociétés du CAC40 en 2022

Cours de bourse au 29 août | Nombre d'actions | Capitalisation Boursière | Dernier dividende versé par action | Dividendes distribués (milliards d'euros) | Date du dernier dividende | Rendement en % de la Capitalisation | |

|---|---|---|---|---|---|---|---|

BNP PARIBAS | 46,9 | 1 234 | 57,9 | 3,67 | 4,5 | 23-mai-22 | 7,8% |

SANOFI | 81,98 | 1 267 | 103,9 | 3,33 | 4,2 | 6-mai-22 | 4,1% |

AXA | 23,58 | 2 336 | 55,1 | 1,54 | 3,6 | 6-mai-22 | 6,5% |

LVMH | 671,1 | 503 | 337,7 | 7 | 3,5 | 26-avr.-22 | 1,0% |

STELLANTIS | 13,866 | 3 144 | 43,6 | 1,04 | 3,3 | 19-avr.-22 | 7,5% |

MICHELIN | 24,425 | 714 | 17,4 | 4,5 | 3,2 | 17-mai-22 | 18,4% |

CREDIT AGRICOLE SA | 9,274 | 3 026 | 28,1 | 1,05 | 3,2 | 30-mai-22 | 11,3% |

L'OREAL | 350,55 | 537 | 188,2 | 4,8 | 2,6 | 27-avr.-22 | 1,4% |

ENGIE | 12,3 | 2 435 | 30,0 | 0,85 | 2,1 | 25-avr.-22 | 6,9% |

TOTALENERGIES | 54,26 | 2 619 | 142,1 | 0,66 | 1,7 | 21-juin-22 | 1,2% |

SCHNEIDER ELECTRIC | 124,44 | 571 | 71,1 | 2,9 | 1,7 | 17-mai-22 | 2,3% |

AIR LIQUIDE | 130,06 | 523 | 68,1 | 2,9 | 1,5 | 16-mai-22 | 2,2% |

SOCIETE GENERALE | 22,125 | 850 | 18,8 | 1,65 | 1,4 | 25-mai-22 | 7,5% |

VINCI | 92,53 | 598 | 55,3 | 2,25 | 1,3 | 26-avr.-22 | 2,4% |

DANONE | 52,57 | 676 | 35,5 | 1,94 | 1,3 | 10-mai-22 | 3,7% |

ESSILORLUXOTTICA | 152,05 | 447 | 68,0 | 2,51 | 1,1 | 30-mai-22 | 1,7% |

ORANGE | 10,21 | 2 660 | 27,2 | 0,4 | 1,1 | 7-juin-22 | 3,9% |

KERING | 523,9 | 125 | 65,4 | 8,5 | 1,1 | 3-mai-22 | 1,6% |

SAINT-GOBAIN | 41,07 | 520 | 21,4 | 1,63 | 0,8 | 6-juin-22 | 4,0% |

VEOLIA | 22,59 | 701 | 15,8 | 1 | 0,7 | 5-juil.-22 | 4,4% |

BOUYGUES | 29,64 | 383 | 11,3 | 1,8 | 0,7 | 3-mai-22 | 6,1% |

PUBLICIS GROUPE | 49,37 | 254 | 12,5 | 2,4 | 0,6 | 4-juil.-22 | 4,9% |

HERMES INTL | 1331,5 | 106 | 140,6 | 5,5 | 0,6 | 25-avr.-22 | 0,4% |

LEGRAND | 74,12 | 267 | 19,8 | 1,65 | 0,4 | 30-mai-22 | 2,2% |

THALES | 121,95 | 213 | 26,0 | 1,96 | 0,4 | 17-mai-22 | 1,6% |

CAPGEMINI | 176,95 | 172 | 30,5 | 2,4 | 0,4 | 1-juin-22 | 1,4% |

PERNOD RICARD | 187,8 | 258 | 48,4 | 1,56 | 0,4 | 6-juil.-22 | 0,8% |

ARCELORMITTAL | 24,345 | 878 | 21,4 | 0,38 | 0,3 | 13-mai-22 | 1,6% |

VIVENDI | 9,07 | 1 109 | 10,1 | 0,25 | 0,3 | 26-avr.-22 | 2,8% |

DASSAULT SYSTEMES | 39,065 | 1 333 | 52,1 | 0,17 | 0,2 | 23-mai-22 | 0,4% |

SAFRAN | 104,02 | 427 | 44,4 | 0,5 | 0,2 | 31-mai-22 | 0,5% |

TELEPERFORMANCE | 280,4 | 59 | 16,6 | 3,3 | 0,2 | 26-avr.-22 | 1,2% |

EUROFINS SCIENTIFIC | 69,98 | 192 | 13,5 | 1 | 0,2 | 5-juil.-22 | 1,4% |

ALSTOM | 20,74 | 374 | 7,8 | 0,25 | 0,1 | 20-juil.-22 | 1,2% |

STMICROELECTRONICS | 35,73 | 911 | 32,5 | 0,06 | 0,1 | 20-mai-22 | 0,2% |

WORLDLINE | 41,57 | 281 | 11,7 | 0 | 0,0 | 9-juin-22 | 0,0% |

RENAULT | 28,32 | 296 | 8,4 | 0 | 0,0 | 11-mars-22 | 0,0% |

AIRBUS | 101,12 | 788 | 79,7 | - | 0,0 | 30-nov.-21 | 0,0% |

UNIBAIL-RODAMCO- WESTFIELD | 53,11 | 139 | 7,4 | - | 0,0 | 27-mars-20 | 0,0% |

2 045 | 49,1 | 2,4% |

Dividendes distribués | Indice CAC40 fin août | Estimation capitalisation boursière (en milliards d'euros) | Rendements annuels des dividendes versés | |

|---|---|---|---|---|

2012 | 32,3 | 3 413,89 | 1 113 | 2,9% |

2013 | 34,4 | 3 986,35 | 1 299 | 2,6% |

2014 | 36,2 | 4 381,04 | 1 428 | 2,5% |

2015 | 34,8 | 4 675,13 | 1 524 | 2,3% |

2016 | 40,7 | 4 424,25 | 1 442 | 2,8% |

2017 | 39,2 | 5 031,92 | 1 640 | 2,4% |

2018 | 42,7 | 5 501,33 | 1 793 | 2,4% |

2019 | 49,2 | 5 449,97 | 1 776 | 2,8% |

2020 | 28,3 | 5 002,94 | 1 631 | 1,7% |

2021 | 45,6 | 6 687,30 | 2 180 | 2,1% |

2022 | 49,1 | 6 274,26 | 2 045 | 2,4% |

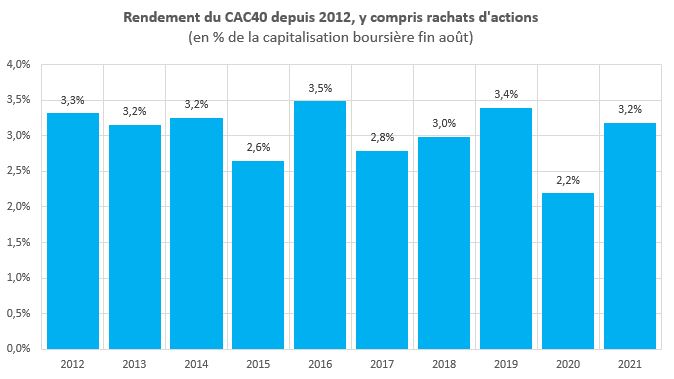

Et si on rajoute les rachats d’actions…

Dividendes distribués | Rachats d’actions | Estimation capitalisation boursière (en milliards d'euros) | Rendements annuels (avec rachats d’actions) | |

|---|---|---|---|---|

2012 | 32,3 | 4,6 | 1 113 | 3,3% |

2013 | 34,4 | 6,6 | 1 299 | 3,2% |

2014 | 36,2 | 10,2 | 1 428 | 3,2% |

2015 | 34,8 | 5,5 | 1 524 | 2,6% |

2016 | 40,7 | 9,5 | 1 442 | 3,5% |

2017 | 39,2 | 6,6 | 1 640 | 2,8% |

2018 | 42,7 | 10,9 | 1 793 | 3,0% |

2019 | 49,2 | 11 | 1 776 | 3,4% |

2020 | 28,3 | 7,4 | 1 631 | 2,2% |

2021 | 45,6 | 23,8 | 2 180 | 3,2% |

2022 | 49,1 | - | 2 045 |

[1] https://www.assemblee-nationale.fr/dyn/15/dossiers/taxe_profiteurs_crise

[2] https://www.assemblee-nationale.fr/dyn/16/amendements/liasse/2022-08-29/a970583bb7cbaa3d7803802b12f7b105-1.pdf

[3] http://www.senat.fr/amendements/2021-2022/830/Amdt_227.html

[4] https://www.la-croix.com/Economie/Comment-taxer-superprofits-2022-08-28-1201230576

[5] https://assets.bbhub.io/professional/sites/24/Energy-Transition-Investment-Trends-Exec-Summary-2022.pdf voir aussi des technologies de stockage du CO2 marin en Norvège, https://www.lesechos.fr/industrie-services/energie-environnement/norvege-comment-totalenergies-va-stocker-du-co2-dans-les-fonds-marins-1784276

[6] https://entrepreneurspourlarepublique.com/solution/garotek