Baisse du coût de la dette : attention aux lendemains qui déchantent

La Banque de France en décembre 2018 affichait ses perspectives plutôt encourageantes de la charge de la dette française avec une baisse de près de 10 milliards d’euros d’ici 2021. Une bouffée d’oxygène en ces temps de disette budgétaire ? Peut-être, mais attention, c'est loin d’être suffisant pour conjurer un déficit public à la dérive à 3,2% du PIB et une croissance rabaissée par l’INSEE à 1,5% pour 2018.

De son côté la Cour des comptes dans un rapport très récent au Sénat, La dette des entités publiques, attire le regard du législateur sur un angle mort de la gouvernance de nos finances publiques : un niveau de dette inédit tutoyant les 100% (98,5% en 2017 à 2.257,7 milliards) et des engagements hors bilan de 4.165,7 milliards dont 2.429 milliards au titre des engagements de retraite des fonctionnaires. Loin d’être contradictoires, ces deux informations permettent de définir une fenêtre d’opportunité pour améliorer de façon sensible la gouvernance et la transparence de nos comptes. Il est plus que temps.

La baisse du coût de la dette publique jusqu’en 2021, une opportunité

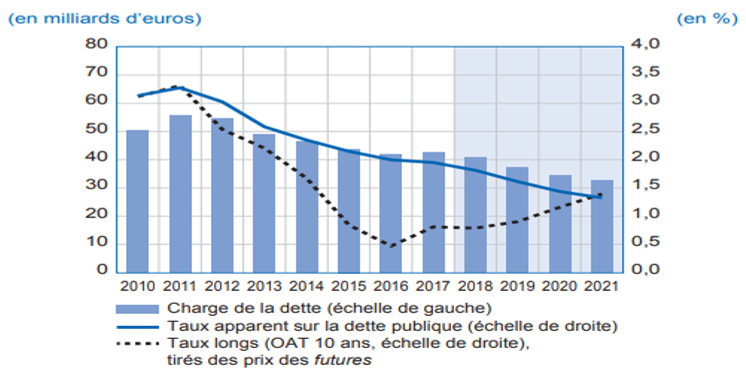

Dans sa note de conjoncture de décembre 2018[1], la Banque de France insiste sur l’effet taux lié aux politiques européennes accommodantes qui préside selon elle à la progressive baisse de la charge de la dette publique hexagonale. « De 2011 à 2017, la charge de la dette publique (en % du PIB) a continûment diminué, passant de 2,7% du PIB en 2011 à 1,9% du PIB en 2017. » Un phénomène qu’elle anticipe jusqu’en 2021 « Sur notre horizon de projection, nous anticipons jusqu’en 2021 une poursuite de la baisse de la charge de la dette de 1,9% du PIB en 2017 à 1,3% du PIB en 2021, allant de pair avec la diminution du taux apparent de la dette. » (cela ferait ainsi passer la charge de la dette à 32,4 milliards en 2021). Il augmenterait ensuite, à partir du moment où le taux moyen d’émission « deviendrait supérieur au taux apparent ». Une perspective que ne dément pas, dans une récente interview Benoît Coeuré[2], le ralentissement de la croissance européenne conduisant la BCE à poursuivre ses efforts via par exemple une nouvelle vague de prêts ciblés de long terme pour les banques.

Cette bonne nouvelle qui pourrait contribuer à dégager des économies budgétaires supplémentaires, bien que non structurelles. Il faut cependant raison garder pour trois raisons au moins :

- Ce coup de pouce de la BCE dont avait déjà bénéficié en son temps François Hollande (contribuant pour 40% à l’effort global de réduction du déficit), devrait être mis à profit pour s’attaquer au dur des économies structurelles ;

- En effet l’effort structurel reste extrêmement modeste dans le cadre de la LFI 2019 : le solde structurel reste désespérément inchangé depuis 3 ans, bloqué à -2,3% du PIB, l’ajustement est nul, et compte tenu des mesures exceptionnelles et temporaires, l’effort structurel est proche des 0,1 point. Très en-deçà des 0,6 point nécessaire pour satisfaire nos engagements européens ;

- Surtout cette bonne nouvelle constitue une bonne occasion pour réviser en profondeur le pilotage de notre dette en attendant que la hausse inexorable des taux nous force à agir.

Améliorer la transparence et le pilotage de la dette publique

Hazard du calendrier, la Cour des comptes vient de rendre publique une communication très fournie au Sénat sur le périmètre et les risques de la dette des entités publiques[3]. Elle constate en particulier factuellement qu’indépendamment de la charge de la dette publique, celle-ci représente aujourd’hui au sens de Maastricht (31 décembre 2017), 98,5% du PIB soit 2.257,7 milliards d’euros. Une augmentation qui se déploie à contre-courant par rapport à la dette publique allemande avec un écart en 2017 entre nos deux pays de 165 milliards d’euros au profit de notre voisin d’outre-Rhin.

Cette croissance inquiète et ce d’autant plus que la Cour estime que le Parlement est mal informé :

- Elle constate tout d’abord que les décisions concernant le périmètre des entités publiques et donc de la dette publique ne sont pas suffisamment explicitées. Par ailleurs le dialogue entre l’INSEE et Eurostat « ne suit pas une procédure formalisée avec des jalons clairs ». Et ce, alors que « Eurostat peut, en cas de désaccord avec la plupart des Etats membres, imposer son point de vue. » Il en résulte qu’en France le Parlement n’est pas correctement informé des échanges entre les instituts statistiques national et européen, ce qui ne permet pas de bien vérifier l’impact de ces classifications comptables sur le périmètre des dépenses et de l’endettement public.

Le Royaume-Uni et la transparence sur les règles statistiques publiques L’ONS (office of National statistics) britannique, a précisé en juillet 2018 que désormais :

|

- Ensuite, le recensement des garanties explicites des administrations publiques à des entités tierces est encore très imparfait. Les garanties des APUL en particulier « n’est pas consolidé » ;

- Par ailleurs, l’engagement hors bilan (implicite) de l’Etat représente au 31 décembre 2017 près de 4.165,7 milliards d’euros, dont 2.429 milliards au titre des engagements de retraite des fonctionnaires. Or celui-ci n’est pas totalement fiabilisé (l’engagement pris en faveur de la SA Bpifrance Financement pour 28,1 milliards d’euros ne figure pas dans les comptes de l’Etat, pas plus que les engagements pris par l’Etat dans le cadre de son soutien aux énergies renouvelables seuls 49,1 milliards sont recensés sur les 127 milliards relevés par la Cour). Les engagements hors bilan des ODAC « ne font pas l’objet d’un recensement synthétique », pas plus que les « engagements hors bilan des collectivités territoriales qui sont encore moins bien recensés que ceux de l’Etat. ». On rappellera que les collectivités sont actionnaires de près de 1.257 entreprises (EPL et SEM). Enfin le hors bilan des ASSO est résiduel car la législation leur interdit d’accorder de telles garanties ;

- Enfin la dette publique par son niveau génère des risques spécifiques (de marché[4], de liquidité, de contrepartie et opérationnel). De façon synthétique la Cour relève que la dette française reste fortement sensible à l’évolution des taux d’intérêt, bien que la conjoncture actuelle lui soit particulièrement favorable.

- Elle relève notamment que si l’inflation retrouve son niveau de moyen terme, une remontée des taux d’intérêt sera inévitable. Or l’encours des obligations indexées représente aujourd’hui 200 milliards d’euros (une augmentation de l’inflation de 1/10ème représente une charge supplémentaire immédiate de 200 millions d’euros) ;

- Il existe toujours un risque spécifique sur la dette des ODAC à raison de l’intégration de SNCF réseau. En effet sa dette devrait passer de 40 à 60 milliards d’euros entre 2016 et 2026 ;

- Il existe un risque spécifique sur la dette des APUL s’agissant des emprunts structurés (2 milliards d’euros) et du surendettement de certaines entités (8 départements, 3.075 communes, 126 EPCI et 1 métropole) ;

- La dette des ASSO semble maîtrisée (226,1 milliards d’euros), mais la dette des hôpitaux publics demeure caractérisée par des emprunts structurés et des situations de surendettement : 319 hôpitaux seraient ainsi concernés par l’un de ces deux risques. Enfin l’UNEDIC est jugée sans perspective d’amortissement de sa dette à terme identifié (elle s’élève pourtant à près de 33,5 milliards d’euros).

Dans ces conditions les magistrats de la rue Cambon relèvent que « les perspectives d’amélioration du ratio dette publique/PIB sont fragiles. » en effet, même si la trajectoire définie dans le cadre de la LPFP 2018-2022 met en exergue un retour à 92% du PIB en 2022, soit pratiquement -8 points de PIB, cela supposerait « une croissance supérieure de 2017 à 2022 supérieure à la croissance potentielle ce qui ne s’est jamais produit sur une durée aussi longue. » Par ailleurs elle supposerait un écrêtement parfaitement efficace des excédents de la sécurité sociale reversés à l’Etat et une maîtrise inédite des dépenses des APUL (malgré les lacunes des pactes signés (ne comprenant pas les dettes des budgets annexes)). En tout état de cause, comme le relève la commission européenne, l’effort cumulé pour ramener la dette française à 60% du PIB en 2032, « représenterait ainsi 4,9 points de PIB sur les années 2020-2024, soit une amélioration du solde primaire (hors charges de la dette) structurel (hors composante conjoncturelle) d’un point de PIB/an, que la France historiquement n’a jamais atteint. »

Mieux encadrer la dette publique pourrait passer par une cible de dépenses

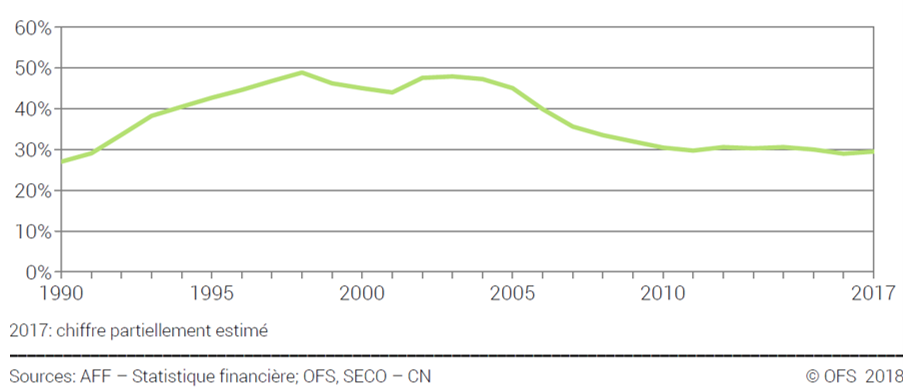

Les magistrats de la Cour des comptes ne veulent pas prendre pour modèle le frein à l’endettement allemand, dont ils estiment avoir bien du mal à séparer les effets, des ajustements structurels impulsés par le gouvernement fédéral préalablement à sa mise en place. Ils ne s’interrogent par ailleurs pas davantage sur le modèle Suisse.

Après avoir fait l’inventaire et la critique des règles partielles françaises existantes[5], les magistrats proposent deux axes d’amélioration s’agissant du pilotage des dépenses et du suivi de l’endettement :

- S’agissant du pilotage des dépenses : la Cour préconise la mise en place d’un objectif de dépenses portant sur l’ensemble des dépenses publiques. Il serait originellement fixé à partir de la croissance potentielle afin de pouvoir modifier la cible de dépense en cas de « révision forte de la croissance potentielle ». La cible de dépense serait présentée en niveau c’est-à-dire exprimée en euros courants et en comptabilité nationale (droits constatés). Ainsi l’ensemble des efforts de rationalisation « toutes APU » pourraient ainsi être déclinés par niveaux afin de « limiter les risques de transferts de charges entre les sous-secteurs. »

- Un renforcement des prérogatives du Haut Conseil des finances publiques. Il faut rappeler qu’actuellement, « ses missions ne couvrent pas explicitement les sujets relatifs à la dette publique, alors même qu’elle représente désormais près de 100% du PIB. » La Cour propose d’étendre au suivi de la dette, le mécanisme actuel de suivi et de surveillance du solde structurel des APU effectué par le HCFP. Par ailleurs, il faudrait que l’analyse du HCFP dépasse les écarts par rapport à la LPFP pour suivre ceux relatifs aux programmes de stabilité, puisque lors de la législature précédente, la LPFP n’avait pas été actualisée contrairement au Pstab. Cette modification conduirait les pouvoirs publics à ne plus se focaliser uniquement sur le solde public mais également sur l’évolution de l’endettement et par ricochet sur l’évolution de la dépense en niveau, ce qui permettrait un pilotage beaucoup plus fin de nos finances publiques.

Conclusion

Un objectif de dépense exprimé en valeur, un pouvoir renforcé du HCFP, une meilleure information du Parlement sur les choix statistiques retenus, devraient permettre de mieux contenir l’évolution de la dette publique. Cependant, il est étonnant que la Cour ne s’interroge pas davantage sur l’exemple Suisse et son frein à l’endettement. Contrairement à l’Allemagne, la maturation de l’instrument a été longue et a été mise en place depuis le début des années 2000 avec des résultats tangibles sur l’endettement (confiné à 30% du PIB suisse depuis 2010).

Quoi qu’il en soit, la perspective d’amélioration pendant 3 ans encore de la charge de la dette hexagonale doit être mise à profit pour restructurer son pilotage et préparer l’inévitable remontée de ses taux. La Cour se garde bien d’ailleurs lorsqu’elle évoque un objectif de dépenses publiques totales, d’indiquer son niveau ce qui permettrait à rebours de pouvoir s’interroger sur la maîtrise des dépenses publiques nécessaire pour l’atteindre. Elle n’indique pas non plus que si le solde stabilisant a été raté de peu en 2019 (de 0,3 point), c’est un excédent primaire qu’il faut s’attacher à dégager, pour commencer durablement à désendetter. D’ailleurs, celui-ci sera d’autant mieux atteint que la charge des intérêts de la dette sera faible. Pour 2019 le solde stabilisant de la dette était à -2,9%, le solde effectif de l’article d’équilibre est fixé à 3,2%, le solde primaire à -1,4% (notre estimation). On comprend donc tout l’enjeu d’un pilotage par objectif de la dépense et les efforts qui restent à consentir pour y parvenir.

[1] Projections macroéconomiques, France, Banque de France, décembre 2018, p.7, https://www.banque-france.fr/sites/default/files/media/2018/12/13/818421_bmpe_12_2018_fr_vf_avec-signets_v2.pdf

[2] https://www.lesechos.fr/finance-marches/marches-financiers/0600708064105-la-hausse-des-taux-de-la-bce-seloigne-de-plus-en-plus-2245476.php

[3] https://www.ccomptes.fr/system/files/2019-02/20190220-dette-entites-publiques_0.pdf

[4] La dette libellée en devises étrangères, représentait 2,8% de la dette publique soit 62 milliards d’euros en 2016.

[5] Règle d’or des collectivités territoriales », interdiction de se refinancer à plus d’un an par les ODAC (hors exceptions), limitation de l’endettement des ASSO (hors UNEDIC), et pilotage partiel du désendettement au niveau des règles budgétaires de l’Etat s’agissant des excédents.