Que valent les inspecteurs des finances ?

Cette question est d'importance car l'Inspection des finances est non seulement l'un des corps d'état qui attire le plus de jeunes vers l'ENA en raison des perspectives de carrière mais il a été pendant les 40 dernières années le corps d'état qui a le plus façonné la politique économique de la France.

Même récemment, c'était l'Inspection qui faisait celle de l'Elysée et qui, encore aujourd'hui, gouverne certains des services les plus puissants ou les plus influents du ministère des finances.

Que valent-ils lorsqu'ils sont chargés de concevoir et d'exécuter la politique économique ? Difficile de le dire car il n'y a pas de moyen de comparer avec ce qu'auraient fait d'autres, par exemple les ingénieurs de l'Ecole des Mines qui tenaient en gros le même rôle jusque vers 1970. Certes, le chômage apparu en 1974 au moment où ils arrivaient au faîte du pouvoir n'a fait qu'empirer depuis mais peut-être que d'autres n'auraient pas fait mieux.

Il existe cependant un secteur économique devenu leur fief, qui, lui, est dans le secteur concurrentiel et où il est donc possible de comparer ce que donnent les mieux classés de l'ENA ayant choisi le domaine économique, avec d'autres formations étrangères : la banque.

En 1990, sur 220 membres du corps de l'Inspection, 190 étaient« en fonction hors de leur administration » (donc seulement une trentaine restés à exercer dans le Corps) dont 60, soit environ 30%, dans des banques.

Ce pourcentage était beaucoup plus élevé que le pourcentage des énarques exerçant dans la banque. Sur environ 5.000 énarques en activité, il y a 287 anciens élèves de l'ENA dans les établissements bancaires et financiers d'après un décompte fait sur l'annuaire 2008 soit environ 5% ; ils étaient 252 en 1990.

Le nombre d'Inspecteurs des Finances dans la banque est tombé à 36 en 2008 si l'on omet tous les inspecteurs des finances honoraires qui continuent de garder des postes de conseil ou d'administrateur. Cette chute est vraisemblablement imputable à tous les désastres financiers auxquels des Inspecteurs ont été associés comme Messier, Haberer, Dromer, Albert, Bonin, Careil, Chevallier, etc. que nous avons développé dans « La promotion Titanic » du Dossier Noir de l'ENA.

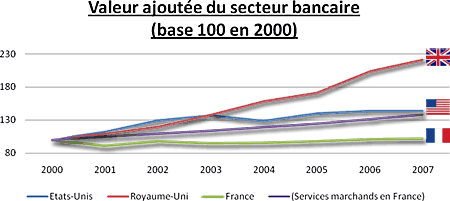

Ces désastres n'étaient pas des hasards malheureux : nous avions montré dans les « Fabricants de Chômage » (Plon, 2003) que le secteur des établissements financiers, des banques (de l'Intermédiation financière selon la Comptabilité Nationale), avait vu sa valeur ajoutée reculer de 27% en francs constants de 1989 à 1999 alors qu'elle augmentait partout ailleurs, de 39% au Royaume-Uni et de 50% aux Etats-Unis. Pendant la même période, la valeur ajoutée dans l'ensemble des services marchands augmentait de 17%. Ce constat, soumis à l'Association Française des Banques, n'avait soulevé aucune réaction.

Mais depuis 2000, avec la réduction du nombre d'Inspecteurs et une hausse limitée du nombre total d'énarques, la banque française s'est-elle redressée ? A-t-elle fait mieux ?

La valeur ajoutée des banques en France : leur retard international

En moyenne, sur 1995-2008, les sociétés financières (y compris les sociétés d'assurance, les entreprises d'investissement et les organismes de placement collectif) contribuent à hauteur de 4,8% à la valeur ajoutée totale en France, chiffre qui est assez stable sur la période et comparable à celui observé pour l'ensemble de la zone euro (5%), un peu plus élevé qu'en Allemagne (4,5%), mais moindre qu'au Royaume-Uni (6,8%), selon les données disponibles publiées par Eurostat.

En considérant les seules banques, selon les définitions de la comptabilité nationale, les banques françaises contribuaient à hauteur de 2,7% à la valeur ajoutée totale en 2008.

Sur le plan de l'emploi, la banque est l'un des premiers employeurs du secteur privé en France avec près de 400.000 salariés, soit 1,6% de la population active occupée répartis au sein de 651 établissements de crédit (banques commerciales, banques mutualistes ou coopératives, caisses d'épargne et de prévoyance, caisses de crédit municipal, sociétés financières et institutions financières spécialisées), dont environ 400 banques. En moyenne, les banques recrutent 30.000 personnes par an. Dans l'ensemble, il semblerait que la crise n'ait pas beaucoup entamé cette dynamique. Malgré les difficultés de la banque de financement et d'investissement (notamment dans les métiers de front-office) et d'une certaine inertie dans la banque de détail, les embauches se maintiennent du fait de nouveaux départs à la retraite, du développement de nouveaux métiers (surtout ceux de la gestion des risques et du contrôle), et aussi des besoins de financement toujours d'actualité.

Mais comme le montre le graphique ci-dessous, la valeur ajoutée des banques françaises est en grande stagnation [1].

Sources :

- INSEE : Tableau 4-612 : « Valeur ajoutée par branche en volume_Intermédiation financière »

![]() ONS : The Blue Book edition 2010_Table 2-3 « Gross value added by industry »

ONS : The Blue Book edition 2010_Table 2-3 « Gross value added by industry »

![]() Census Bureau-Income, Expenditures, Poverty & Wealth : Gross Domestic Product_Table 654 « Gross domestic product by industry »

Census Bureau-Income, Expenditures, Poverty & Wealth : Gross Domestic Product_Table 654 « Gross domestic product by industry »

Ainsi, contrairement au PNB (Produit Net Bancaire) qui prend en compte d'autres éléments des activités bancaires (revenus financiers et revenus du patrimoine), la valeur ajoutée des banques françaises telle que définie par la comptabilité nationale, connaît une croissance annuelle (+2,39%) très en-deçà de celle des banques américaines (+6%) et anglaises (+12%). On remarque même une croissance plus forte de la valeur ajoutée des services marchands français pris dans leur ensemble (+4,77%).

Ce serait ainsi la continuité dans l'atonie.

On sait que la forte progression des résultats bancaires entre 1995 et 2006 provient essentiellement des produits dégagés par les banques de leurs activités sur les marchés de capitaux. Ces activités génèrent certes des commissions qui sont enregistrées en tant que services d'intermédiation financière, mais elles génèrent aussi des revenus de la propriété (sous forme de flux d'intérêts et de dividendes, ainsi que des plus ou moins values liées à la détention d'actifs financiers) qui pour leur part ne contribuent pas à la production telle que mesurée par la comptabilité nationale.

On a alors tendance à imputer la baisse de valeur ajoutée des banques françaises au déclin des services d'intermédiation financière, autrement dit, les marges d'intérêts perçues par les banques que l'on attribue à son tour à une concurrence de plus en plus accrue entre banques et au maintien d'une courbe de taux d'intérêt plate ou faiblement progressive. Et ce déclin est d'autant plus notable que la progression des encours de dépôts et de crédits bancaires est demeurée soutenue (respectivement +4% et +6% par an en moyenne entre 2000 et 2007).

Comment expliquer cette valeur ajoutée quasi-stagnante des banques françaises ? On ne peut raisonnablement accuser le changement de la forme de l'intermédiation et le déclin du financement bancaire traditionnel (gestion des crédits et des dépôts) au profit des opérations sur les marchés financiers. En effet, lorsqu'on compare l'évolution de la valeur ajoutée des établissements financiers dans des pays comme les Etats-Unis et le Royaume-Uni, on se rend bien compte que l'explication est loin d'être suffisante [2]. Peut-être faudrait-il aussi regarder du côté de la responsabilité des inspecteurs des finances…

[1] Les chiffres présentés ici recouvrent l'ensemble des activités bancaires réalisées en France métropolitaine et dans les départements d'outre-mer, périmètre de la comptabilité nationale. Pour ces raisons, les résultats présentés ici ne sont pas comparables à ceux publiés par la Commission bancaire dans le cadre de ses études du système bancaire français, qui se rapportent en général aux résultats consolidés des plus grands groupes bancaires.

[2] Les derniers résultats sur la banque ont été soumis à l'Association Française des Banques mais nous n'avons reçu aucune réaction.