Les vrais responsables de la chute de Dexia

La banque spécialiste des prêts aux collectivités locales, Dexia, chute alors même qu'elle a comme actionnaires les très sérieux Caisse des dépôts et consignations, CNP assurances et Holding communal… Les raisons de la chute sont évidemment multiples, notamment le tarissement des liquidités interbancaires et l'exposition de la banque sur crédits souverains (21 milliards d'euros) notamment sur les PIGS (Portugal, Irlande, Grèce, Espagne), la Grèce concentrant pour 3,785 milliards de prêts à risque dans ses comptes [1]. Mais, dans la responsabilité de la chute de Dexia, le segment du crédit aux collectivités locales n'est pas épargné, alors que tout laissait à penser qu'il était peu risqué du fait de l'obligation d'équilibre des finances locales (règle d'or) imposant aux budgets locaux de financer leurs annuités d'emprunt avec les excédents de leur section de fonctionnement. Mais si l'on creuse un peu, la situation est plus compliquée qu'elle n'en a l'air.

Malgré des sommes en apparence modestes, les risques sont importants : sur un total de 70 milliards d'euros d'encours de prêts aux territoires, seuls 25 milliards concernent des prêts structurés [2] dont seulement 6 milliards semblent aujourd'hui à fort risque. Ce qui étrangle le groupe sur ce marché c'est que sur des besoins de financement à court terme de 96 milliards d'euros, le secteur des prêts aux collectivités locales en absorbe à lui seul pour 14,4 milliards (15%), lorsque les fonds propres de base de l'établissement bancaire en juin 2011 ne représentaient que 15,5 milliards d'euros.

Dans ces conditions la question de la responsabilité des différents acteurs est posée :

![]() D'une part celle des élus locaux qui ont apprécié de pouvoir bénéficier d'emprunts aux remboursement faibles les premières années afin d'afficher une santé financière largement factice et de courte durée. Les décideurs sont évidemment responsables, mais également leurs propres directions financières quand il s'agissait de grandes structures, ou leurs conseils (pour les plus petites), ont gravement péché en validant les montages incriminés.

D'une part celle des élus locaux qui ont apprécié de pouvoir bénéficier d'emprunts aux remboursement faibles les premières années afin d'afficher une santé financière largement factice et de courte durée. Les décideurs sont évidemment responsables, mais également leurs propres directions financières quand il s'agissait de grandes structures, ou leurs conseils (pour les plus petites), ont gravement péché en validant les montages incriminés.

![]() D'autre part les actionnaires de la Banque, généralement publics, qui ont accepté l'usage de produits complexes dits structurés alors qu'ils en étaient (comme les collectivités locales en Belgique à la fois emprunteuses et actionnaires) les premiers bénéficiaires, ou qu'au contraire comme la Caisse des dépôts ils adoptaient une attitude adverse par principe au risque (sa devise « foi publique » ne veut-elle pas dire autre chose que confiance dans les fonds publics), ce qui n'a pas suffi à les alerter. C'est donc une déficience de contrôle et un problème d'arbitrage en termes de politique publique contre profits.

D'autre part les actionnaires de la Banque, généralement publics, qui ont accepté l'usage de produits complexes dits structurés alors qu'ils en étaient (comme les collectivités locales en Belgique à la fois emprunteuses et actionnaires) les premiers bénéficiaires, ou qu'au contraire comme la Caisse des dépôts ils adoptaient une attitude adverse par principe au risque (sa devise « foi publique » ne veut-elle pas dire autre chose que confiance dans les fonds publics), ce qui n'a pas suffi à les alerter. C'est donc une déficience de contrôle et un problème d'arbitrage en termes de politique publique contre profits.

![]() La Banque enfin, qui en cherchant à se prémunir contre ses propres emprunts, a été victime d'instruments de couverture mal maîtrisés [3], et de sa surexposition conjuguée aux risques locaux comme aux risques souverains (sans doute pas de sa propre et unique initiative). Tout ceci laisse donc à penser que c'est parce que pour l'ensemble des acteurs (bénéficiaires, prêteurs, actionnaires) il était évident que l'État allait garantir l'ensemble de ces montages croisés, que la vigilance finalement n'était pas de mise. Explications :

La Banque enfin, qui en cherchant à se prémunir contre ses propres emprunts, a été victime d'instruments de couverture mal maîtrisés [3], et de sa surexposition conjuguée aux risques locaux comme aux risques souverains (sans doute pas de sa propre et unique initiative). Tout ceci laisse donc à penser que c'est parce que pour l'ensemble des acteurs (bénéficiaires, prêteurs, actionnaires) il était évident que l'État allait garantir l'ensemble de ces montages croisés, que la vigilance finalement n'était pas de mise. Explications :

1) Quelle responsabilité de la Banque Dexia dans l'usage des produits structurés aux collectivités locales ?

Comment en est-on arrivé là ? D'abord parce que pour être compétitive sur le marché des prêts aux collectivités [4], elle a dû proposer précisément ce type de produits complexes que les exécutifs territoriaux ont plébiscités afin de réduire provisoirement le coût des annuités de leurs dettes [5]. Une responsabilité des collectivités désormais bien établie [6], dans la mesure où les contrats de prêts ont généralement été signés « en toute connaissance de cause ».

Ensuite, parce que Dexia, pour proposer des produits structurés aux collectivités locales, s'est elle-même couverte auprès de banques d'affaires US (JP Morgan et Goldman Sachs). Elle a visiblement mal géré les produits de couverture qui lui ont été vendus générant d'importants appels en garantie (appels de marge) afin de soutenir ses propres expositions.

Dans ces conditions, la solution trouvée par les pouvoirs publics consistant à adosser le segment des crédits aux collectivités locales à la CDC (encours de crédits) et à la Banque Postale (nouveaux crédits) semble une réaction de bon sens afin de parer au plus pressé. L'établissement d'un organisme de défaisance à l'instar de ce qui est intervenu pour le Crédit Lyonnais devant permettre d'isoler les créances douteuses (subprimes, souveraines et territoriales), tout en continuant à prêter aux collectivités locales sans trop perturber le marché. C'est donc bien les états, belge et français qui vont reprendre une partie de la dette de l'institution. En ce sens, le pari de l'ensemble des acteurs sur le sauvetage par l'État s'est partiellement réalisé.

Faut-il pourtant dire, comme certains analystes, que Dexia n'aurait jamais dû naître et que le Crédit local de France n'aurait pas dû quitter le giron de la Caisse des dépôts et consignations ? C'est aller sans doute bien trop vite en besogne, car rien n'aurait empêché le Crédit local d'accorder des prêts structurés aux collectivités afin de rester compétitif. Dans cette hypothèse, si le « risque pays » aurait pu être évité, le risque local aurait forcément grevé les comptes de la CDC et amoindri une stabilité financière déjà engagée sur d'autres fronts (comme le FSI par exemple). La nouvelle entité issue du démembrement de Dexia ne pourra pas faire de miracle. Certes fournir une liquidité d'appoint opportune en ces temps de tension sur les crédits, mais nécessairement relativement chère car au prix du marché. Si l'on veut détendre l'offre de crédit, l'accès gagnerait à ne s'effectuer en sus de la concurrence bancaire classique que par une division spéciale de France Trésor sur le modèle britannique. A charge pour les collectivités de choisir entre prix attractifs mais risqués, et crédits sans risque, abondants, mais à prix coûtant.

2) La responsabilité des collectivités locales :

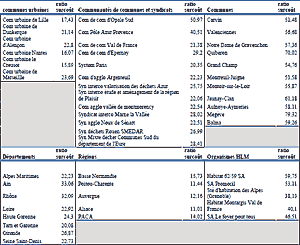

Par ailleurs, il est nécessaire que les collectivités prennent toute leur part dans leur exposition consciente aux produits structurés (elles seraient 500 à en être victimes sur les 5.500 ayant contracté des emprunts avec Dexia). D'autant que les communes ne sont pas les seules responsables. On trouve également dans la liste récente publiée des expositions aux crédits toxiques de Dexia (voir document), des régions, des départements, des EPCI, mais aussi des hôpitaux et même des offices HLM. Dans la plupart des cas, les exécutifs ont agi de concert avec leurs organes financiers sans consulter pour autant leurs organes représentatifs respectifs. Les procédures d'alerte, comme le révèle un récent rapport de la Cour des comptes ont révélé en la matière de lourdes lacunes (réseau d'alerte inefficace, préfets attentistes, lenteur des acteurs publics locaux à réagir).

D'ailleurs, les collectivités françaises devraient être beaucoup plus sereines que les collectivités belges pour lesquelles c'est la double peine en raison de leur participation obligatoire dans Dexia au travers du « Holding Communal » (voir encadré).

Holding Communal (une situation qui devrait faire réfléchir les élus locaux français)

Créé à l'occasion de la fusion entre le Crédit communal belge et le Crédit Local de France en 1996, le holding communal est une société dont toutes les municipalités et les gouvernements régionaux belges sont actionnaires, ce qui leur permet de tirer de substantiels dividendes (l'activité de Dexia représentant 82% du portefeuille du holding), soit 150 millions d'euros en moyenne avant la crise pour l'ensemble de leurs participations. Par ailleurs, le holding détient 39% de la société Astrid, opérateur Télécom spécialisé dans les services de secours et de sécurité en Belgique. A la suite de la crise bancaire en 2008 qui a vu les états belges et français injecter pour 4,6 milliards d'euros de capitaux, la participation du holding dans Dexia a reculé, passant de 16,2% à 14,1%. Une dilution de l'actionnariat a eu lieu conjointement à un appel de fonds en faveur de Dexia de 500 millions d'euros ainsi qu'à un gonflement de l'endettement de la structure qui passe entre 2007 et 2010 de 1,221 milliard à 1,731 milliard d'euros. Afin de recapitaliser le holding, les communes belges en ont été de 250 millions d'euros d'appels de fonds de leur poche [7].

Devant les difficultés persistantes de Dexia et le renforcement des contributions demandées à ses actionnaires, les trois régions (Wallonie, Flandres et Bruxelles) décident en juin 2011 de porter leur garantie à hauteur de 450 millions d'euros, répartie à raison de 50% pour la Flandre, 35% pour la Wallonie et 15% pour Bruxelles, contre un taux de 3,8%.

Par ailleurs à partir de septembre 2011 le Holding communal doit céder contre une provision de 40 millions d'euros, les 39% qu'il détenait dans Astrid à l'État belge afin de faire face à son besoin de liquidités. Désormais, le holding est en danger, et les collectivités locales actionnaires vont être les premières à en subir les conséquences. Le cercle vicieux se referme dans la mesure où elles sont propriétaires du holding mais tributaires des prêts de Dexia pour 2.000 d'entre elles (en Belgique). Elles risquent donc d'être perdantes en tant qu'actionnaires mais également en tant qu'emprunteuses, d'ailleurs davantage en Wallonie où Dexia est en position de monopole qu'en Flandre où ING la concurrence sur ce marché des collectivités territoriales. Cet exemple devrait faire réfléchir nos collectivités locales.

Ces 2.000 communes étant à la fois actionnaires et emprunteuses sont victimes des appels de fonds à prodiguer à la banque tout en se voyant rationnées sur le marché du Crédit. Dexia agissant pour elles comme une véritable banque publique locale détenue par ses propres emprunteurs.

Cet épisode devrait servir d'avertissement aux collectivités locales françaises sur l'opportunité de créer une agence de financement des collectivités locales au capital directement détenu par ses bénéficiaires et accédant aux marchés obligataires mondiaux. On ne voit pas du reste très bien comment ces dernières parviendraient à constituer le capital permettant de garantir les opérations projetées. Dans l'affaire Dexia, l'état français et l'état belge devront garantir l'amortissement de la « Bad Bank » saturée d'actifs toxiques neutralisés. Dans le cas d'une agence de financement des collectivités territoriales ce sera nécessairement la même chose, l'État devra encore une fois offrir sa garantie, si une collectivité membre de l'agence venait à faire défaut (par exemple suite à un prêt contracté auprès d'un autre organisme). Raison de plus pour que celui-ci refuse, ne serait-ce qu'afin de préserver sa notation, c'est-à-dire le coût du financement de son propre déficit et du refinancement de sa dette.

3) La responsabilité des actionnaires :

En 2011, Dexia est possédée en majorité par les puissances publiques française et belge, et par des institutions coopératives, le tout très éloigné du mythe du spéculateur privé. Son premier actionnaire est d'ailleurs la Caisse des Dépôts et Consignation française.

| Évolution de l'actionnariat de Dexia | ||||

|---|---|---|---|---|

| 2007 | 2009 | 2010 | 2011 | |

| Caisse des dépôts et Cons | 11,70% | 17,60% | 17,60% | 17,60% |

| Holding Communal (belge) | 16,20% | 14,10% | 14,10% | 14,10% |

| Groupe Arco(fin) | 17,70% | 13,90% | 13,80% | 13,80% |

| État Belge | 5,70% | 5,70% | 10,14% | |

| État français | 5,70% | 5,70% | 5,70% | |

| Trois régions belges | 5,70% | 5,70% | 5,70% | |

| Ethias | 6,30% | 5,00% | 5,00% | 5,00% |

| CNP Assurances | 2,00% | 3,00% | 3,00% | 3,00% |

| Salariés | 3,80% | 2,60% | 2,10% | 1,10% |

| Flottant | non précisé | non précisé | non précisé | 1,36% |

| Autres actionnaires | 42,30% | 26,70% | 28,10% | 28,20% |

Depuis son origine au sein de la Caisse des Dépôts et Consignation, Dexia a toujours été dans la sphère publique. En 1987, à la création du Crédit Local de France, l'état français et la CDC possédaient ensemble plus de 50% du capital. En 1997, après sa fusion avec le Crédit Communal de Belgique, la part de l'État a automatiquement diminué. Mais en 2007, donc avant le début de la crise financière, les secteurs publics belge (Communes belges : 16,2%) et français (Caisse des Dépôts et Consignations : 11,7%, CNP Assurances : 3%) détenaient toujours une partie importante du capital de Dexia. De son côté, le secteur coopératif et associatif en possédait 24% (Arcofin + Ethias). En 2008, Dexia avait déjà dû être recapitalisée par la Belgique et la France pour aboutir à l'actionnariat actuel (chiffres ci-dessus).

Au moment où l'intervention directe de l'État dans le financement des entreprises et la création de nouvelles banques publiques sont de nouveau à la mode (Fonds Stratégique d'Investissement, Grand Emprunt, Banque Postale, une banque pour les PME et une banque pour les collectivités locales), les expériences du Crédit Lyonnais et de Dexia doivent rendre prudent quant à la créativité de leurs gestionnaires et au suivi rigoureux des organismes de contrôle. Les problèmes actuels des Caisses d'Épargne espagnoles, allemandes, grecques, italiennes, française (fusionnée dans l'urgence avec les Banques populaires) indiquent que ce problème n'est pas seulement franco-français. Les quasi faillites de Fanny Mae et Freddy Mac aux États-Unis, deux entités semi-publiques de financement du logement, confirment la fragilité de ces organismes ambigus. Leur sens des responsabilités est vraisemblablement émoussé par le sentiment d'être adossé à la puissance publique dont les ressources sont supposées infinies.

Il est clair que et les actionnaires et les collectivités (par ailleurs aussi actionnaires via le Holding communal belge) sont co-responsables de la chute de Dexia.

Qui sont les actionnaires semi-publics de Dexia

CNP Assurances

Initialement établissement public à caractère administratif, géré depuis 1959 par la Caisse des dépôts, la Caisse nationale de prévoyance a adopté en 1987 le statut d'établissement public à caractère industriel et commercial (EPIC), pour devenir en 1992, CNP Assurances, Société anonyme à Directoire et Conseil de surveillance régie par le Code des assurances, puis en 2007 une Société anonyme à Conseil d'administration.

CNP assurances est détenue à 40% par la Caisse des Dépôts et Consignations et à 35% par une filiale de La Poste et de BPCE (Banque Populaire/Caisse d'Epargne)

Arcofin

Le Groupe ARCO est un holding coopératif avec une dimension sociale et sociétale spécifique. Sa mission essentielle consiste dans la gestion et la défense des intérêts économiques et financiers de ses coopérateurs tout en accordant, dans une perspective durable, une attention particulière aux préoccupations sociales, éthiques et écologiques. Le Groupe ARCO est une des organisations constitutives du MOC, et en constitue le pilier coopératif à côté du syndicat et des organisations mutuellistes et socioculturelles. Actuellement, le Groupe ARCO compte plus de 800.000 actionnaires particuliers recrutés dans de larges couches de la population. Via les sociétés de financement, Arcopar SCRL et Arcoplus SCRL, ils apportent la majorité du capital du Groupe ARCO.

Parallèlement, le Groupe ARCO compte également un certain nombre d'actionnaires de référence. Il s'agit des organisations sociales proches du MOC. Actuellement, le Groupe gère un capital de quelque 1,6 milliard d'euros.

Ethias

En 1919, un groupe d'administrations communales et provinciales a constitué la Société mutuelle des administrations publiques pour l'assurance contre l'incendie, la foudre et les explosions, en abrégé " la Smap ". Il s'agit d'une association de personnes qui conviennent de s'assurer mutuellement, dont les cotisations ont alimenté un fonds destiné à couvrir les dommages. Dans cette formule, chacun est en même temps assureur et assuré ; il n'y a pas de capital social, ni d'actionnaires à rémunérer. Au départ elle ne s'adressait qu'au secteur public et aux entreprises publiques, mais depuis janvier 2000 elle s'est ouverte aux entreprises privées ainsi qu'au grand public. Ethias est le 3e assureur du pays toutes branches confondues avec 12,9% de parts de marché. Ethias est une compagnie belge et indépendante. Plus d'un million d'hommes et de femmes lui accordent leur confiance et partagent ses valeurs.

[1] Voir en particulier États financiers consolidés résumés au 30 juin 2011, p.44, in Rapport financier 2T et 1S, 2011.

[2] reproduisant l'évolution d'un indice ou d'une devise, utilisant des taux fixes puis variables voire des taux fixes et des principales variables car indexés

[3] Mais aussi en dépit d'une gestion récente courageuse (réduction du besoin de financement de 250 millions d'euros en 2008 à 96 millions d'euros en 2011).

[4] Dexia représentant 32% du marché face à la concurrence (BPCE (24%), LCL (16%), Soc Gen (10%), voir le rapport de la Cour des comptes, p.24 (situation en 2010). D'après Libération, Dexia Crédit Local avait distribué pour 25 milliards de produits structurés en 2009 auprès de 5.500 clients. Pour le moment les difficultés concerneraient 500 collectivités.

[5] Et donc minoré leur ratio d'endettement en améliorant de façon trompeuse leur capacité de financement (excédent primaire de fonctionnement).

[6] Puisque très récemment (fin juin), la Banque a remporté un procès l'opposant à la commune de Servian (Hérault) à propos de la passation de six contrats de prêts classiques, ainsi qu'une nouvelle affaire en cours avec la commune de Rosny-sur-Seine (Yvelines) à propos de prêts structurés.

[7] En réalité empruntés au CRAC (le centre régional d'aide aux communes (de la région Wallone)), afin de compenser l'appel de fonds, mais également le non versement des dividendes par Dexia au holding et dont bénéficient les communes. Le remboursement des emprunts devait s'effectuer sur les prochains dividendes versés, et les avances sur dividendes imputés également sur ces derniers pour les communes n'ayant pas emprunté auprès de lui. Par ailleurs, les régions sont parfois également indirectement actionnaires de Dexia, comme la Wallonie par l'intermédiaire de la FIWAPAC qui détient des participations dans Dexia et dans Ethias (voir supra, par ailleurs également actionnaire de Dexia).