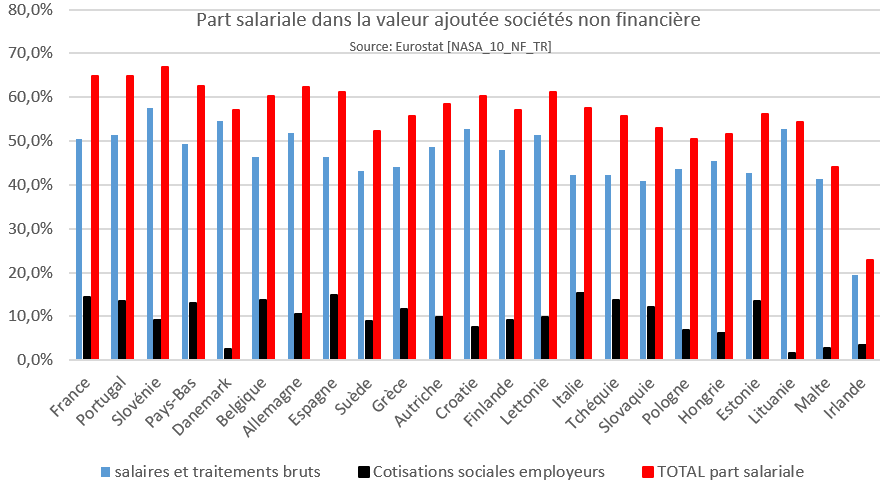

Dividende salarié : la France déjà exemplaire avec 67% de la valeur ajoutée pour les salaires

L’idée du dividende salarié défendue par Thibault Lanxade, reprise par Emanuel Macron lors de sa campagne et que pousse aujourd’hui Bruno Le Maire, repose sur la conviction d’un partage de la valeur ajoutée produite qui se ferait au détriment des salariés et au profit des actionnaires. Cette opinion est-elle fondée ? Si geste il devait y avoir pourquoi serait-il à la charge des entreprises seules et, en ont-elles les moyens ?

Décomposition de la valeur ajoutée pour arriver aux bénéfices distribués en Europe

En 2021, la part de la valeur ajoutée distribuée aux salariés de nos entreprises est de 64.8%. Seules les entreprises Slovènes sont plus généreuses avec 66.8%

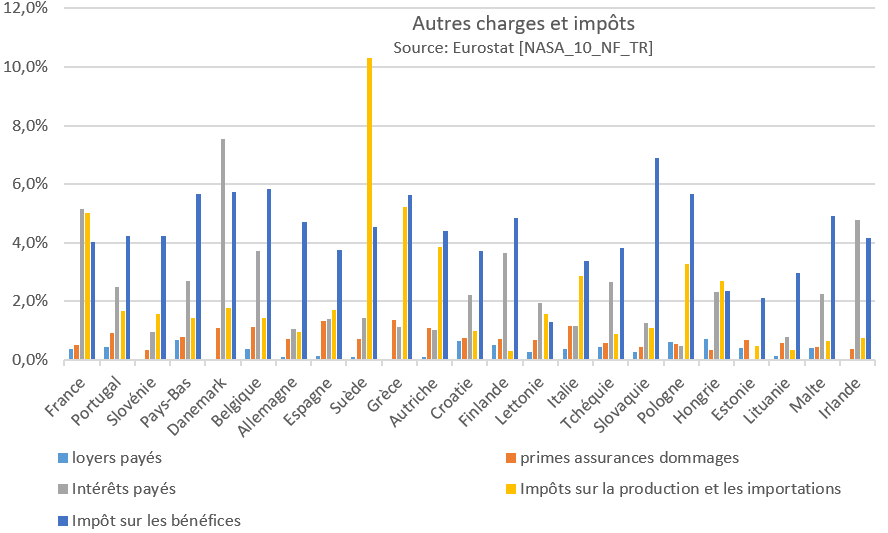

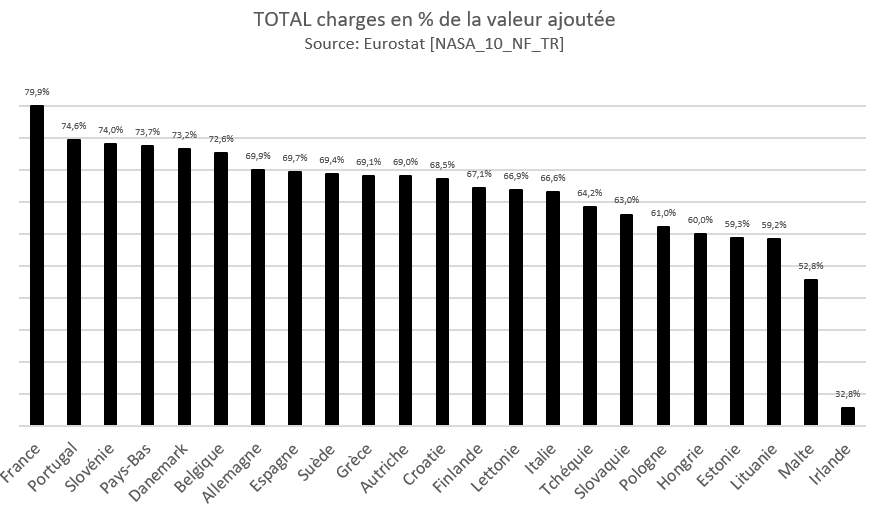

Une fois payés les rémunérations des salariés, il reste des charges avant d’arriver aux bénéfices et aux dividendes

Le cumul de ces charges place la France dans les pays qui ont le moins de « profits » à distribuer, puisqu’il reste environ 20% de la valeur ajoutée.

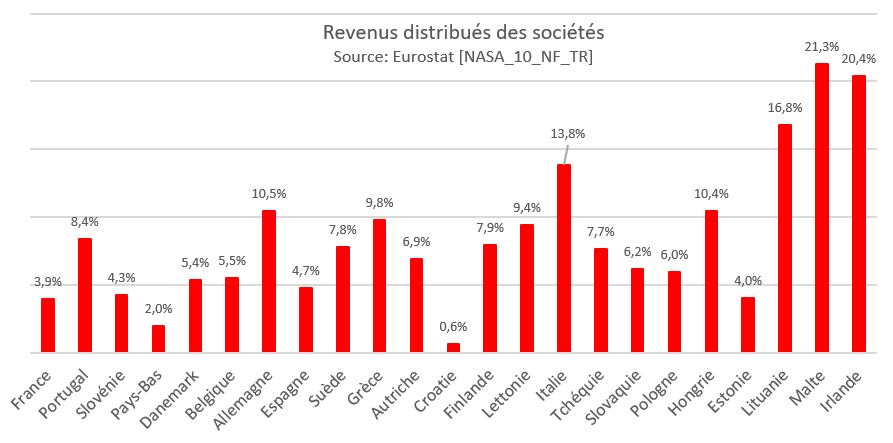

Mais ce n’est pas cela, loin s’en faut, que les actionnaires perçoivent. En effet, une grande partie de ces fonds servent à financer les investissements à venir et passés, et au total ce ne sont que 3.9% de la valeur ajoutée qui seront distribués aux actionnaires. Chaque année les dividendes distribués aux ménages s’élèvent entre 40 et 50 Mds €. Le reste va pour environ 60 de milliards vers les institutions financières et servent à rémunérer les contrats d’assurance vie et autres placements des ménages.

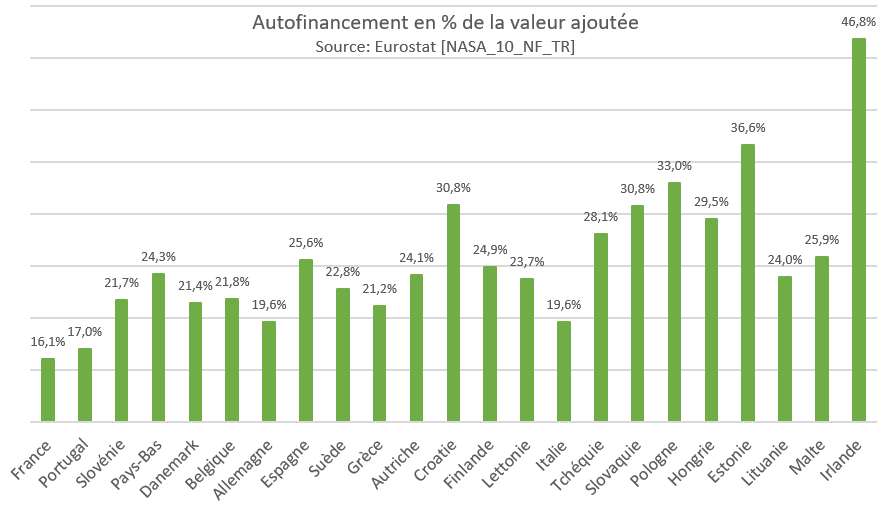

Malgré le peu de générosité prodiguée à l’égard des actionnaires, notre pays est celui dont la capacité d’autofinancement est la plus faible :

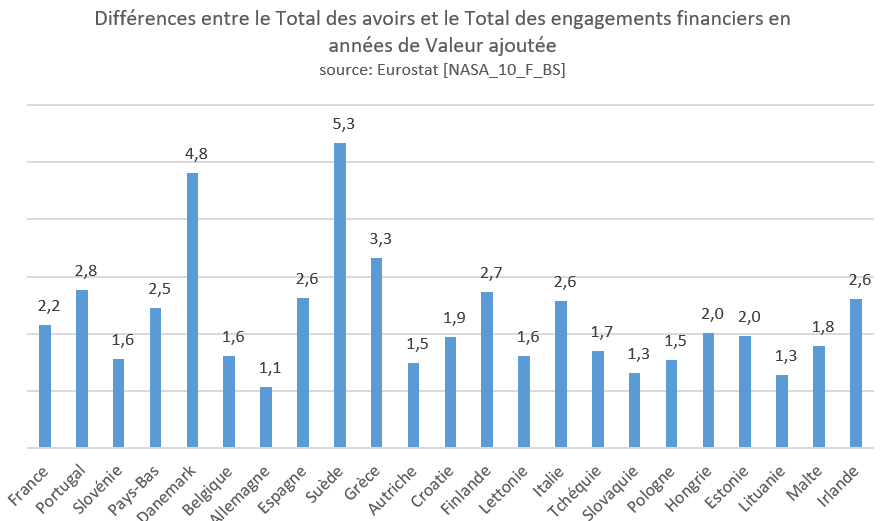

Ce phénomène conduit nos entreprises à s’endetter :

En 2019, le total des montants distribués aux salariés directement ou par abondements par les entreprises de 10 salariés ou plus, s’élève à plus de 20 Mds € soit près de la moitié de ce qui est versé aux actionnaires qui, rappelons-le, supportent un risque de perte de valeur des montants placés en actions dont la valorisation totale est de l’ordre de 4 450 Mds € investis dans les entreprises françaises (actions cotées, non cotées et fonds de placement).

Les différents dispositifs existant en France ont permis de distribuer

Dispositif (Source : Dares, enquêtes Acemo-Pipa et Acemo-TPE 2015 à 2021) | 2010 | 2018 | 2019 | 2020 |

|---|---|---|---|---|

Participation |

|

|

|

|

Montant total brut distribué (en millions d'euros) | 7 380 | 7 112 | 8 003 | 6 910 |

Nombre de bénéficiaires (en milliers) | 5 226 | 4 975 | 5 340 | 4 906 |

Montant moyen par bénéficiaire de la participation (en euros) | 1 412 | 1 430 | 1 499 | 1 409 |

En % de la masse salariale des bénéficiaires | 4,4 | 3,7 | 3,8 | 3,7 |

Intéressement |

|

|

|

|

Montant total brut distribué (en millions d'euros) | 7 185 | 9 111 | 9 815 | 8 205 |

Nombre de bénéficiaires (en milliers) | 4 646 | 4 826 | 5 141 | 4 434 |

Montant moyen par bénéficiaire de l'intéressement (en euros) | 1 546 | 1 888 | 1 909 | 1 850 |

En % de la masse salariale des bénéficiaires | 4,5 | 4,6 | 4,7 | 4,6 |

Plan d'épargne entreprise (PEE) |

|

|

|

|

Versements totaux nets* sur un PEE (en millions d'euros) | 7 833 | 10 437 | 10 671 | 10 613 |

Nombre de salariés ayant épargné sur un PEE (en milliers) | 3 734 | 4 049 | 4 185 | 4 172 |

Montant total brut distribué au titre de l'abondement (en millions d'euros) | 1 338 | 1 815 | 1 837 | 1 717 |

Nombre de bénéficiaires de l'abondement (en milliers) | 2 256 | 2 340 | 2 364 | 2 246 |

Montant moyen par bénéficiaire de l'abondement (en euros) | 593 | 776 | 777 | 765 |

Abondement en % de la masse salariale des bénéficiaires | 1,6 | 1,7 | 1,8 | 1,7 |

Plan d'épargne retraite collectif (Perco) |

|

|

|

|

Versements totaux nets* sur un Perco (en millions d'euros) | 803 | 1 976 | 2 168 | 2 380 |

Nombre de salariés ayant épargné sur un Perco (en milliers) | 579 | 1 120 | 1 283 | 1 337 |

Montant total brut distribué au titre de l'abondement (en millions d'euros) | 288 | 553 | 600 | 659 |

Nombre de bénéficiaires de l'abondement (en milliers) | 475 | 898 | 1 063 | 1 090 |

Montant moyen par bénéficiaire de l'abondement (en euros) | 608 | 616 | 565 | 605 |

Abondement en % de la masse salariale des bénéficiaires | 1,4 | 1,2 | 1,1 | 1,2 |

Ensemble : participation, intéressement et abondement du PEE et du Perco |

|

|

|

|

Montant total brut distribué (en millions d'euros) | 16 194 | 18 591 | 20 255 | 17 492 |

Nombre de bénéficiaires (en milliers) | 7 234 | 7 260 | 7 615 | 7 169 |

Montant moyen par bénéficiaire (en euros) | 2 239 | 2 561 | 2 660 | 2 440 |

En % de la masse salariale des bénéficiaires | 6,8 | 6,5 | 6,8 | 6,4 |

Nombre de salariés couverts par au moins un des dispositifs (en milliers) | 8 412 | 8 538 | 8 806 | 8 906 |

Pour information |

|

|

|

|

Masse salariale totale (en millions d'euros) | 377 733 | 486 094 | 498 408 | 478 674 |

Nombre total de salariés (en milliers) | 12 327 | 14 409 | 14 718 | 14 571 |

Les dispositifs de partage de la valeur et l’actionnariat salarié en Europe

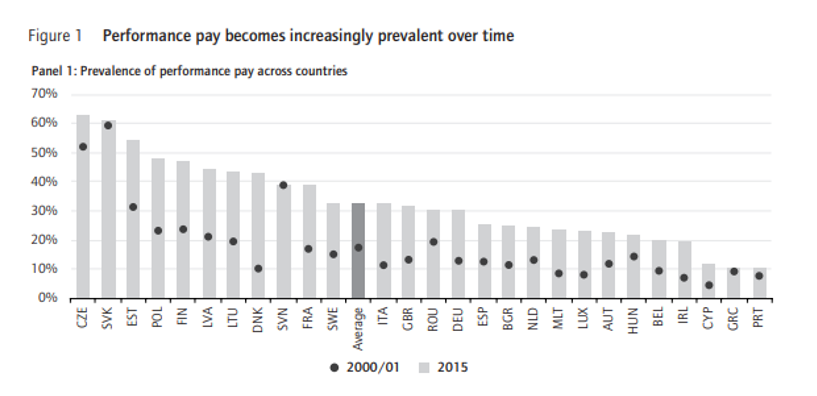

La France est en outre particulièrement bien placée s’agissant de la diffusion des dispositifs de partage de la valeur ajoutée en Europe. Sa position s’est constamment améliorée depuis le début des années 2000. Dans une étude récente (2021[1]), l’économiste Wouter Zwysen montre que la France est le pays où les dispositifs de rémunération à la performance (tous types confondus) se sont le plus développés entre 2000/01 et 2015, passant de 18% environ à près de 39% de l’ensemble des rémunérations versées.

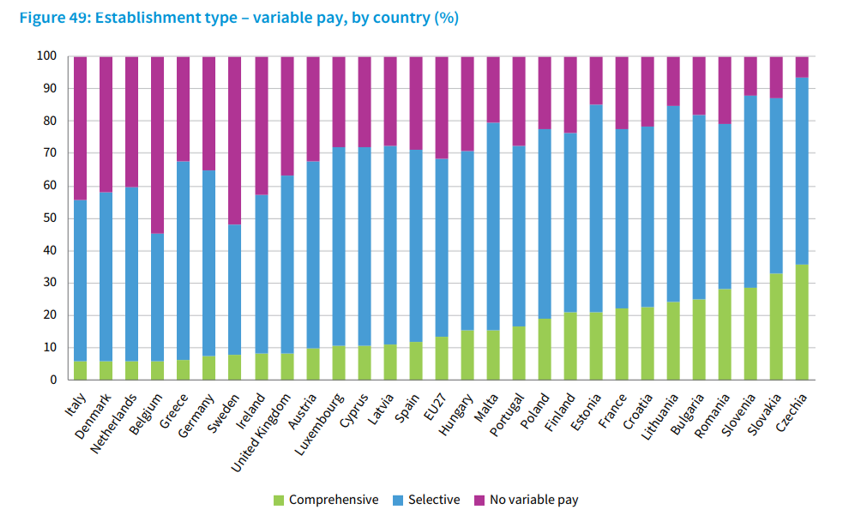

S’agissant de la distribution proposée dans le rapport ECS 2019[2] (European Company Survey) : la France apparaît comme le 8ème pays de l’UE appliquant un dispositif de part variable de rémunération dont plus de 21% des entreprises appliquent l’ensemble des 4 catégories de parts variables exposées dans le rapport (en fonction du résultat, en fonction de la performance individuelle, en fonction de la performance collective et via participation et intéressement (profit-sharing schemes), 22% d’entreprises ne disposant d’aucun dispositif de participation et le reste constitué de dispositifs d’intéressement à la performance partiels (57%).

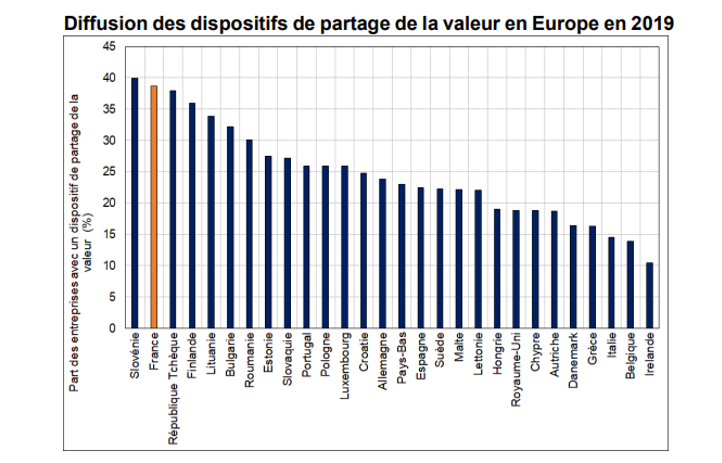

La Direction du Trésor a retraité les données fournies par l’ESC 2019 pour ne retenir que les entreprises dont plus de 20% des salariés disposaient d’une paie variable en rapport avec la performance générale de l’entreprise. La France arrive alors 2ème derrière la Slovénie[3] :

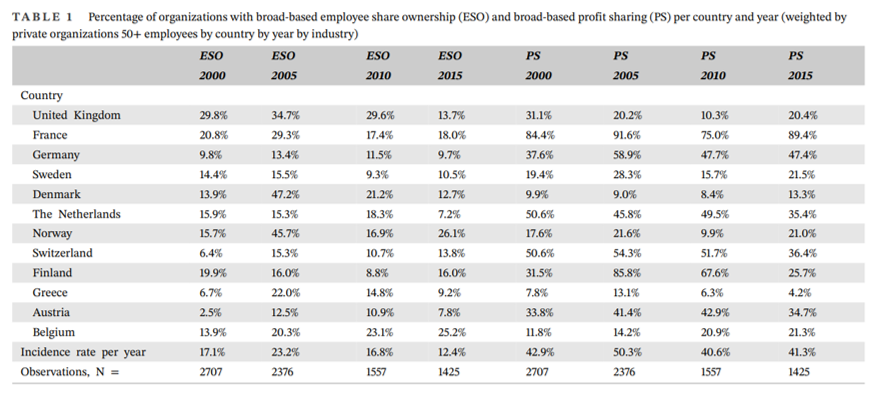

Il peut être intéressant de séparer au sein des entreprises celles qui rémunèrent leurs salariés par un intéressement/participation (broad-based profit sharing, PS) et celles qui les rémunèrent via des dispositifs d’actionnariat salariés (broad-based employee share ownership, ESO[4]). Les donnnées sont celles des entreprises ayant +50 salariés.

Il apparaît que les entreprises françaises de plus de 50 salariés se classent comme les 3ème pour l’actionnariat salarié (avec 18% contre 25,2% pour la Belgique et 26,1% pour la Norvège) en 2015, et premières s’agissant de l’intéressement/participation (89,4% des entreprises) cette même année.

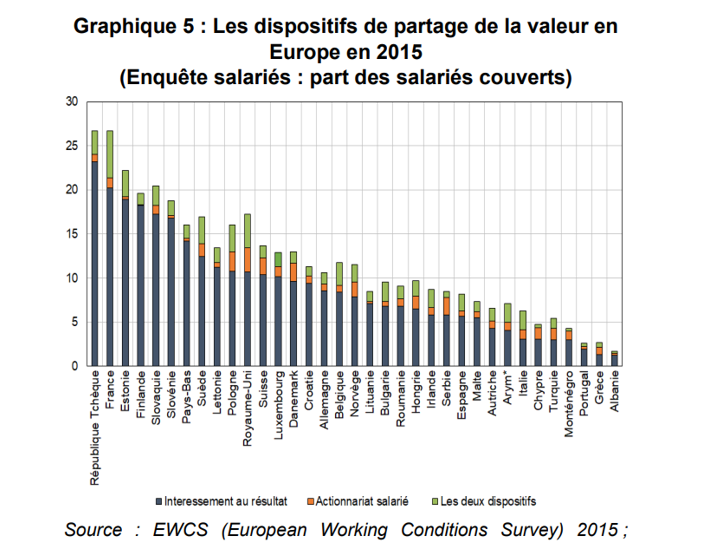

Si maintenant on s’intéresse à l’autre versant, c’est-à-dire la proportion de salariés disposant d’un dispositif d’intéressement au résultat, d’un dispositif d’actionnariat salarié, ou des deux, l’intéressement et la participation étant regroupés, le classement effectué par EWCS (European Working Conditions Survey) de 2015, classe la France en seconde position après la République Tchèque avec près de 27% :

Notons que la France est le seul pays qui a rendu obligatoire le partage de la valeur dans certaines catégories d’entreprises (obligatoire pour les plus de 50 salariés[5] depuis 2016) et facultative pour l’intéressement.

Conclusion

Alors doit-on faire plus ? Peut-être. Mais cela suppose un effort concomitant des administrations publiques pour réduire les charges pesant sur les entreprises, qui représentent environ 85 Mds € nets de subventions. Faute de quoi c’est la situation financière de ces dernières qui en pâtira. En particulier leur capacité à attirer des investisseurs et à s’autofinancer. Ce qui, à terme, nuira à leur compétitivité et possiblement à leur pérennité.

Peut-être pourrait-on aussi s’inspirer de ce qui se fait en Irlande où il existe une forte incitation à l’actionnariat salarié[6]. Le succès des mesures se retrouve dans les répartitions puisque la part des salaires n’est que de 32,8% de la valeur ajoutée alors que celle des dividendes distribués (incluant l'actionnariat salarié pour 6% des entreprises et 2,4% des salariés) atteint 20,4% (France 66,8% de part salariale et 3,9% de dividendes par rapport à la valeur ajoutée). En effet la France se situe malgré sa répartition de la valeur ajoutée atypique parmi les bons élèves en matière d'actionnariat salarié, mais uniquement sur le segment des grandes entreprises (>5000 salariés). D'après le dernier baromètre de la FAS (fédération française des actionnaires et anciens actionnaires salariés) publié en 2022 (données 2021), sur un panel représentatif de près de 300 grandes entreprises cotées et non cotées représentant près de 3 millions de salariés (représentatif : la population des GE est de 3,9 millions), 55% des entreprises ont plus d'un salarié sur deux actionnaire de leur entreprise. 50% des grandes entreprises françaises auraient une part du capital détenue à hauteur de 3% par leurs salariés. L'ensemble de ces éléments permettent d'estimer la population de salariés actionnaires à 10% du total des salariés a minima, soit environ 2 millions (3,5 à 4 millions selon une étude récente de l'INSEE mais qui procède à des extrapolations à partir du SBF 120), ce qui montre à la fois l'extrême concentration en France des entreprises ouvrant leur capital à leurs salariés, mais aussi l'apparente abondance de la population salariée ayant accès à l'actionnariat (le maximum étant atteint avec les Etats-Unis où 1 salarié sur 3 est actionnaire). L'action à mettre en place est donc bien de s'inspirer de l'Irlande s'agissant du nombre très important d'entreprises ouvrant leur capital à leurs salariés, plutôt que de se focaliser sur le nombre de salariés actionnaires lui-même. Il faut sans doute pour cela que des mécanismes incitatifs spécifiques en direction des ETI et des moyennes entreprises soient prises (entre 10 et 50 salariés), ce qui devrait impliquer nécessairement un volet fiscal.

Le développement de l’actionnariat salarié en France permettrait sans doute de créer une plus grande compréhension entre les salariés et l’actionnariat s’ils étaient réunis en de mêmes personnes (qu’il ne faut pas confondre avec la participation).

[1] Wouter Zwysen, Performance pay across Europe, ETUI, Working Paper 2021.06. https://www.etui.org/sites/default/files/2021-06/Performance%20pay%20across%20Europe_2021.pdf#page=22

[2] https://www.eurofound.europa.eu/sites/default/files/ef_publication/field_ef_document/ef20001en.pdf#page=91

[3] https://www.tresor.economie.gouv.fr/Articles/f3d14d32-357f-42a9-addc-d6a2f3f29318/files/3c6ddb3b-4dff-4b1c-9740-9a31ee480cd5

[4] Paul E.M. Ligthart, Erik Poutsma, Chris Brewster, The development of financial participation in Europe, British Journal of Industrial Relations, John Wiley & Sons, 28 juin 2021, https://onlinelibrary.wiley.com/doi/epdf/10.1111/bjir.12629

[5] Depuis la loi du 6 août 2015 pour la croissance, l’activité et l’égalité des chances économiques. Voir l’instruction ministérielle du 18 février 2016 https://www.legifrance.gouv.fr/download/pdf/circ?id=40587

[6] http://fr.worker-participation.eu/Systemes-nationaux/Pays/Irlande/Participation-financiere-des-salaries/Donnees-de-base-sur-la-participation-aux-benefices-l-actionnariat-salarie