Retraites : les déficits cachés

La question de l'équilibre des comptes de retraite est une question délicate qui dépend du périmètre retenu. Il est clair que notre système n'est plus aujourd'hui contributif, compte tenu de l'écart important entre cotisations brutes et pensions légales versées, soit plus de 60 milliards d'euros. Si aujourd'hui notre système est comptablement à l'équilibre c'est grâce aux 32 Mds € que le système de retraite reçoit d'autres régimes (CNAF, Unedic, CNAM, FSV et cotisations prises en charge par l'Etat) essentiellement en direction du régime général, des subventions d'équilibre en direction des régimes spéciaux pour 7,8 Mds € et des taxes affectées pour environ 20 Mds €. Des transferts qui représentent l'équivalent de 1,9 point de PIB : voilà qui donne une idée de l'effort à fournir pour parvenir à l'équilibre que le Président appelle de ses vœux. Et encore, ces chiffres ne prennent pas en compte le déficit du régime de retraite des fonctionnaires que l'on peut estimer entre 6 et 10 milliards d'euros financés directement par le budget de l'Etat.

En se déclarant favorable à la durée de cotisation plutôt qu'à la fixation d'un âge d'équilibre, Emmanuel Macron a créé la surprise. Fidèle à sa doctrine du "en même temps", le Président a rappelé que, même si les deux objectifs fondamentaux de la réforme sont l'équité entre les différentes corporations et la clarification d'un système incompréhensible pour les Français, le nouveau régime universel devrait également revenir à l'équilibre financier d'ici 2025.

Mais la notion même d'équilibre financier et plus largement d'évaluation du solde financier du système de retraite semble difficile à établir de façon indiscutable et suscite toujours différentes interprétations. Le ministre de l'action et des comptes publics, Gerald Darmanin, a indiqué la semaine dernière que le déficit se situait autour de 15 milliards d'euros (2025). Pour le COR, ce déficit devrait s'éteindre aux alentours de 2040 dans l'hypothèse d'une croissance des salaires de 1,8%, et même au-delà dans les autres hypothèses.

Selon le quotidien économique Les Échos "Emmanuel Macron et certains de ses proches ne cachent plus leur irritation à l'évocation des prévisions du COR sur l'équilibre financier des régimes de retraite, selon plusieurs sources concordantes." Pour sa défense, le directeur du COR rappelle volontiers que les prévisions du COR sont des prévisions de dépenses. Les ressources étant établies de façon très conventionnelles, elles sont susceptibles d'évoluer selon les conventions et selon les hypothèses retenues et d'influencer le solde financier de long terme. Par ailleurs, les projections de court terme du COR sont établies sur la base des hypothèses économiques retenues par le gouvernement.

Extraits du rapport 2019 du COR sur les perspectives des régimes de retraite Concrètement, la projection débute à partir de la dernière année connue, ici 2018. Ensuite, les projections sont construites à partir des hypothèses retenues par le gouvernement dans le programme de stabilité 2019 pour les quatre années à venir 2019-2022. À partir de 2032, le taux de chômage est censé avoir atteint sa cible de 7 % et se stabiliser à ce niveau et les quatre scénarios se différencient par le taux de croissance de la productivité horaire du travail (cf. supra.). Entre 2022 et 2032, la transition est progressive et les effets de cycle économique (fermeture de l’output gap) sont intégrés dans la projection. Les projections sont établies à l’horizon 2070, soit celui des projections démographiques et de population active publiées par l’INSEE en 2016 et 2017. En projection, les ressources du système de retraite, et a fortiori le solde, sont très largement conventionnels. En effet, dans certains régimes spéciaux (SNCF, RATP, régimes des mines, marins ou encore régime des ouvriers de l’État), les ressources sont déterminées par les dépenses année après année et l’équilibre financier est assuré par une subvention publique. Il en est de même dans le régime de la fonction publique de l’État, où l’équilibre financier est assuré en dernier ressort par une contribution de l’État en tant qu’employeur. Les projections ont ainsi peu de sens pour ces régimes puisqu’en appliquant cette règle, ils sont par construction en permanence à l’équilibre. C’est pourquoi les projections du COR présentent les ressources et le solde du système de retraite selon trois conventions comptables concernant le régime de la fonction publique de l’État et les autres régimes spéciaux : la convention COR consistant à figer les taux de cotisation implicite de l’État en tant qu’employeur et les taux de subvention des régimes spéciaux à leur dernier niveau constaté (ici 2018) ; la convention CCSS consistant à les équilibrer chaque année ; et la convention PIB consistant à stabiliser à sa valeur de 2018 la part des ressources affectées à ces régimes dans le PIB. |

Quelle est la situation des principaux régimes ?

Si l'on consulte les comptes de la Sécurité sociale (commission des comptes de la Sécurité sociale, CCSS), on a une idée assez précise de la situation, régime par régime. La dernière édition complète, celle de septembre 2018, comporte les résultats 2016 et 2017 et les prévisions 2018 et 2019 (les chiffres seront mis à jour avec la prochaine édition). En 2018, les régimes sont à l'équilibre entre charges et produits, à l'exception notable du FSV. Mais si on calcule la stricte différence entre cotisations brutes et prestations légales vieillesse, on vérifie très vite que notre système de retraites est loin d'être contributif, puisque le déficit théorique des régimes dépasse les 60 milliards d'euros. S'il parvient à s'équilibrer, c'est parce que de nombreux transferts sont opérés entre régimes, auxquels s'ajoutent des subventions d'équilibre de l'Etat et des taxes affectées au système de retraite.

- Les transferts des autres régimes d'assurance sociale : 32 Mds €

Le rapport de la CCSS rappelle tout d'abord que de nombreuses prises en charge de cotisations et de prestations sont fléchées vers les régimes vieillesse :

Prises en charge de cotisations | 2017 |

Versement du FSV au titre du chômage et des arrêts de travail | 13,5 Mds |

Versement de la CNAF au titre des parents au foyer | 5,1 Mds |

Versement de l'Unédic aux régimes complémentaires | 3,6 Mds |

Versement de la CNAM pénibilité/amiante | 0,2 Md |

Prises en charge de prestations |

|

Versement par le FSV pour le minimum vieillesse et le minimum contributif | 5,5 Mds |

Versement par la CNAF pour les majorations pour enfants | 4,8Mds |

TOTAL | 32,7 Mds € |

- Subventions d'équilibre de l'Etat : 7 Mds €

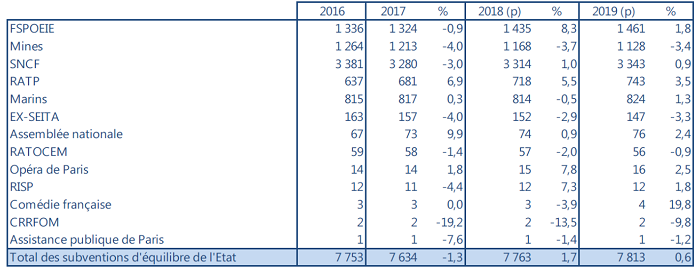

Le rapport de la CCSS indique que les subventions d'équilibre de l'Etat par régime s'élèvent en prévisions 2018 à 7763 M€ et 7813 M€ en 2019. Le tableau ci-dessous détaille ces subventions :

Il convient toutefois de retrancher la subvention RATOCEM : Rentes accidents du travail des ouvriers civils des établissements militaires qui ne couvre pas un risque vieillesse. Ces subventions d'équilibre couvrent des régimes spéciaux de retraite, dont celui de la SNCF qui représente la plus grosse contribution.

- Cotisations prises en charge par l'Etat : 3 Mds €

L'État prend également en charge un certain nombre de cotisations à son compte pour compenser des politiques sociales qu'il décide. Le rapport de la CCSS indique que ces flux s'élèvent à 2,6 Mds € (2018) et 2,8 Mds € (2019) pour la branche vieillesse, auxquelles s'ajoutent les prises en charge au titre des régimes complémentaires :

| 2018 | 2019 |

CNAV | 2316 | 2508 |

MSA salariés agricoles | 212 | 216 |

CNRACL | 45 | 45 |

Marins | 29 | 29 |

CNAVPL (ACCRE) | 23 | 49 |

Agirc-Arrco | 144 | 152 |

CNAVPL | 20 | 30 |

Total | 2789 | 3029 |

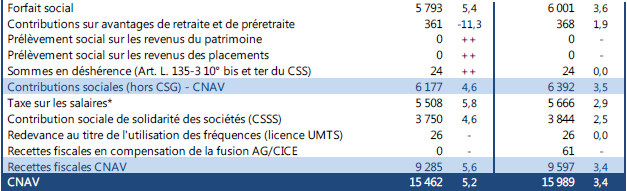

- Taxes affectées : 19,8 Mds € selon le périmètre retenu

Autre ressource substantielle qui vient en appoint des régimes, les taxes affectées : celles-ci sont très nombreuses à financer les régimes de base de Sécurité sociale (tous risques confondus), le rapport de la CCSS en compte pour 53,8 Mds € en 2018 (p) et 71,5 Mds e en 2019 (p), dont la CNAV (détail ci-dessous pour 2018 et 2019).

Il convient d'y ajouter également les droits de plaidoirie qui financent le CNBF (Caisse nationale des barreaux français), une fraction des taxes sur les alcools qui finance le régime MSA exploitants et enfin la contribution tarifaire d'acheminement - CTA - qui abonde le régime des électriciens et gaziers. Ces ressources correspondent à 4349 M€ en 2018 (p) et 4416 M€ en 2019 (p). Nous n'avons pas tenu compte ici des taxes qui financent le FSV. Rappelons néanmoins que le FSV perçoit au total 17 Mds € de taxes affectées (CSG incluse).

Grâce à ces différents flux financiers, le système revient donc à l'équilibre et l'effort se partage de façon à peu près égale entre la contribution des régimes sociaux et la contribution de l'Etat.

Les mécanismes d'équilibrage à la charge des employeurs

Néanmoins, le rapport de la CSS va plus loin et examine aussi les mécanismes d'équilibrage que compte le système de retraite. En effet, le rapport de la CCSS distingue les contributions d'équilibre employeur, qu'il n'assimile pas à de simples cotisations sociales mais qui s'ajustent automatiquement afin de couvrir les dépenses. Ce mécanisme concerne 3 régimes : les fonctionnaires d'Etat, la Banque de France et les électriciens et gaziers (CNIEG, ex régime spécial EDF). Cette cotisation se situe à 454 M€ pour la Banque de France en 2018, et à 961 M€ pour la caisse des électriciens et gaziers (CNIEG). Le rapport de la CCSS évalue la contribution d'équilibre employeur du régime des fonctionnaires d'Etat à 39 Mds€. Pour le régime des fonctionnaires d'Etat, cette contribution d'équilibre est en quelque sorte à la fois une cotisation d'employeur et une subvention d'équilibre que l'Etat se ferait à lui-même pour couvrir son déficit.

Comment calculer le déficit du régime des pensions de l'Etat ?

Le service de retraite de l'Etat (SRE) couvre les risques vieillesse et invalidité pour les agents civils et militaires de l’État et leurs ayants droit. La loi de finances pour 2006 a créé un compte d’affectation spéciale (CAS) « Pensions » qui retrace toutes les opérations, tant en recettes qu’en dépenses, liées aux pensions civiles et militaires de retraite.

Les prestations sociales versées par le régime se sont élevées à 52,8 Md€ en 2017 et représentent 98% des charges du régime. Les pensions de retraite ont atteint 49,3 Md€ en 2017 car le régime verse également des prestations invalidité avant et après l’âge légal de départ en retraite et des rentes au titre d’accidents du travail et maladies professionnelles.

Les principales recettes du CAS sont la contribution à la charge de l’État employeur et des autres employeurs de fonctionnaires de l’État en détachement (établissements publics ou collectivités locales notamment) et les cotisations salariales des fonctionnaires. Le taux de cotisation employeur est fixé chaque année par décret (depuis 2013, 74,28% pour les personnels civils, contre 68,59% en 2012, et respectivement 126,07% et 121,55% pour les personnels militaires). La contribution d'équilibre de l'État employeur qui évolue avec les charges du régime est versée directement par le budget. Il n'y a pas théoriquement de déficit. Comment dès lors faire la différence entre cotisation employeur et subvention d'équilibre ?

Différentes informations permettent d'approcher ce déficit :

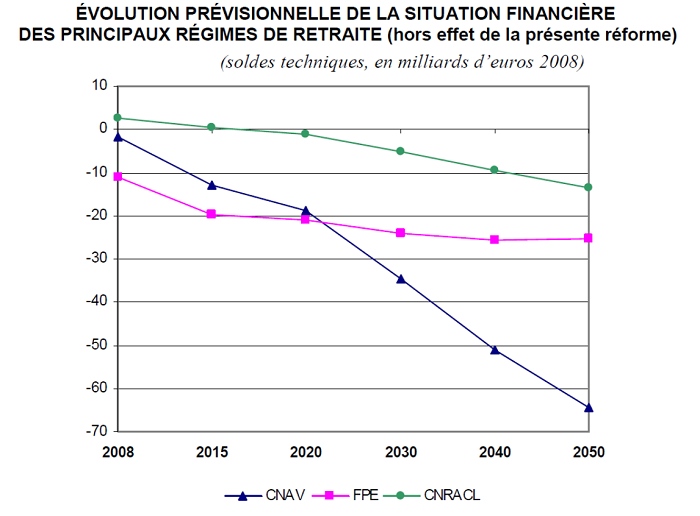

Cette question avait été abordée lors de la réforme des retraites de 2010 et de la discussion au Parlement. Selon les données du COR étudiées à l'époque et présentées par le ministre à l'Assemblée, la situation de la fonction publique de l’État était marquée par une dégradation à court et moyen terme (2008-2015), "le déficit se stabilisant ensuite autour de 25 milliards d’euros à l’horizon 2040". "À plus longue échéance, l’ensemble des mesures concernant la fonction publique prévues dans le présent projet rapporteraient, sous forme de diminution de dépenses ou de majoration de recettes, environ 4,3 milliards d’euros à l’horizon 2015 et environ 7 milliards d’euros à l’horizon 2020. Les seules mesures de convergence avec le régime général (réforme du minimum garanti ; hausse du taux de cotisation des fonctionnaires ; suppression du départ anticipé pour les parents de trois enfants et comptabilisant quinze années de services) représenteraient plus de 55 % du total." Le déficit serait donc maintenu autour de 15 milliards d'euros au lieu de 22-25 milliards en tendance.

Une autre approche consiste à comparer les taux de cotisation employeur. En effet, considérant que les taux de cotisations salariales sont à peu près alignés, le déficit théorique du régime pourrait être représenté par la différence de taux de cotisation employeur entre le public et le privé. La comparaison des taux faciaux est cependant discutable pour plusieurs raisons : différence d'assiettes de cotisation, différence de dépenses couvertes. Cette approche a donné lieu à différentes fiches du COR pour comparer les taux de cotisation :

Selon la méthodologie retenue, l'écart de taux de cotisation peut être estimé entre 7 et 12%. Ce qui, ramené à une masse de rémunérations superbrute de l'Etat de 86 milliards € en 2018, représente une subvention d'équilibre de 6 à 10 milliards €, en plus de la cotisation théorique employeur de l'Etat.

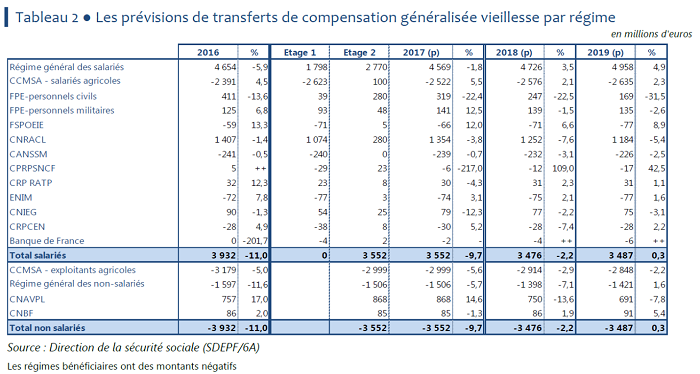

La compensation démographique généralisée La compensation démographique généralisée existe depuis 1974. Il s'agit d'un mécanisme complexe de redistribution entre les régimes tenant compte de la capacité contributive et du rapport démographique de chaque régime. Le calcul repose en déterminant la situation des différents régimes si on leur appliquait les caractéristiques d'un régime fictif qui servirait une prestation dite de référence et qui recevrait une cotisation moyenne par actif lui permettant de s’équilibrer. Les régimes excédentaires, dans ces conditions de fonctionnement, sont débiteurs à la compensation et les régimes déficitaires, créanciers. La compensation généralisée du risque vieillesse comporte deux étages : un premier étage entre régimes de salariés, un deuxième étage entre régimes de salariés et régimes de non-salariés. Ces flux s'équilibrent donc ils ne correspondent pas à une aggravation du déficit. On note que le régime de la CNAV est le plus contributeur avec près de 5 milliards d'euros de contribution annuelle.

|