Quelle performance pour le contrôle fiscal ?

La Fondation iFRAP a toujours été très attentive à la qualité du contrôle fiscal plutôt qu’à sa productivité. Il vaut mieux en effet concentrer les forces de contrôle sur les vrais fraudeurs, personnes physiques et personnes morales jouant sur des montages fiscaux élaborés, plutôt que d’effectuer au nom de l’égalité devant l’impôt des contrôles systématiques et aléatoires, relevant d’une logique quantitative plutôt que qualitative. Cette mutation devient concrète dans le cadre du PLF 2019. On assiste en effet à une baisse du montant des sommes redressées alors même que la qualité du contrôle augmente. Seule difficulté, gérer la transition du modèle ancien vers le nouveau, car entre-temps l’assistance administrative internationale doit se mettre en place alors même que le service de régularisation (STDR) ferme ses portes. Il faut donc réussir la transition.

Dans le cadre de la discussion du budget 2019, la DGFiP produit une annexe annuelle relative au contrôle fiscal et à la lutte contre la fraude. Et ce qui apparaît c’est que le résultat de la DGFiP (connu jusqu’en 2017, dernier exercice clôt), est contrasté, notamment à cause de la mise en extinction du STDR (le service de traitement des déclarations rectificatives), créé en 2012 et qui a pris la suite de la cellule de dégrisement, mise en place par Eric Woerth à compter de 2009, afin de régulariser les avoirs non déclarés et détenus par des Français à l’étranger. Durant leurs meilleures années, ces dispositifs avaient « dopé » ponctuellement les performances du contrôle et du recouvrement fiscal. Désormais c’est sur la coopération internationale et l’échange automatique de renseignements mis en place dans le cadre de l’OCDE, ainsi que sur le Big Data et le Data mining que repose la nouvelle stratégie devant prendre le relai.

Les performances brutes du contrôle fiscal

Les résultats sont assez différents en fonction de la nature des contrôles. Globalement, le rendement des redressements notifiés baisse sensiblement : -8,03%. Cependant, les montants redressés du contrôle sur place se maintiennent quasiment à -0,43% (10,724 milliards d’euros). Cette bonne performance est soutenue par l’augmentation des droits et pénalités de près de 8,5% sur un an, ce qui est particulièrement positif et laisse supputer un meilleur ciblage des contrôles sur des fraudes à forts enjeux.

Par contre les résultats du contrôle sur pièce montrent un effritement préoccupant en 2017, avec -17,45% par rapport à l’année 2016, soit un montant de 7,179 milliards d’euros. Sur ce segment ce sont les pénalités qui sont en chute libre avec -35% d’un exercice à l’autre à 908 millions d’euros (soit -489 millions d’euros).

Résultats du contrôle fiscal (millions €) | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|---|---|---|---|

Contrôle sur place | 9 563 | 9 935 | 10 400 | 10 815 | 12 312 | 11 592 | 10 884 | 12 435 | 10 770 | 10 724 |

dont droits simples rappelés | 7 118 | 7 606 | 7 954 | 8 349 | 9 077 | 8 465 | 7 976 | 8 666 | 7 992 | 7 710 |

dont pénalités | 2 445 | 2 329 | 2 446 | 2 466 | 3 235 | 3 127 | 2 908 | 3 769 | 2 778 | 3 014 |

contrôle sur pièce | 6 070 | 5 215 | 5 602 | 5 594 | 5 824 | 6 408 | 8 413 | 8 759 | 8 697 | 7 179 |

dont droits simples rappelés | 5 620 | 4 774 | 5 159 | 5 131 | 5 292 | 5 821 | 7 357 | 7 456 | 7 300 | 6 271 |

dont pénalités | 450 | 441 | 443 | 463 | 532 | 587 | 1 056 | 1 303 | 1 397 | 908 |

Total des droits et pénalités | 15 183 | 14 709 | 15 559 | 15 946 | 17 604 | 17 413 | 18 241 | 19 891 | 18 070 | 16 995 |

dont droits simples rappelés | 12 738 | 12 380 | 13 113 | 13 480 | 14 369 | 14 286 | 15 333 | 16 122 | 15 292 | 13 981 |

dont pénalités | 2 895 | 2 770 | 2 889 | 2 929 | 3 767 | 3 714 | 3 964 | 5 072 | 4 175 | 3 922 |

Grand total y c. cellule régul et STDR | 15 633 | 15 150 | 16 002 | 16 409 | 18 136 | 18 000 | 19 300 | 21 194 | 19 467 | 17 903 |

dont dégrisement fiscal (régularisation) | 450 | 441 | 443 | 463 | 532 | 587 | 1 059 | 1 303 | 1 397 | 908 |

Sources : PLF 2019 DPT Lutte contre l’évasion et la fraude fiscale.

Il apparaît donc clairement que la fin des dispositifs spéciaux de régularisation des avoirs non déclarés détenus à l’étranger, représente à court terme une perte sèche pour les finances publiques françaises, alors même que la relève internationale par la coopération administrative et fiscale et l’échange automatique de renseignements monte en puissance, mais insuffisamment pour en prendre pleinement encore le relais. Pourtant il apparaît que les redressements au titre du STDR (908 millions d’euros), sont encore robustes (ligne du bas), ce qui ne permet pas de leur imputer totalement les inflexions mentionnées.

Les explications complémentaires peuvent être triples :

- Un meilleur civisme fiscal en partie lié à la législation en vigueur ainsi que l’inscription d’une relation plus apaisée avec les contribuables et la mise en place de régularisations spontanées pour les assujettis de bonne foi. A cet égard le DPT (document de politique transversale) souligne que « 3.851 entreprises de bonne foi et respectueuses de leurs obligations déclaratives ont pu régulariser leurs situations fiscales en cours de contrôle moyennant le paiement immédiat des impositions dues et d’un intérêt de retard réduit, pour un montant de 833 millions d’euros en droit, soit 10,8% des rappels totaux. » ;

- Par ailleurs, il apparaît tout de même que c’est le contrôle sur pièce (du bureau) qui plonge le plus. Cela peut incliner à penser que malgré les efforts informatiques consentis afin de procéder à des détections fines de dossiers à forts enjeux et leur priorisation, la montée en puissance des dispositifs comme MRV (Mission Requêtes et valorisation) pour la DGFiP ou SARC (Service d’analyse de risque et de ciblage) pour la DGDDI (les douanes), ne parvient pas encore à compenser puis dépasser les performances des contrôles antérieurs (randomisés) ;

- Enfin, il y a également les effets d’un changement de philosophie du contrôle fiscal pour se concentrer avant tout sur la fraude.

- A ce titre et au regard des performances (voir infra) du contrôle de la situation fiscale des particuliers, le rapport relève que « A compter de janvier 2018, le contrôle des dossiers à fort enjeux est aménagé : les services contrôleront désormais ces dossiers au regard des risques détectés et non plus systématiquement sur le fondement du montant élevé des revenus encaissés et du patrimoine détenu. » En bref, il n’y a plus de « chasse aux riches » avec l’idée que le montant des revenus doit attirer l’attention sur des redressements potentiellement plus productifs. Mais faire la chasse à la fraude sous toutes ses formes et donc au besoin « massifiée » mais de petits montants. Alors certes, l’effectivité de cette mesure ne concerne pas l’année 2017, mais son pilotage a pu démarrer en amont. Le droit suivant le fait.

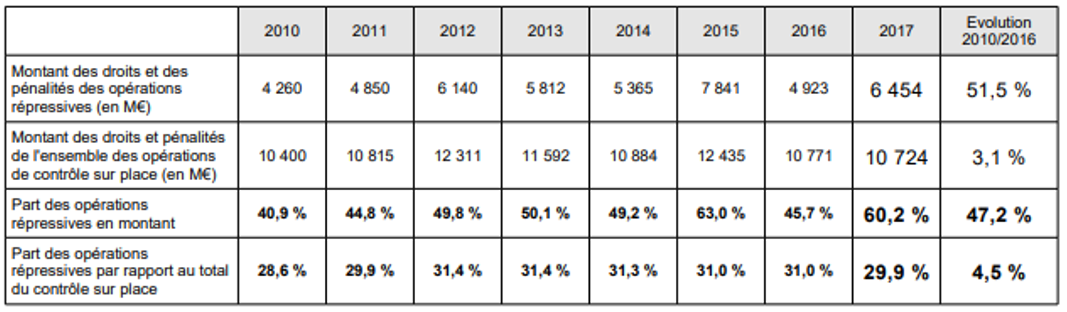

- S’agissant des particuliers et des entreprises, le contrôle des fraudes les plus graves monte effectivement en puissance. On assiste ainsi à une part des opérations répressives dans le total des droits et pénalités des opérations de contrôle sur place de 60,2%, soit un pic par rapport aux années antérieurs, alors même que la part des opérations répressives (leur nombre) par rapport au total des opérations engagées reste constant, voire en léger repli (29,9%), il y a donc un meilleur ciblage.

En revanche, indépendamment des notifications, le recouvrement patine. Et d’abord pour les créances fiscales hors STDR (-6,21%) entre 2016 et 2017. Nous avons calculé le taux d’encaissement par rapport aux sommes notifiées de l’année. On aboutit pour 2017 au taux le plus bas depuis 2013, soit 52,6%. Il s’agit bien entendu d’un indicateur ad hoc, les sommes recouvrées l’étant rarement dès la première année et celles encaissées provenant de notifications d’années antérieures (avec ou sans contentieux). Mais il s’agit là d’un indicateur pertinent sur l’efficacité de la collecte des créances pour fraude fiscale.

Contrôle fiscal recouvrement | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|

Montant des encaissements (hors STDR) | 9002 | 9 951 | 8 521 | 9 590 | 8 612 | 8 077 |

Encaissement STDR | 0 | 116 | 1 914 | 2 654 | 2 476 | 1 316 |

Montant total des encaissements | 9002 | 10067 | 10435 | 12244 | 11088 | 9393 |

Comparaison aux notifications du contrôle | 18 136 | 18 000 | 19 300 | 21 194 | 19 467 | 17 903 |

Taux de recouvrement/notifications | 49,6% | 55,9% | 54,1% | 57,8% | 57,0% | 52,5% |

Source : DGFiP calcul iFRAP 2018

C’est conscient de cette difficulté supplémentaire, que le gouvernement à la suite du rapport CAP 2022 a décidé de mettre en place à terme (en 2022 au minimum) une agence centrale autonome en charge du recouvrement. Une initiative que nous avons saluée[1].

Par ailleurs, les indicateurs de performance à un an tiennent compte de cette difficulté. Il apparaît ainsi que le taux de recouvrement forcé des droits et pénalités de la DGFiP sur pièce et sur place à un an (en année n par rapport à n-1) est fixé pour 2019 comme 2018 à 65% et non à 67,22% comme en 2017 pourtant en augmentation par rapport à 2016 (65,69%). La cible de 65% n’est d’ailleurs pas modifiée pour 2020. La DGFiP fait donc preuve de prudence en matière de recouvrement forcé. Les performances actuelles n’inclinent pas à l’optimisme.

Une amélioration du ciblage des dossiers à forts enjeux

Afin de vérifier si au-delà des effets « volumes », il existe également une amélioration de la productivité des redressements par dossier, nous avons regardé les montants moyens par dossier hors et avec pénalité lorsque la donnée existe. Qu’il s’agisse du contrôle sur pièce (depuis le bureau du vérificateur), ou du contrôle sur place (dans l’entreprise ou chez le particulier (perquisition fiscale).

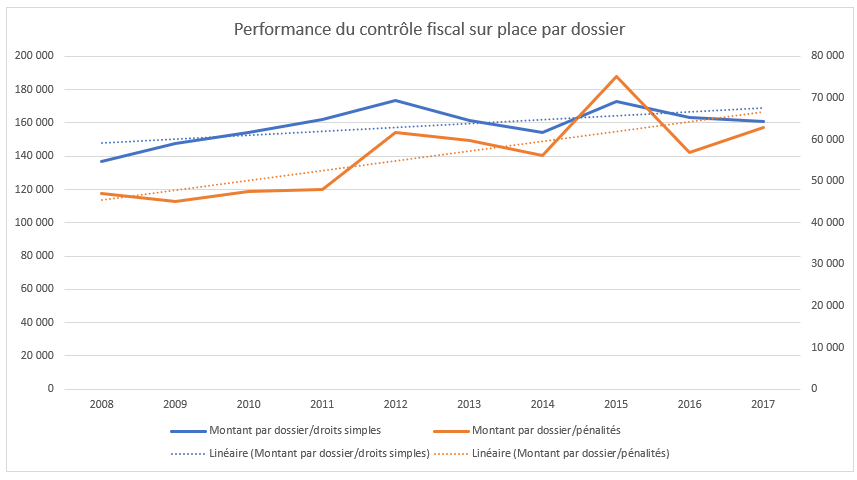

- La performance du contrôle sur place par dossier, montre globalement un léger repli sur les droits simples, mais une nette remontée en matière de droits et de pénalités entre 2016 et 2017. De façon plus générale, indépendamment des montants moyens redressés, les montants moyens par dossier des pénalités augmentent en moyenne période et se redressent même vivement entre 2016 et 2017 à rebours des droits. On peut penser que la sélectivité s’améliore constamment, et se trouve décorrélée en partie des montants éludés ;

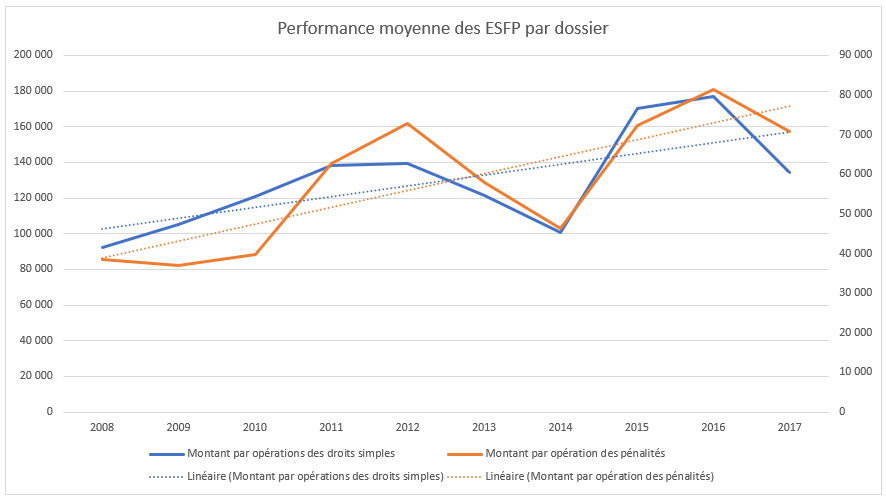

- S’agissant des ESFP (examen de la situation fiscale personnelle), les droits et pénalités sont beaucoup plus corrélés et fléchissent fortement en 2017. Ce qui indique un piétinement du rendement du contrôle sur place des particuliers ;

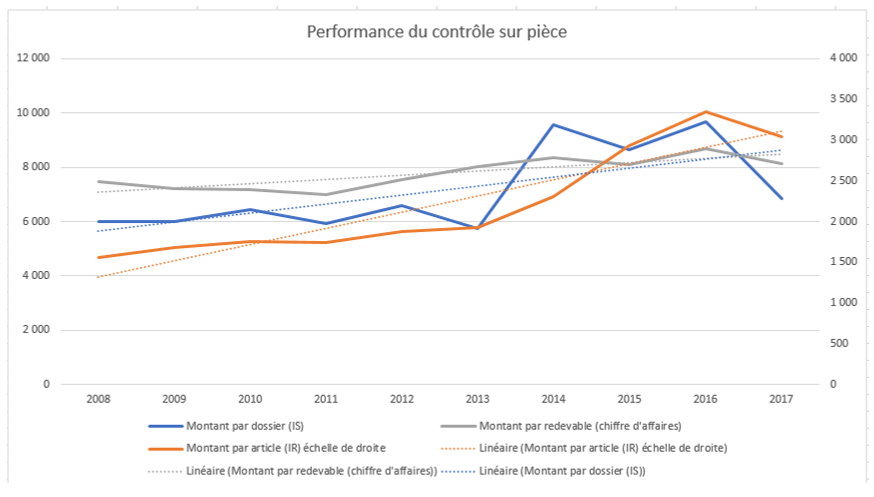

- S’agissant du contrôle sur pièce, les montants moyens recouvrés par dossier (IS) fléchissent très fortement en 2017, contrairement aux montants moyens par redevable pour les taxes sur le chiffre d’affaires. Par contre, bien qu’en flexion sur un an, les performance par article du contrôle sur pièce à l’IR sont en quasi-constante progression depuis 2008. On doit y voir, comme y invite la DGFiP un effet des déclarations pré-remplies « qui limitent certaines erreurs déclaratives dont la correction relevait auparavant de la mission de contrôle ».

Conclusion

Le contrôle fiscal est en train de muter. D’une logique de couverture intégrale, systématique et routinière de la population, le contrôle devient plus ciblé, plus performant et orienté vers les cas de fraudes lourdes. Par ailleurs les adjuvants nés des dispositifs de régularisation disparaissent progressivement à mesure que la coopération fiscale internationale se renforce. Il y a dans cette phase transitoire obligatoirement une baisse du rendement du contrôle fiscal. Mais celui-ci ne semble pas baisser pour autant en qualité. Il se renforce. Ce qui est plutôt de bon augure pour l’avenir, même si sur le plan budgétaire, les encaissements restent un point noir qu’il convient d’adresser rapidement et dont le gouvernement semble avoir pris la juste mesure (agence centrale de recouvrement). Tout reste bien sûr une affaire d’exécution. On doit cependant souligner la « timidité » des indicateurs de performance… qui ménage l’avenir mais ne permet pas de juger de la vraie performance attendue des services ou de se réserver de bonnes nouvelles à moindre frais.

[1] Voir notre note sur le sujet, http://www.ifrap.org/budget-et-fiscalite/budget-2019-la-bonne-idee-de-lagence-centrale-de-recouvrement