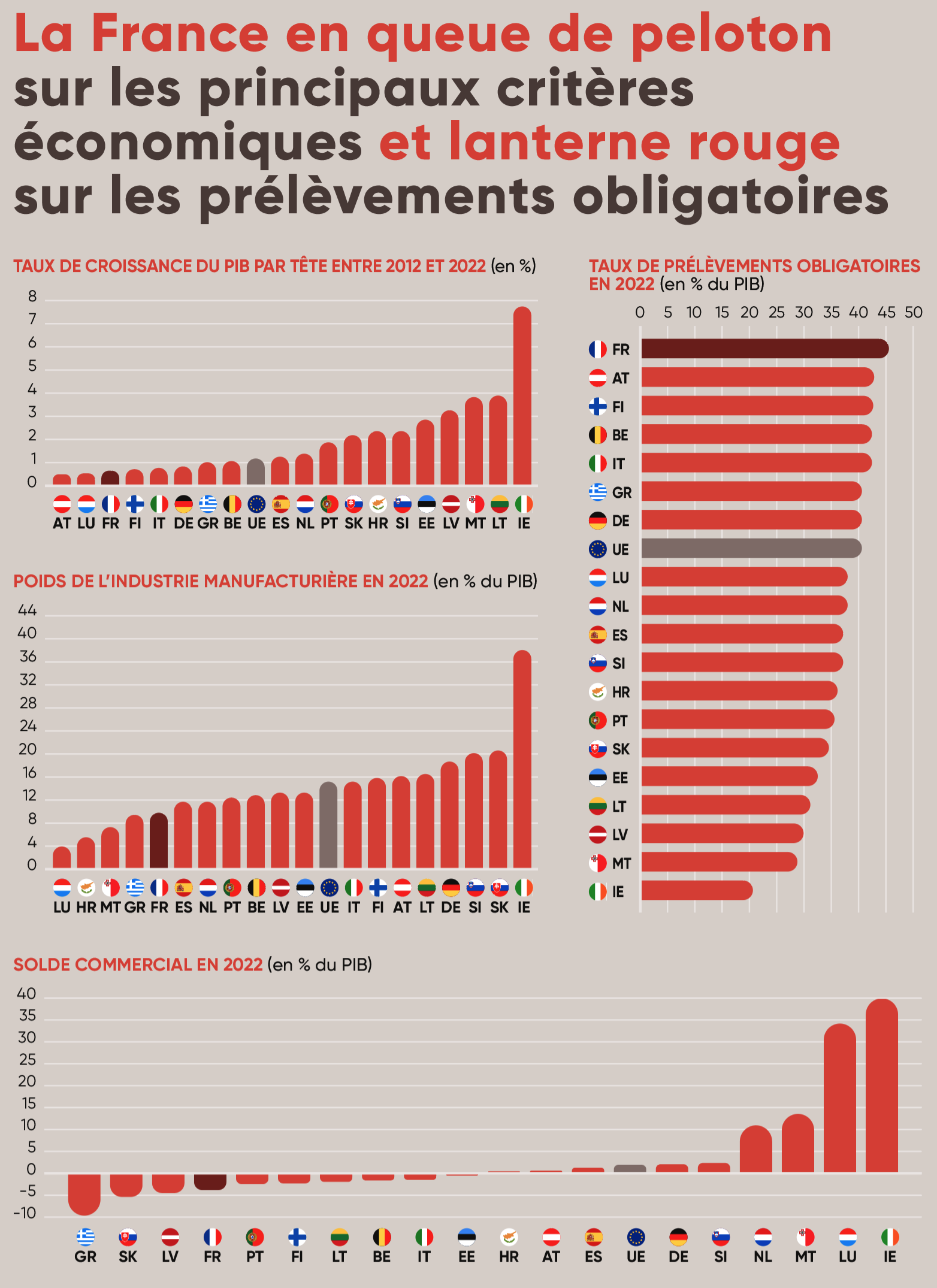

Territoires d’industrie, France relance, France 2030, Loi industrie verte… le Gouvernement a fait de la réindustrialisation l’un des principaux objectifs économiques pour renforcer notre souveraineté et a multiplié les plans pour y parvenir. Le défi est immense car l’industrie manufacturière qui représentait 14,3 % de la valeur ajoutée du pays fin 2003 n’en représente plus que 10,6 % fin 2023.

Le principal handicap pour réindustrialiser notre pays reste notre taux de prélèvements obligatoires qui s’établirait en 2023 à 44,8 % du PIB contre 39,2 % dans le reste de la zone euro. Cet écart de taux de prélèvements obligatoires représente 158 milliards €, principalement composé des impôts sur la production et les importations (124 milliards €) et des cotisations sociales effectives (39 milliards €), c’est-à-dire que l’écart de prélèvements obligatoires pèse presque exclusivement sur les entreprises : le poids des prélèvements obligatoires est de 14,1 % du PIB en 2022 en France pour les sociétés contre 8,6 % du PIB pour les pays de la zone euro soit 157 milliards €.

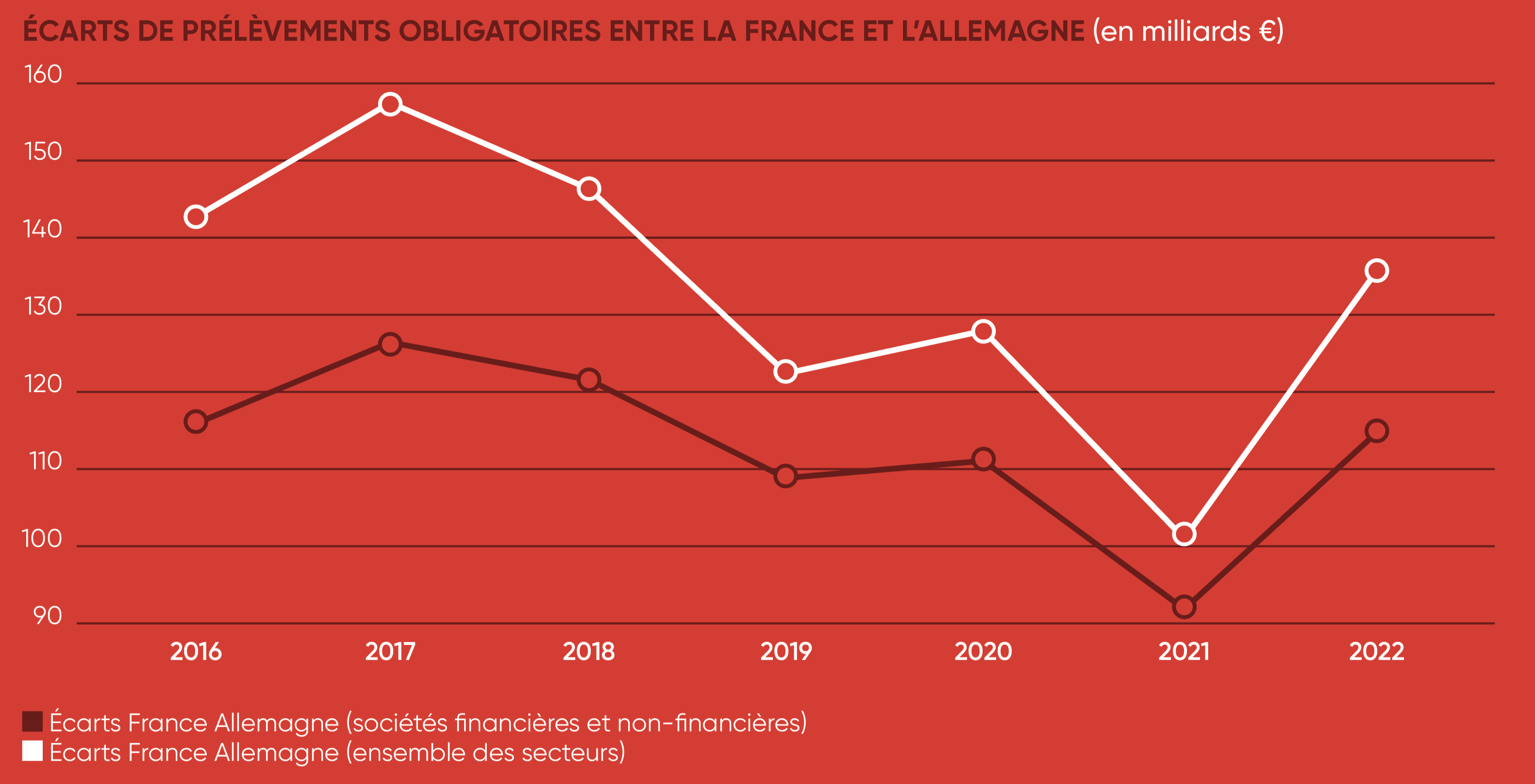

Si on se compare avec l’Allemagne, acteur majeur de l’industrie en Europe, l’écart est de 5,1 points de PIB soit l’équivalent de 136 milliards € en défaveur de la France, majoritairement sur les impôts de production (97 milliards €) dont le versement transports, la taxe sur les salaires, la cotisation foncière des entreprises…

Cet écart est-il en train de se réduire ? Malheureusement non car deux dispositions adoptées à l’occasion des derniers textes budgétaires vont plutôt contribuer à creuser l’écart. La première disposition concerne un amendement déposé par un député de la majorité à l’Assemblée nationale, Marc Ferracci, et adopté, qui consiste à geler les seuils du barème des allègements de cotisations sociales de 2,5 à 3,5 Smic à leurs niveaux actuels. L’effet de cette mesure sera une diminution progressive des allègements que la Fondation IFRAP a évalué à 800 millions € en 2024 et 3 milliards € en 2027. La seconde mesure concerne la suppression de la CVAE, un des principaux impôts de production, promesse du président de la République. Avec l’étalement de la suppression voté à l’occasion du PLF 2024, cela revient à ce que la CVAE payée par les entreprises baisserait de seulement 1,1 milliard € environ en 2024, au lieu d’une baisse attendue de 4,5 milliards €.

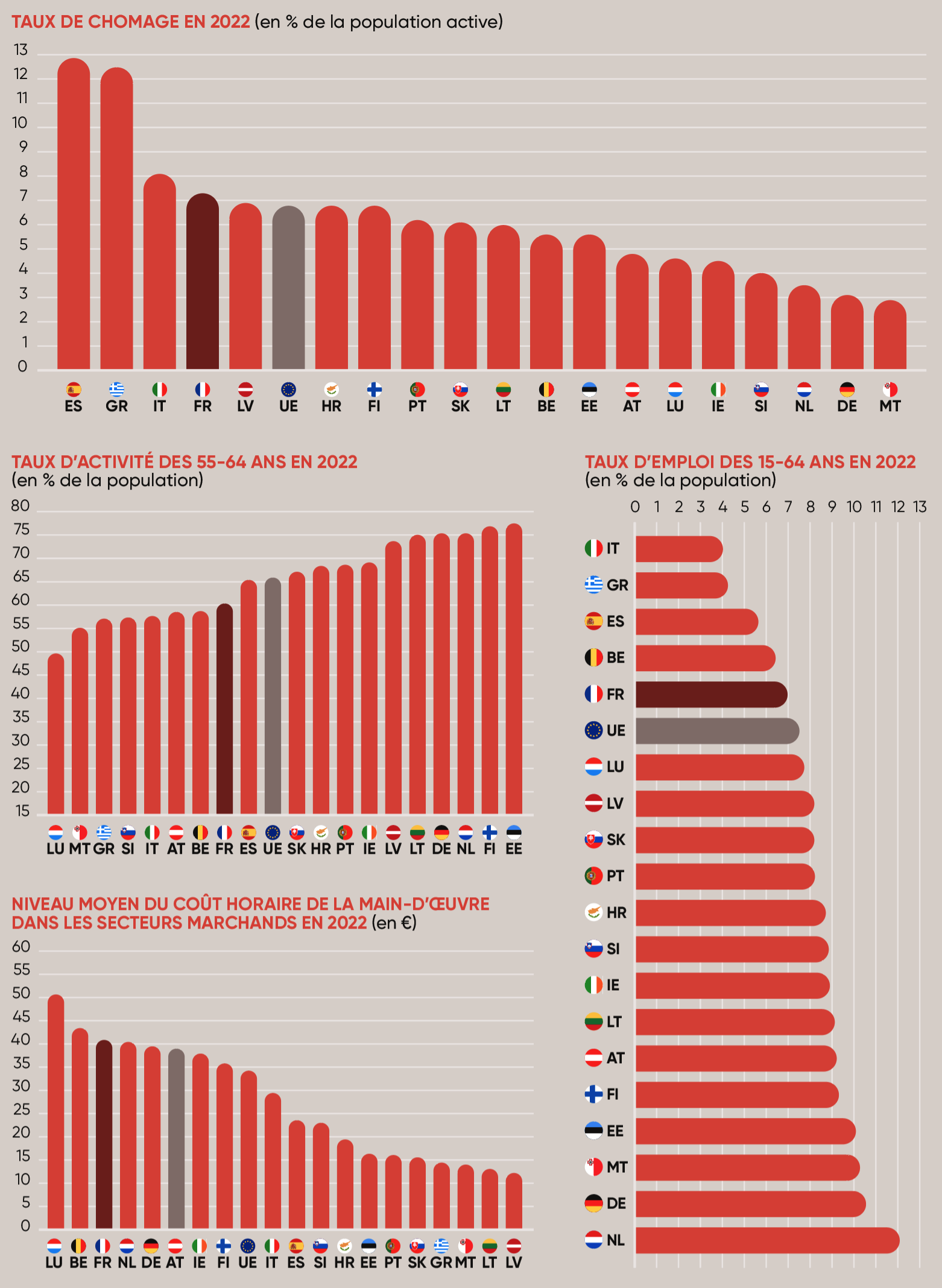

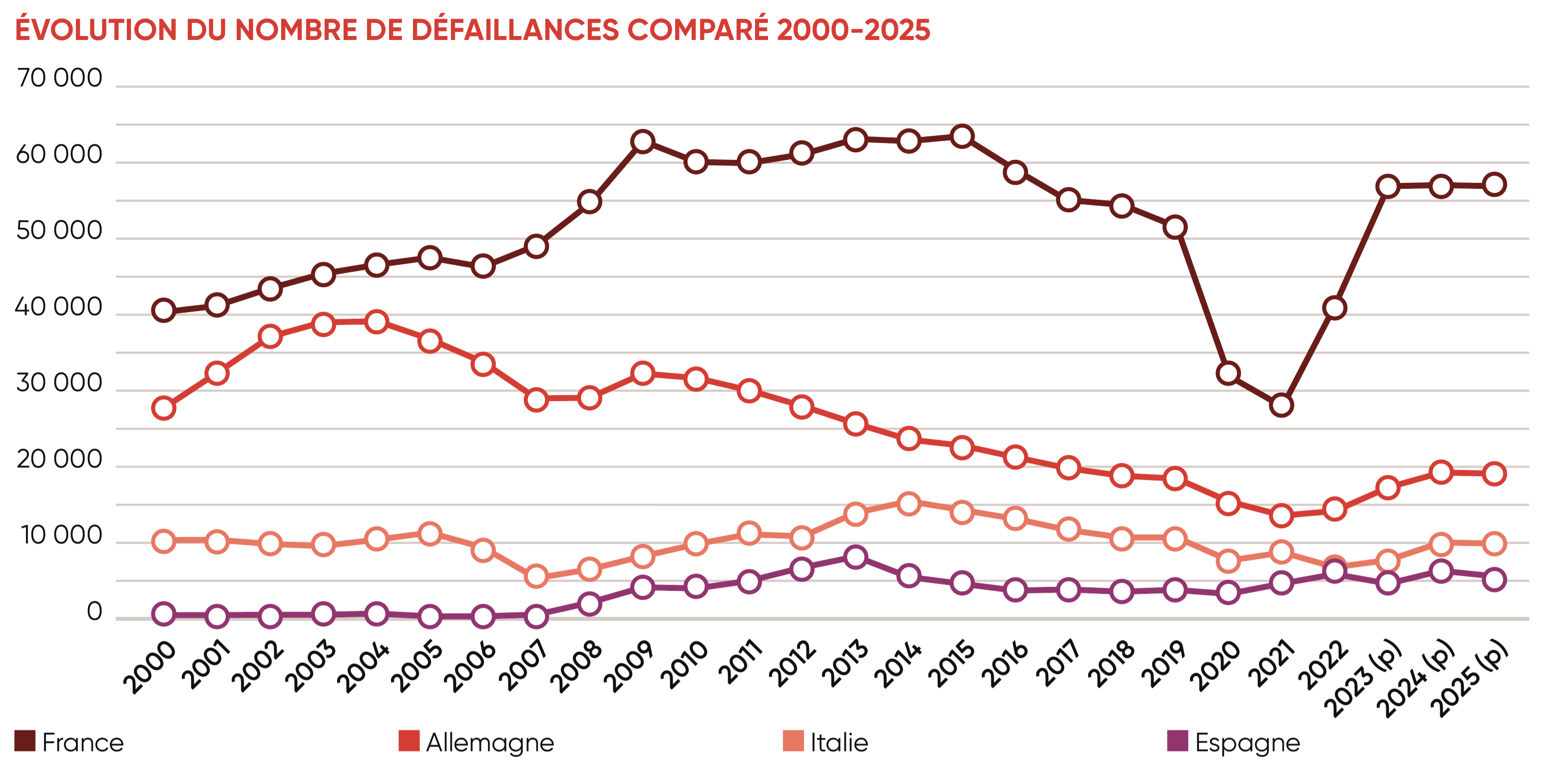

Le poids des prélèvements obligatoires participe aussi à leur fragilité financière : en 2023, on compte 55 000 entreprises défaillantes, un chiffre en hausse de 9 % par rapport à la situation avant crise. L’accélération constatée en France dénote par rapport à nos principaux partenaires européens, où le nombre de défaillances est resté stable. Un phénomène qui a conduit le Gouvernement à prolonger le remboursement des prêts garantis par l’État instaurés durant la crise du Covid.

Réindustrialiser est un objectif ambitieux qui permettrait à la France de redresser son déficit commercial et de soutenir l’innovation. Mais les entreprises industrielles n’y arriveront pas avec 157 milliards € d’impôts supplémentaires par rapport à leurs concurrentes de la zone euro.

I. La France continue de présenter un poids des prélèvements obligatoires bien supérieur à celui du reste de la zone euro

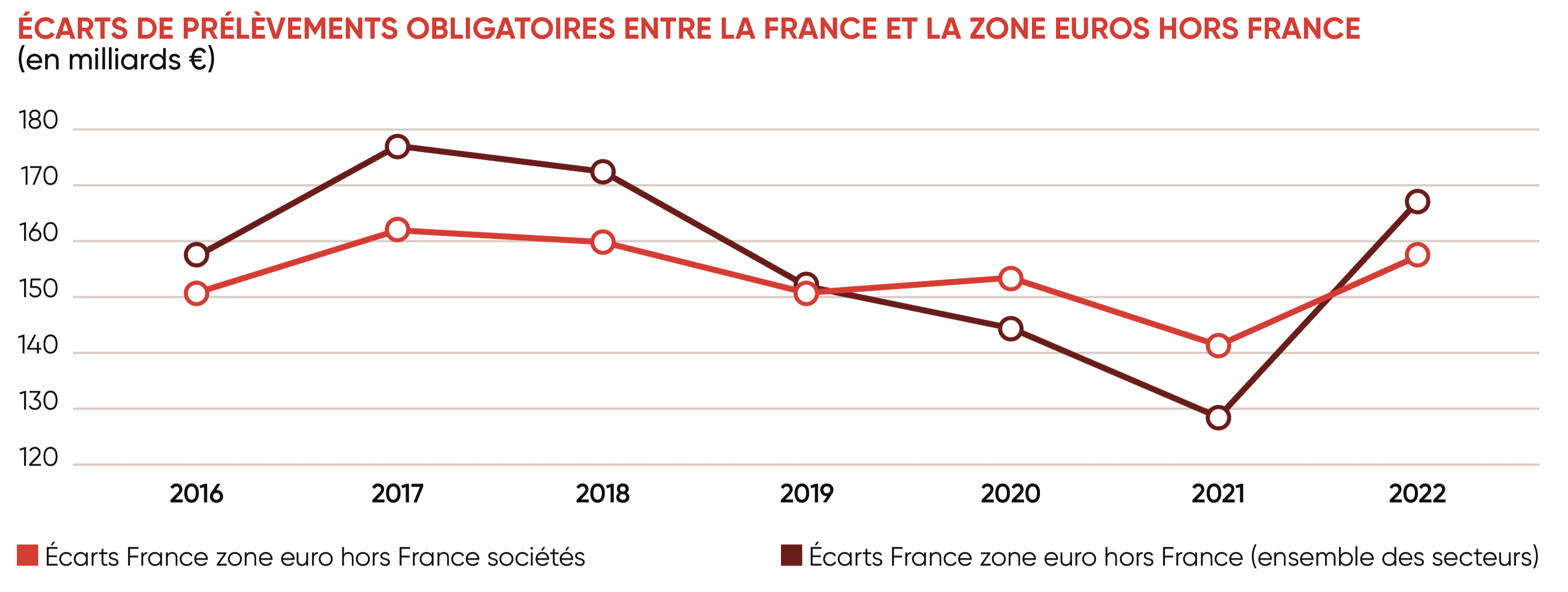

Le supplément de prélèvements obligatoires de la France vis-à-vis de la zone euro (hors France) s’était légèrement réduit depuis 2016, passant de 157 milliards € en 2016 à 128 milliards € en 2021. Cet écart est nettement reparti à la hausse en 2022 pour s’établir à 167 milliards €. Il s’établirait encore à 158 milliards € en 2023 (sur la base de données provisoires).

Le taux de prélèvements obligatoires a augmenté en France en 2022 (passant de 45 % en 2021 à 45,9 % en 2022) retrouvant un niveau proche de celui du début du premier quinquennat Macron (46,1 % en 2017) tandis qu’il baissait légèrement dans le reste de la zone euro (passant de 39,8 % en 2021 à 39,6 % en 2022). En 2023, le taux de prélèvements obligatoires s’établirait à 44,8 % du PIB en France contre 39,2 % dans le reste de la zone euro.

Le niveau des prélèvements obligatoires reste donc très élevé en France, particulièrement sur les entreprises.

| Prélèvements obligatoires en France de 2016 à 2023 (en milliards €) | ||||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Impôts sur la production et les importations | 356 | 372 | 387 | 407 | 390 | 416 | 441 | 452 |

| dont Taxes du type TVA | 154 | 162 | 168 | 174 | 162 | 185 | 200 | - |

| dont Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 98 | 104 | 110 | 113 | 108 | 118 | 118 | - |

| dont Impôts sur la production | 101 | 104 | 107 | 117 | 118 | 110 | 121 | - |

| Impôts courants sur le revenu, le patrimoine | 280 | 295 | 313 | 319 | 305 | 323 | 357 | 366 |

| dont Impôts sur le revenu | 252 | 266 | 290 | 299 | 288 | 310 | 343 | - |

| Impôts en capital | 12 | 14 | 14 | 15 | 15 | 19 | 19 | 19 |

| Cotisations sociales effectives | 375 | 387 | 381 | 364 | 348 | 375 | 399 | 420 |

| Cotisations sociales effectives à la charge des employeurs | 251 | 259 | 265 | 247 | 237 | 255 | 269 | - |

| Cotisations sociales effectives à la charge des ménages | 125 | 129 | 116 | 116 | 111 | 119 | 129 | - |

| Total des prélèvements obligatoires1 | 1 018 | 1 062 | 1 089 | 1 100 | 1 047 | 1 125 | 1 219 | 1 262 |

| Source : Eurostat, Comptes nationaux jusqu’en 2022, prévisions Ameco pour 2023. | ||||||||

| Prélèvements obligatoires en France de 2016 à 2023 (en points de PIB) | ||||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Impôts sur la production et les importations | 15,9 | 16,2 | 16,4 | 16,7 | 16,8 | 16,6 | 16,7 | 16,1 |

| Taxes du type TVA | 6,9 | 7,1 | 7,1 | 7,1 | 7,0 | 7,4 | 7,6 | - |

| Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 4,4 | 4,5 | 4,7 | 4,6 | 4,7 | 4,7 | 4,5 | - |

| Impôts sur la production | 4,5 | 4,5 | 4,5 | 4,8 | 5,1 | 4,4 | 4,6 | - |

| Impôts courants sur le revenu, le patrimoine | 12,5 | 12,8 | 13,2 | 13,1 | 13,1 | 12,9 | 13,5 | 13,0 |

| Impôts sur le revenu | 11,3 | 11,6 | 12,3 | 12,3 | 12,4 | 12,4 | 13,0 | - |

| Impôts en capital | 0,6 | 0,6 | 0,6 | 0,6 | 0,6 | 0,7 | 0,7 | 0,7 |

| Cotisations sociales effectives | 16,8 | 16,9 | 16,1 | 14,9 | 15,0 | 15,0 | 15,1 | 14,9 |

| Cotisations sociales effectives à la charge des employeurs | 11,2 | 11,3 | 11,2 | 10,2 | 10,2 | 10,2 | 10,2 | - |

| Cotisations sociales effectives à la charge des ménages | 5,6 | 5,6 | 4,9 | 4,8 | 4,8 | 4,8 | 4,9 | - |

| Total des prélèvements obligatoires | 45,5 | 46,2 | 46,1 | 45,1 | 45,2 | 45,0 | 45,9 | 44,8 |

| Prélèvements obligatoires dans la zone euro (hors France) de 2016 à 2023 (en points de PIB) | ||||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Impôts sur la production et les importations | 12,2 | 12,1 | 12,1 | 12,1 | 11,7 | 12,2 | 12,1 | 11,7 |

| Taxes du type TVA | 6,8 | 6,8 | 6,8 | 6,9 | 6,5 | 7,1 | 7,3 | - |

| Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 3,2 | 3,2 | 3,1 | 3,1 | 2,9 | 2,9 | 2,5 | - |

| Impôts sur la production | 1,6 | 1,5 | 1,6 | 1,6 | 1,6 | 1,6 | 1,6 | - |

| Impôts courants sur le revenu, le patrimoine | 12,6 | 12,7 | 12,9 | 12,9 | 12,8 | 13,3 | 13,7 | 13,4 |

| Impôts sur le revenu | 12 | 12,2 | 12,3 | 12,3 | 12,3 | 12,8 | 13,1 | - |

| Impôts en capital | 0,3 | 0,2 | 0,2 | 0,2 | 0,2 | 0,3 | 0,2 | 0,2 |

| Cotisations sociales effectives | 13,5 | 13,4 | 13,6 | 13,7 | 14,3 | 14 | 13,6 | 13,5 |

| Cotisations sociales effectives à la charge des employeurs | 7 | 7 | 7,1 | 7,2 | 7,5 | 7,4 | 7,2 | - |

| Cotisations sociales effectives à la charge des ménages | 6,5 | 6,5 | 6,5 | 6,5 | 6,8 | 6,6 | 6,4 | - |

| Total des prélèvements obligatoires | 38,5 | 38,5 | 38,8 | 38,9 | 39 | 39,8 | 39,6 | 39,2 |

L’écart de prélèvements obligatoires entre la France et la zone euro a atteint 6,3 points de PIB en 2022, soit un niveau légèrement supérieur à ce qu’il était avant la crise sanitaire. L’écart sur les impôts sur la production (dont la taxe foncière payée par les ménages) explique 2,9 points, les taxes sur les produits, 1,9 point, les cotisations sociales, particulièrement celles à la charge des employeurs, 1,5 point de PIB. À noter également, l’écart de 0,5 point de PIB sur les impôts en capital (droits de succession et de donation). En 2023, les données actuellement disponibles laissent augurer d’une légère baisse de l’écart de prélèvements obligatoires entre la France et la zone euro qui s’inscrirait à 158 milliards €.

| Écarts de prélèvements obligatoires entre la France et la zone euro (hors France) de 2016 à 2023 (en milliards €, zone euro hors France ramenée à la taille de la France) | ||||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Impôts sur la production et les importations | 84 | 94 | 101 | 112 | 120 | 109 | 123 | 124 |

| Taxes du type TVA | 3 | 6 | 6 | 7 | 10 | 7 | 7 | - |

| Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 26 | 32 | 37 | 38 | 41 | 46 | 51 | - |

| Impôts sur la production | 66 | 68 | 70 | 79 | 82 | 69 | 78 | - |

| Impôts courants sur le revenu, le patrimoine | -1 | 2 | 9 | 5 | 7 | -11 | -3 | -11 |

| Impôts sur le revenu | -15 | -14 | -1 | -2 | 3 | -10 | -3 | - |

| Impôts en capital | 6 | 9 | 9 | 10 | 10 | 12 | 12 | 14 |

| Cotisations sociales effectives | 74 | 78 | 60 | 30 | 18 | 25 | 39 | 39 |

| Cotisations sociales effectives à la charge des employeurs | 95 | 98 | 98 | 72 | 63 | 71 | 79 | - |

| Cotisations sociales effectives à la charge des ménages | -21 | -20 | -38 | -42 | -45 | -46 | -40 | - |

| Total des prélèvements obligatoires | 157 | 177 | 172 | 152 | 144 | 128 | 167 | 158 |

L’écart des prélèvements obligatoires entre la France et le reste de la zone euro s’était réduit jusqu’en 2021, principalement du fait de la baisse du poids des cotisations sociales en France et leur légère augmentation dans le reste de la zone euro. Il atteignait 167 milliards € en 2022 (après 128 milliards € en 2021) et serait encore de 158 milliards € en 2023.

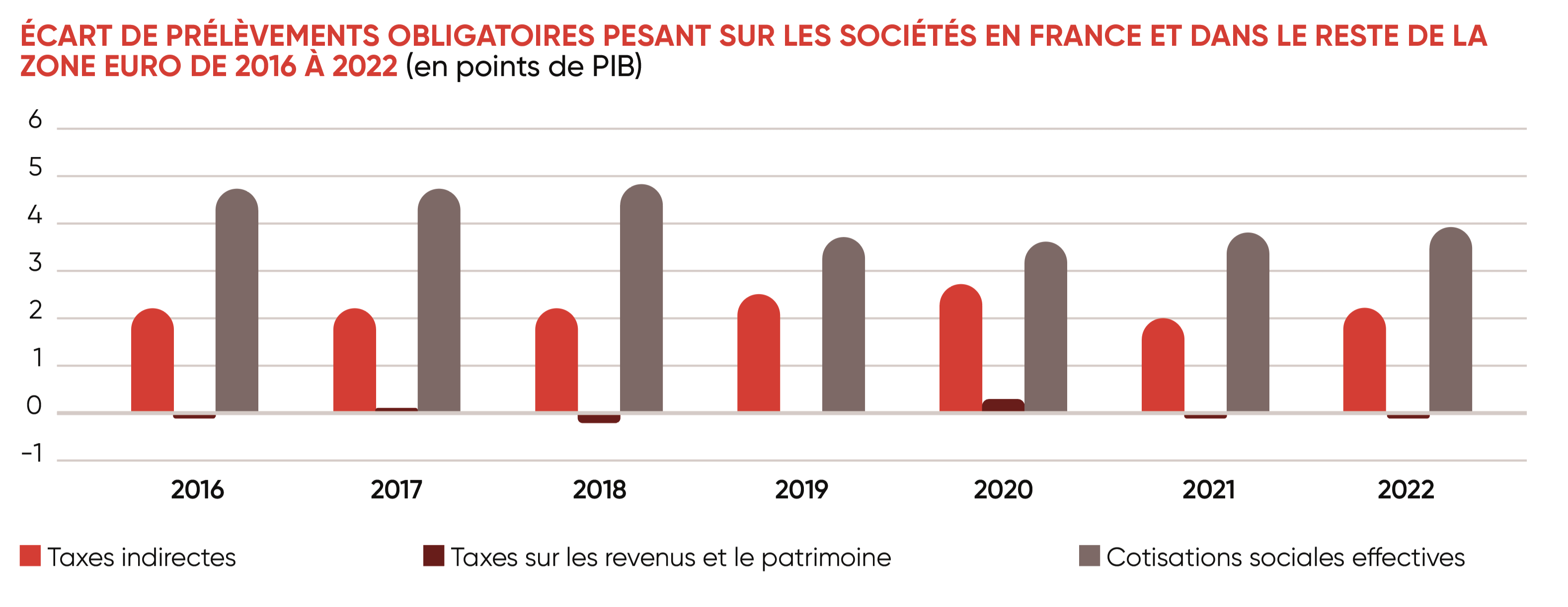

II. Le poids des prélèvements obligatoires acquittés par les entreprises explique la quasi-totalité de l’écart de prélèvements obligatoires avec le reste de la zone euro

L’écart de prélèvements obligatoires entre la France et le reste de la zone euro s’explique presque exclusivement par le surcroît d’imposition pesant sur les entreprises. L’écart de prélèvements obligatoires pesant sur les sociétés financières et non financières entre la France et la zone euro (hors France) s’établissait à 157 milliards € en 2022 (pour un écart global de 167 milliards €). Les cotisations à la charge des employeurs expliquent les deux tiers de cet écart, les impôts sur la production l’autre tiers.

| Prélèvements obligatoires pesant sur les sociétés en France de 2016 à 2022 (en milliards €) | ||||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Taxes indirectes (D2)* | 71 | 73 | 75 | 86 | 86 | 77 | 87 | 88 |

| Taxes sur les revenus et le patrimoine (D5)** | 55 | 64 | 60 | 64 | 62 | 70 | 84 | 83 |

| Cotisations sociales effectives (D61) | 199 | 205 | 212 | 195 | 184 | 202 | 214 | 227 |

| Total des prélèvements obligatoires | 324 | 341 | 347 | 344 | 331 | 349 | 385 | 398 |

(*) Principalement impôts sur la production (D29), (**) principalement IS. Source : Comptes nationaux par secteurs institutionnels (Sociétés non financières et Sociétés financières) | ||||||||

| Poids des prélèvements obligatoires sur les sociétés en France de 2016 à 2022 | ||||||||

| 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

| En % de la valeur ajoutée | 26,1 | 26,8 | 26,4 | 25,2 | 26,1 | 25,2 | 25,9 | 24,8 |

| En % du PIB | 14,5 | 14,8 | 14,7 | 14,1 | 14,3 | 13,9 | 14,6 | 14,1 |

| Prélèvements obligatoires pesant sur les sociétés dans le reste de la zone euro de 2016 à 2022 (en milliards €) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Taxes indirectes | 81 | 84 | 89 | 93 | 90 | 106 | 119 |

| Taxes sur les revenus et le patrimoine | 225 | 236 | 254 | 252 | 219 | 288 | 355 |

| Cotisations sociales effectives | 361 | 375 | 390 | 414 | 394 | 421 | 452 |

| Total des prélèvements obligatoires | 667 | 695 | 733 | 759 | 702 | 816 | 926 |

| Poids des prélèvements obligatoires sur les sociétés dans le reste de la zone euro de 2016 à 2022 | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| En % de la valeur ajoutée | 10,8 | 10,7 | 10,9 | 10,9 | 10,6 | 11,3 | 11,8 |

| En % du PIB | 7,8 | 7,8 | 7,9 | 8,0 | 7,7 | 8,3 | 8,6 |

| Écart de prélèvements obligatoires pesant sur les sociétés françaises et dans le reste de la zone euro de 2016 à 2022 (en milliards €, zone euro hors France ramenée à la taille de la France) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Taxes indirectes | 49 | 51 | 53 | 62 | 63 | 50 | 58 |

| Taxes sur les revenus et le patrimoine | -3 | 3 | -5 | 0 | 6 | -3 | -3 |

| Cotisations sociales effectives | 105 | 108 | 112 | 89 | 84 | 95 | 102 |

| Total des prélèvements obligatoires | 151 | 162 | 160 | 151 | 153 | 141 | 157 |

Il n’est pas possible d’allouer les impôts indirects (TVA, taxes sur les produits) entre les différents agents (entreprises, ménages, administrations publiques). Les seuls prélèvements qui sont directement allouables aux entreprises sont les impôts de production, les impôts sur le revenu (impôts sur les sociétés principalement) et les cotisations sociales à la charge des employeurs.

Comme le montre la synthèse du tableau ci-dessous, la quasi-totalité du supplément de prélèvements obligatoires de la France par rapport au reste de la zone euro pèse sur les entreprises. L’écart de prélèvements entre les ménages français et ceux du reste de la zone euro s’était inversé aux bénéfices des ménages français en 2020 et 2021 (baisse de la taxe d’habitation, transformation de l’ISF en IFI, réforme du barème de l’IR, baisse des cotisations à la charge des salariés malgré la compensation par la CSG, mesures fiscales d’urgence face au Covid, puis à la crise de l’énergie). En 2022, il est de nouveau positif, au détriment des ménages français (10 milliards € de prélèvements supplémentaires).

| Écarts de prélèvements obligatoires entre la France et la zone euro (hors France) de 2016 à 2022 (en milliards €) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Supplément de prélèvements obligatoires | 157 | 177 | 172 | 152 | 144 | 128 | 167 |

| Supplément de prélèvements obligatoires sur les sociétés | 151 | 162 | 160 | 151 | 153 | 141 | 157 |

| Supplément de prélèvements obligatoires sur les agents autres que les entreprises (principalement les ménages)* | 6 | 15 | 13 | 1 | -9 | -13 | 10 |

| (*) En considérant que la totalité de la TVA et des impôts sur les produits sont acquittés par les ménages. | |||||||

III. Effet de l’amendement 3232 au PLFSS 2024 sur le montant des allègements de cotisations

L’amendement 3232 au PLFSS 2024 déposé par le député Marc Ferracci lors de la discussion du PLFSS 2024 visait à geler les seuils du barème des d’allègements de cotisations sociales de 2,5 et 3,5 Smic à leurs niveaux actuels. Avec la progression du Smic dans les prochaines années, cela va automatiquement baisser le point de sortie du dispositif des allègements et réduire le montant des allègements pour les entreprises, particulièrement celles employant des salariés dans les niveaux de salaires 2,5-3,5 Smic. Le montant des allègements de cotisations sociales employeurs a fortement progressé ces dernières années, passant de 59,1 milliards € en 2021 à 74,9 milliards € en 2023 (prévisions) et potentiellement 78,3 milliards € en 2024. La masse salariale brute du secteur privé (masse salariale ACOSS) s’établissait à 611 milliards € en 2021, 665 milliards € en 2022 et pourrait atteindre 712 milliards € en 2023. Nous projetons l’évolution de la masse salariale et des allègements sans évolution de la législation (sans mise en place de l’amendement 3232). Ceci constitue un scénario de référence, auquel nous allons pouvoir comparer le scénario d’une évolution de la législation sur les allègements de cotisations sociales à la charge des employeurs (amendement 3232 au PLFSS 2024).

| Le coût des allègements de cotisations sociales à la charge des employeurs (en milliards €) | ||||

2021 | 2022 | 2023 (p) | 2024 (p) | |

| Réduction générale de cotisations sociales employeurs de Sécurité sociale (champ ROBSS) | 20,5 | 24,3 | 27,2 | 28,3 |

| Réduction générale de cotisations sociales employeurs de Sécurité sociale (champ hors ROBSS) | 9,1 | 11,5 | 13 | 13,7 |

| Baisse du taux de cotisations d’allocations familiales | 8 | 8,8 | 9,3 | 9,7 |

| Baisse du taux de cotisations maladie de 6 points | 21,5 | 23,6 | 25,4 | 26,6 |

| Montant total des allègements de cotisations sociales à la charge des employeurs | 59,1 | 68,2 | 74,9 | 78,3 |

| Progression annuelle | - | + 15,4 % | + 9,8 % | + 4,5 % |

| Source : Annexe 4 du PLFSS 2024 et 2023. ROBSS : régimes obligatoires de base de Sécurité sociale. | ||||

| Évolution de la masse salariale et des allègements du scénario de référence (en milliards €) | |||||

2023 | 2024 | 2025 | 2026 | 2027 | |

| Masse salariale | 712,3 | 738 | 763,3 | 789,4 | 816,5 |

| Smic brut mensuel en € | 1 734,56 | 1 788,33 | 1 829,46 | 1 866,05 | 1 903,37 |

| Allègements généraux | 40,7 | 42,2 | 43,7 | 45,2 | 46,7 |

| 1,8 point famille et 6 points maladie | 34,7 | 36 | 37,2 | 38,5 | 39,8 |

| Ensemble des allègements | 75,4 | 78,2 | 80,9 | 83,7 | 86,5 |

| Taux d’allègement | 10,6 % | 10,6 % | 10,6 % | 10,6 % | 10,6 % |

| Évolution de la masse salariale et des allègements avec l'amendement 3232 au PLFSS 2024 (en milliards €) | |||||

2023 | 2024 | 2025 | 2026 | 2027 | |

| Masse salariale | 712,3 | 738 | 763,3 | 789,4 | 816,5 |

| Smic brut mensuel en € | 1 734,56 | 1 788,33 | 1 829,46 | 1 866,05 | 1 903,37 |

| Allègements généraux | 40,7 | 42,2 | 43,7 | 45,2 | 46,7 |

| 1,8 point famille et 6 points maladie | 34,7 | 35,1 | 35,7 | 36,2 | 36,8 |

| Ensemble des allègements | 75,4 | 77,4 | 79,3 | 81,3 | 83,5 |

| Taux d’allègement | 10,6 % | 10,5 % | 10,4 % | 10,3 % | 10,2 % |

| Écarts des allègements entre le scénario « Amendement 3232 » et le scénario sans amendement (en milliards €) | |||||

2023 | 2024 | 2025 | 2026 | 2027 | |

| Écarts d’allègements entre le scénario « amendement 3232 » et le scénario de référence | 0 | -0,8 | -1,6 | -2,4 | -3 |

| Évolution des seuils de la fin des allègements maladie et de la fin du bandeau « famille » (en points de Smic) | |||||

2023 | 2024 | 2025 | 2026 | 2027 | |

| Seuil de sortie des allègements de 6 points de cotisation maladie | 2,50 | 2,42 | 2,37 | 2,32 | 2,28 |

| Seuil de sortie des allègements de 1,8 point famille | 3,50 | 3,39 | 3,32 | 3,25 | 3,19 |

Pour la simulation de la mise en place des propositions législatives de l’amendement 3232 au PLFSS 2024, nous considérons que les seuils de 2,5 Smic et 3,5 Smic demeureraient figés sur la période 2024-2027 à leurs niveaux de 2023, à savoir 4 336,40 € et 6 070,96 € de salaire brut.

Notre chiffrage fait apparaître que la mise en place de l’amendement 3232 va avoir pour conséquence de réduire le montant des allègements de 800 millions € dès 2024 et de 3 milliards € à l’horizon 2027 (si les seuils n’étaient pas revalorisés par décret d’ici là).

En 2024, le seuil de sortie des allègements de 6 points de cotisations maladie tomberait à 2,42 Smic et le seuil de sortie de la réduction de 1,8 point de cotisation famille à 3,39 Smic. En 2027, le seuil de sortie des allègements de 6 points de cotisations maladie serait à 2,28 Smic et le seuil de sortie de la réduction de 1,8 point de cotisation famille à 3,19 Smic. C’est donc un profond recentrage du système des allègements de cotisations sur les bas salaires qui est proposé. Les baisses d’allègements issues de la mise en œuvre de l’amendement 3232 concerneront également des salaires en dessous de 2,5 Smic et toucheront donc largement le système productif. Le taux d’allègement pour l’ensemble des secteurs marchands va passer de 10,6 % de la masse salariale brute en 2023 à 10,2 % en 2027.

IV. Effets de l’étalement de la suppression de la CVAE jusqu’à 2027

Le Gouvernement a annoncé que la suppression de la cotisation sur la valeur des entreprises (CVAE), initialement prévue pour 2024, allait être étalée dans le temps. En 2024, la CVAE baisserait de seulement un quart, ce qui représente 1,1 milliard € environ, au lieu d’une baisse attendue de 4,5 milliards € (en considérant comme référence la CVAE payée par les entreprises en 2022, soit 9 milliards €). Ramenée à la valeur ajoutée de l’ensemble des entreprises, la baisse de CVAE en 2024 serait donc de 0,1 point de valeur ajoutée, au lieu de 0,3 point attendu.

| Évolution des impôts sur la production des sociétés non-financières et des sociétés financières de 2016 à 2022 (en milliards €) | ||||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Impôts sur les salaires et la main-d’œuvre (D291) | 31 | 32,3 | 33,2 | 40,7 | 40,8 | 42,9 | 47,7 | 50,7 |

| Impôts divers sur la production (D292) | 44,6 | 45,7 | 47,4 | 49,9 | 50,2 | 39,4 | 45 | 42,6 |

| Impôt sur la production (D29) | 75,5 | 78 | 80,6 | 90,6 | 90,9 | 82,3 | 92,7 | 93,3 |

| Autres subventions sur la production (D39) | -32,7 | -34,4 | -36,5 | -39,6 | -39,4 | -52 | -33,4 | -28 |

| Impôt sur la production net des subventions | 42,9 | 43,6 | 44,1 | 51 | 51,5 | 30,3 | 59,3 | 65,3 |

| Source : Insee, Comptes nationaux par secteur institutionnel. | ||||||||

Les années 2021 et 2022 avaient vu les subventions à la production augmenter (aides versées aux entreprises pour faire face aux crises COVID puis énergétique). L'année 2023 marque le reflux de ces aides ce qui au regard de l'augmentation continue des impôts de production payés par les entreprises amène un niveau toujours plus élevé des impôts sur le production nets des subventions.

V. Comparaison du poids des prélèvements obligatoires entre la France et l’Allemagne

Malgré la baisse d’impôts de production (CVAE et CFE) décidée en 2020 et active depuis 2021 et les baisses de cotisations sociales à la charge des employeurs (transformation du CICE en allègements de charges pérennes en 2019) et à la charge des ménages (bascule des cotisations sociales vers la CSG en 2018), il demeure un écart de prélèvements obligatoires entre la France et l’Allemagne de 5,1 points de PIB. L’écart s’est de nouveau creusé en 2022, passant de 4,1 points de PIB en 2021 à 5,1 points de PIB en 2022. L’écart sur les impôts de production est de 3,7 points de PIB en 2022 et de 2,8 points sur les autres impôts sur les produits. Il existe également un écart de 0,5 point de PIB sur les impôts en capital (droits de succession et de donation). L’écart sur les cotisations sociales qui était de 1,2 point de PIB en 2017 s’était inversé pour atteindre - 1,6 point de PIB en 2020. Il s’inscrit en 2022 à -0,9 point de PIB.

| Prélèvements obligatoires en Allemagne de 2016 à 2022 (en points de PIB) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Impôts sur la production et les importations | 10,7 | 10,6 | 10,6 | 10,6 | 10,2 | 10,9 | 10,8 |

| Taxes du type TVA | 7 | 6,9 | 7 | 7 | 6,5 | 7,2 | 7,4 |

| Impôts et droits sur les importations, à l’exclusion de la TVA | 0,8 | 0,8 | 0,9 | 0,9 | 0,9 | 0,9 | 0,9 |

| Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 2,2 | 2,2 | 2,1 | 2 | 2 | 1,9 | 1,7 |

| Impôts sur la production | 0,7 | 0,6 | 0,7 | 0,7 | 0,7 | 0,9 | 0,9 |

| Impôts courants sur le revenu, le patrimoine | 12,7 | 12,9 | 13,2 | 13,2 | 12,6 | 13,4 | 13,6 |

| Impôts sur le revenu | 12,2 | 12,4 | 12,8 | 12,7 | 12,1 | 13 | 13,2 |

| Autres impôts courants | 0,5 | 0,4 | 0,4 | 0,4 | 0,4 | 0,4 | 0,4 |

| Impôts en capital | 0,2 | 0,2 | 0,2 | 0,2 | 0,3 | 0,3 | 0,2 |

| Cotisations sociales effectives | 15,6 | 15,7 | 15,9 | 16,1 | 16,6 | 16,4 | 16,1 |

| Cotisations sociales effectives à la charge des employeurs | 6,5 | 6,6 | 6,6 | 6,9 | 7,2 | 7,1 | 6,9 |

| Cotisations sociales effectives à la charge des ménages | 9 | 9,1 | 9,2 | 9,2 | 9,5 | 9,3 | 9,2 |

| Total des prélèvements obligatoires | 39,2 | 39,4 | 39,9 | 40,1 | 39,7 | 40,9 | 40,8 |

| Écarts de prélèvements obligatoires entre la France et l’Allemagne de 2016 à 2022 (en points de PIB) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Impôts sur la production et les importations | 5,2 | 5,6 | 5,8 | 6,1 | 6,7 | 5,8 | 5,9 |

| Taxes du type TVA | -0,1 | 0,1 | 0,1 | 0,1 | 0,5 | 0,2 | 0,1 |

| Impôts et droits sur les importations, à l’exclusion de la TVA | -0,7 | -0,7 | -0,8 | -0,8 | -0,8 | -0,7 | -0,7 |

| Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 2,2 | 2,4 | 2,6 | 2,6 | 2,6 | 2,8 | 2,8 |

| Impôts sur la production | 3,8 | 3,9 | 3,9 | 4,1 | 4,4 | 3,5 | 3,7 |

| Impôts courants sur le revenu, le patrimoine | -0,1 | -0,1 | 0,0 | -0,1 | 0,6 | -0,5 | -0,1 |

| Impôts sur le revenu | -0,9 | -0,9 | -0,5 | -0,5 | 0,3 | -0,6 | -0,2 |

| Autres impôts courants | 0,8 | 0,8 | 0,5 | 0,4 | 0,2 | 0,1 | 0,1 |

| Impôts en capital | 0,3 | 0,4 | 0,4 | 0,4 | 0,4 | 0,5 | 0,5 |

| Cotisations sociales effectives | 1,2 | 1,2 | 0,3 | -1,1 | -1,6 | -1,4 | -0,9 |

| Cotisations sociales effectives à la charge des employeurs | 4,7 | 4,7 | 4,6 | 3,3 | 3 | 3,1 | 3,3 |

| Cotisations sociales effectives à la charge des ménages | -3,5 | -3,5 | -4,3 | -4,4 | -4,6 | -4,5 | -4,3 |

| Total des prélèvements obligatoires | 6,4 | 6,9 | 6,2 | 5 | 5,5 | 4,1 | 5,1 |

L’écart de prélèvements obligatoires de 5,1 points de PIB en 2022 représente un surcroît de prélèvements de 136 milliards € en défaveur de la France (97 milliards € d’impôts de production, dont la taxe foncière, 74 milliards € d’impôts sur les produits, 12 milliards € de droits de transmission et 25 milliards € de moindres cotisations sociales effectives). Cet écart s’est légèrement réduit depuis 2017, où il atteignait 158 milliards €. Cet écart de prélèvements obligatoires, comme pour la comparaison avec la zone euro, est principalement expliqué par les prélèvements obligatoires qui pèsent sur les entreprises.

| Écarts de prélèvements obligatoires entre la France et l’Allemagne de 2016 à 2022 (en milliards €, l’Allemagne ramenée à la taille de la France) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Impôts sur la production et les importations | 117 | 129 | 137 | 148 | 155 | 144 | 155 |

| Taxes du type TVA | -1 | 3 | 3 | 3 | 11 | 5 | 4 |

| Impôts et droits sur les importations, à l’exclusion de la TVA | -16 | -17 | -18 | -19 | -18 | -18 | -19 |

| Impôts sur les produits, à l’exclusion de la TVA et des impôts sur les importations | 49 | 55 | 61 | 63 | 61 | 70 | 74 |

| Impôts sur la production | 86 | 89 | 91 | 101 | 101 | 87 | 97 |

| Impôts courants sur le revenu, le patrimoine | -3 | -2 | 1 | -2 | 13 | -12 | -2 |

| Impôts sur le revenu | -20 | -20 | -12 | -12 | 7 | -15 | -5 |

| Autres impôts courants | 17 | 18 | 12 | 9 | 6 | 2 | 3 |

| Impôts en capital | 7 | 10 | 10 | 10 | 9 | 12 | 12 |

| Cotisations sociales effectives | 27 | 27 | 6 | -28 | -38 | -35 | -25 |

| Cotisations sociales effectives à la charge des employeurs | 105 | 108 | 108 | 80 | 70 | 79 | 88 |

| Cotisations sociales effectives à la charge des ménages | -78 | -81 | -103 | -108 | -108 | -113 | -113 |

| Total des prélèvements obligatoires | 143 | 158 | 147 | 123 | 128 | 102 | 136 |

| Prélèvements obligatoires pesant sur les sociétés en Allemagne de 2016 à 2022 (en milliards €) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Taxes indirectes | 14 | 13 | 14 | 16 | 17 | 25 | 28 |

| Taxes sur les revenus et le patrimoine | 83 | 87 | 95 | 92 | 75 | 110 | 123 |

| Cotisations sociales effectives | 196 | 205 | 212 | 227 | 231 | 236 | 246 |

| Total des prélèvements obligatoires | 293 | 305 | 321 | 335 | 323 | 371 | 398 |

| Poids des prélèvements obligatoires sur les sociétés en Allemagne de 2016 à 2022 | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| En % de la valeur ajoutée | 15,2 | 15,2 | 15,5 | 15,7 | 15,5 | 16,8 | 16,7 |

| En % du PIB | 9,3 | 9,3 | 9,5 | 9,7 | 9,5 | 10,3 | 10,3 |

| Écart de Prelevements pesant sur les sociétés en France vs en Allemagne de 2016 à 2022 (en points de PIB) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Taxes indirectes | 2,7 | 2,8 | 2,8 | 3 | 3,2 | 2,4 | 2,6 |

| Taxes sur les revenus et le patrimoine | -0,2 | 0,1 | -0,3 | 0 | 0,5 | -0,3 | 0 |

| Cotisations sociales effectives | 2,6 | 2,6 | 2,7 | 1,4 | 1,1 | 1,5 | 1,8 |

| Total des prélèvements obligatoires | 5,2 | 5,5 | 5,1 | 4,5 | 4,8 | 3,7 | 4,3 |

| Écart de prélèvements obligatoires pesant sur les sociétés en France vs en Allemagne de 2016 à 2022 (en milliards €, l’Allemagne ramenée à la taille de la France) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Taxes indirectes | 61 | 63 | 65 | 74 | 74 | 60 | 68 |

| Taxes sur les revenus et le patrimoine | -4 | 3 | -7 | 0 | 11 | -6 | 0 |

| Cotisations sociales effectives (D61) | 59 | 60 | 63 | 35 | 26 | 39 | 46 |

| Total des prélèvements obligatoires | 116 | 127 | 122 | 109 | 111 | 92 | 114 |

Après avoir baissé entre 2017 et 2021, l’écart de prélèvements obligatoires pesant sur les sociétés entre la France et l’Allemagne s’est de nouveau alourdi en 2022 pour atteindre 114 milliards € (4,3 points de PIB). Ce surcroît de prélèvements sur les sociétés explique 85 % de l’écart du total des prélèvements obligatoires entre les deux pays.

Écart des prélèvements obligatoires France-Allemagne des personnes morales

Faute d’une granularité suffisante, il n’est pas possible d’identifier les écarts entre pays, taxe par taxe, frappant les entreprises. En revanche, il est possible de le faire en isolant les personnes morales, à partir des National tax List publiées en octobre par Eurostat. Malheureusement, les entreprises associées aux administrations publiques qui paient elles aussi des impôts et cotisations sociales. Et pourtant, l’écart entre la France et l’Allemagne reste significatif, de l’ordre de 6 points de PIB en 2022.

| Écarts France/Allemagne (en points de PIB) | |||||||

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Impôts sur la production | 3,1 | 3,1 | 3,1 | 3,4 | 3,6 | 2,8 | 2,9 |

| Impôts sur le revenu | -0,1 | 0,3 | -0,1 | 0,2 | 0,5 | -0,1 | -0,2 |

| Cotisations sociales à la charge des employeurs | 4,7 | 4,7 | 4,6 | 3,3 | 3,1 | 3,1 | 3,3 |

| Total impôts sur les personnes morales | 7,7 | 8,1 | 7,6 | 6,8 | 7,2 | 5,8 | 6 |

| Source : Eurostat, National Tax List, octobre 2023. | |||||||

Le tableau suivant détaille l’écart de la fiscalité des personnes morales en 2022 entre la France et l’Allemagne et montre le poids des impôts de production fonciers (+ 24,6 milliards €) et assis sur la masse salariale et les effectifs (+ 51,5 milliards €) et des cotisations patronales (+ 87,8 milliards €) du côté français. En revanche, l’Allemagne dispose d’une fiscalité plus lourde sur les actifs fixes, la pollution et les taxes assimilables à l’IS pour un différentiel global net de - 6,5 milliards €.

| Fiscalité des personnes morales en 2022 | ||||

France | Allemagne | Écart | Écart | |

| Foncier bâti | 0,59 | 0,39 | 0,19 | 5,1 |

| Cotisation foncière des entreprises | 0,24 | - | 0,24 | 6,3 |

| Cotisation sur la valeur ajoutée des entreprises | 0,34 | - | 0,34 | 9 |

| Imposition forfaitaire sur les entreprises de réseaux | 0,06 | - | 0,06 | 1,5 |

| Autres taxes | 0,17 | 0,06 | 0,10 | 2,8 |

| Total impôts terrains et constructions | 1,39 | 0,46 | 0,93 | 24,6 |

| Contributions à la formation professionnelle et à l’apprentissage | 0,40 | - | 0,40 | 10,5 |

| Taxe sur les salaires | 0,61 | - | 0,61 | 16,2 |

| Taxe Caisse nationale de solidarité et d’autonomie | 0,09 | - | 0,09 | 2,3 |

| Taxe au profit du fonds national d’aide au logement | 0,10 | - | 0,10 | 2,7 |

| Versements transports | 0,40 | - | 0,40 | 10,7 |

| Forfait social | 0,23 | - | 0,23 | 6,2 |

| Autres taxes | 0,11 | - | 0,11 | 3 |

| Total impôts sur la masse salariale et les effectifs | 1,95 | 0 | 1,95 | 51,5 |

| Cotisations sociales effectives à la charge des employeurs | 10,20 | 6,88 | 3,33 | 87,8 |

| Autres taxes | 0,28 | 0,52 | -0,25 | -6,5 |

| Total | 13,82 | 7,86 | 5,97 | 157,5 |

| Source : Eurostat, National Tax List, octobre 2023. | ||||

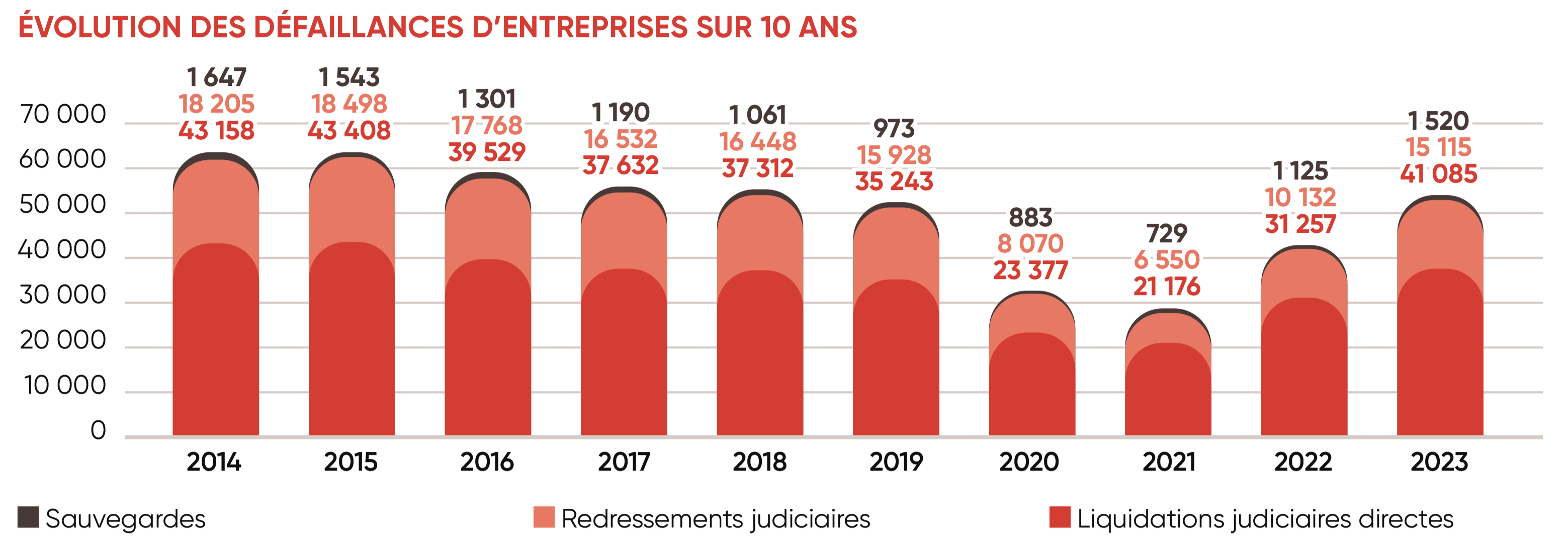

VI. Focus sur les défaillances d’entreprises

La Banque de France vient de publier les dernières statistiques disponibles des défaillances d’entreprises intervenues en décembre 2023 et en cumulé depuis décembre 2022. Les chiffres affichés sont encore provisoires, mais atteignent déjà d’après la Banque de France 55 492 entreprises « défaillantes » (solde cumulé) fin 2023. La hausse sur un an est significative, soit + 34,4 %, tous types d’entreprises et toutes branches d’activités confondues. Par rapport à 2019, soit « avant crise », l’augmentation est de + 8,9 %.

Si l’on s’intéresse aux secteurs économiques les plus touchés, il apparaît que les activités d'information et de communication, les activités financières et d'assurance, et les activités immobilières sont celles qui en cumulé sur la période 2019-2023 sont les plus touchées. Sur la période 2022-2023, on relève également une forte progression des défaillances dans le secteur de la construction et dans l'hébergement-restauration. La crise du logement a donc un fort impact, en plus de la sortie du quoi qu'il en coûte et des aides post-covid.

| Défaillances d'entreprises en France par secteur d'activité | |||||||

|---|---|---|---|---|---|---|---|

Secteur d’activité | Déc. 2019 | Déc. 2020 | Déc. 2021 | Déc. 2022 | Déc. 2023 prov. | Var 2023-2019 | Var 2023-2022 |

| Agriculture, sylviculture et pêche | 1 403 | 937 | 1 066 | 1 208 | 1 192 | -15,0 % | -1,3% |

| Industrie | 3 426 | 2 107 | 1 822 | 3 000 | 3 906 | 14,0 % | 30,2% |

| Construction | 11 069 | 6 133 | 6 054 | 8 404 | 11 660 | 5,3 % | 38,7% |

| Commerce ; répartition automobile | 11 120 | 6 801 | 5 916 | 9 162 | 11 985 | 7,8% | 30,8% |

| Transports et entreposage | 2 097 | 1 227 | 1 179 | 1 741 | 2 264 | 8,0% | 30,0% |

| Hébergement et restauration | 6 834 | 4 225 | 2 610 | 5 370 | 7 766 | 13,6% | 44,6% |

| Information et communication | 1 276 | 901 | 845 | 1 179 | 1 702 | 33,4% | 44,4% |

| Activités financières et d’assurance | 1 086 | 725 | 622 | 974 | 1 324 | 21,9% | 35,9% |

| Activités immobilières | 1 626 | 1 130 | 1 213 | 1 358 | 1 906 | 17,2% | 40,4% |

| Conseils et services aux entreprises | 5 810 | 3 827 | 3 644 | 4 784 | 6 441 | 10,9% | 34,6% |

| Enseignement, santé, action sociale et service aux ménages | 5 125 | 3 131 | 2 551 | 4 038 | 5 273 | 2,9% | 30,6% |

| Ensemble | 50 872 | 31 144 | 27 522 | 41 218 | 55 419 | 8,9% | 34,5% |

| Autres (unités légales non connues ou inclassables) | 187 | 109 | 70 | 79 | 73 | -61,0% | -7,6% |

| Grand ensemble | 51 059 | 31 253 | 27 592 | 41 297 | 55 492 | 8,7% | 34,4% |

| Source : Banque de France, janvier 2024. | |||||||

S’agissant maintenant de la taille des entreprises concernées défaillantes, on assiste d’abord à un très fort impact sur les ETI-GE (entreprises de taille intermédiaire et grandes entreprises) avec + 137,5 % par rapport à 2019, puis les petites entreprises (+ 102,4 %) et les très petites entreprises (+ 89,1 %). Les moyennes entreprises seraient touchées ensuite avec + 71,3 %.

| Défaillances d'entreprises en France par taille d'entreprise | |||||||

|---|---|---|---|---|---|---|---|

| Taille | Déc. 2019 | Déc. 2020 | Déc. 2021 | Déc. 2022 | Déc. 2023 prov. | Var 2023-2019 | Var 2023-2022 |

| PME, dont : | 51 035 | 31 205 | 27 598 | 41 270 | 55 435 | 8,6 % | 34,3% |

| Microentreprises et taille indéterminée | 48 678 | 29 464 | 26 062 | 38 441 | 50 938 | 4,6 % | 32,5% |

| Très petites entreprises (TPE) | 1 469 | 1 016 | 928 | 1 781 | 2 778 | 89,1 % | 56,0% |

| Petites entreprises (PE) | 637 | 533 | 422 | 787 | 1 289 | 102,4 % | 63,8% |

| Moyennes entreprises (ME) | 251 | 192 | 156 | 261 | 430 | 71,3 % | 64,8% |

| Entreprises de taille intermédiaire - Grandes entreprises | 24 | 48 | 24 | 27 | 57 | 137,5 % | 111,1% |

| Ensemble | 51 059 | 31 253 | 27 592 | 41 297 | 55 492 | 8,7 % | 34,4% |

| Source : Banque de France, janvier 2024. | |||||||

D’après Altares, « les défaillances liées à la conjoncture ultra-tendue s’accélèrent. » Le dernier trimestre 2023 avec 16 820 entreprises en défaut atteindrait un palier haut exceptionnel, atteint en 2012-2013 et durant la période de récession de 1992-1993. On dénombre 57 729 défaillances sur 2023.

Rétrospectivement, la remontée spectaculaire de 2022 (42 514 défauts) correspond à une « une phase de rattrapage d’une partie des entreprises tenues à flot grâce aux mesures d’accompagnement mises en place depuis la crise Covid ». Au contraire, l’explosion constatée en 2023 de presque 3 000 entités défaillantes supplémentaires, témoigne « d’une nouvelle phase, plus structurelle, davantage liée aux insuffisances financières des entreprises » dont les trésoreries sont aujourd’hui soumises à rude épreuve. On en veut pour preuve les difficultés qui assaillent même les plus grands acteurs « transférant ainsi potentiellement le risque à leurs fournisseurs et sous-traitants. » Le rapport souligne en effet que 171 entreprises, d’au moins 100 salariés, sont concernées en 2023. Désormais pour 2023, les emplois menacés ont augmenté de +100 000, passant de 143 500 à 243 000 emplois totaux menacés.

Cette remontée de la sinistralité est observée dans l’ensemble des pays d’Europe, avec une vigueur encore plus importante pour le Royaume-Uni et l’Espagne. Allianz Trade offre une perspective jusqu’en 2025 des défaillances d’entreprise dans les principaux pays d’Europe. Pour 2024, la France resterait stable à 57 000 défaillances, et en augmentation de 11 % par rapport à 2019. L’Allemagne serait moins affectée avec + 3 % par rapport à 2019, tout comme la Belgique (- 1 %) ou l’Italie (- 8 %). Au contraire, les Pays-Bas seraient plus fortement touchés que la France (+ 15 % par rapport à 2019) tout comme le Royaume-Uni (+ 35 %).

Attention toutefois, en valeur absolue, c’est la France qui présente le nombre de défaillances le plus important : l’Allemagne observerait des défaillances de 19 400 entités (+ 9 % sur un an) en 2024, puis une baisse de 2 %. Au Royaume-Uni, les défaillances s’élèveraient à 29 850 entités en 2024 (+ 5 %) puis en repli en 2025 (- 5 %) avec 28 400 entités. L’Italie présentant une augmentation de + 15 % en 2023, puis + 24 % en 2024 puis stable en 2025.

La situation impressionnante de plus de 57 000 sociétés défaillantes en 2023 en France d’après les prévisions de Allianz Trade devrait se stabiliser en 2024. Interrogé sur le climat des affaires, le président du Medef, Patrick Martin, indique anticiper encore un 1er et un 2e trimestre 2024 « encore difficiles en termes d’activité ».

Des défaillances qui impactent les encours des crédits et les PGE

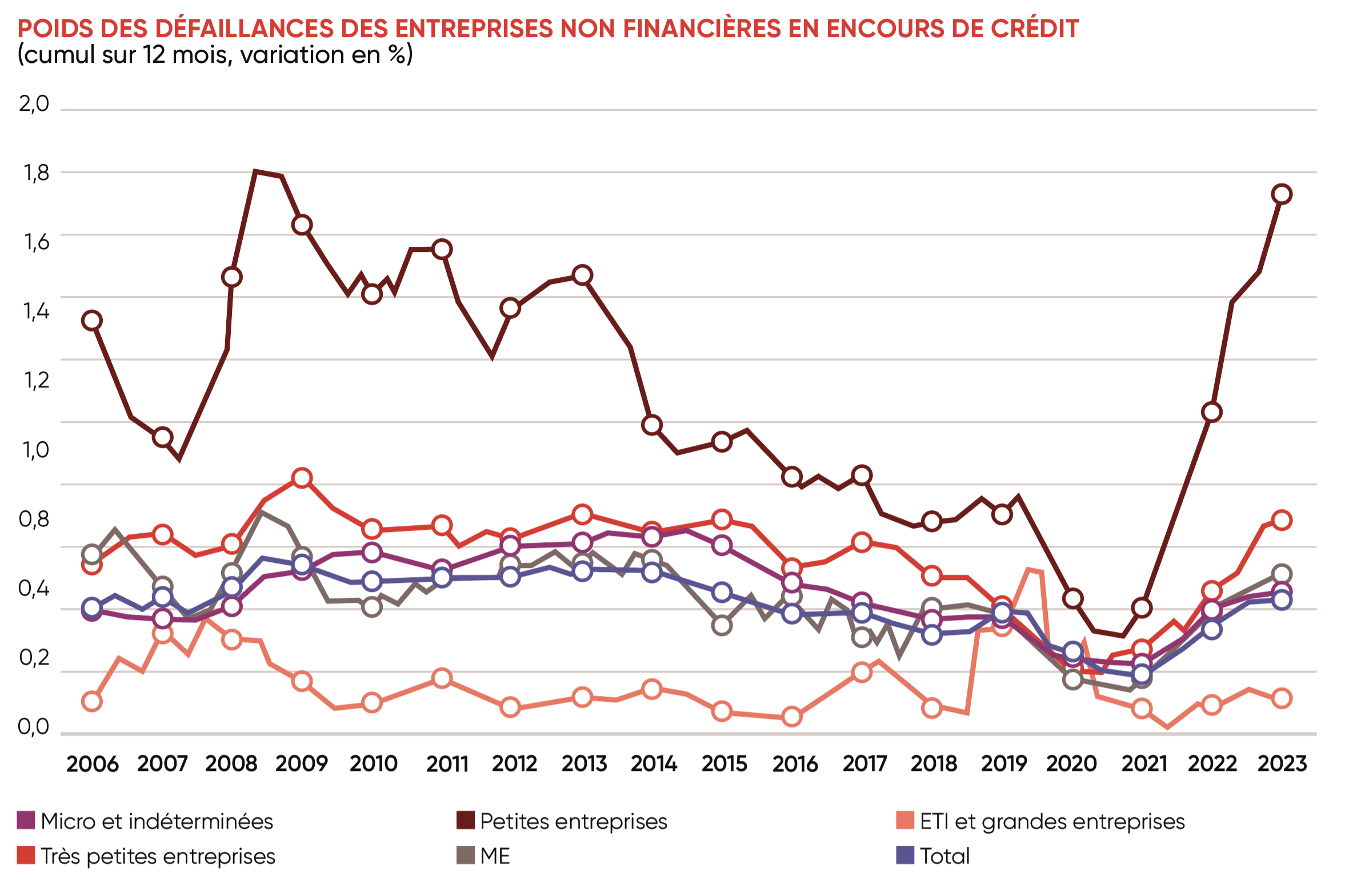

La situation préoccupante a amené le Gouvernement à proposer un étalement des remboursements de PGE (prêts garantis par l’État) lancés en 2020 jusqu’en 2026. Le risque, une sinistralité des PGE qui pourrait coûter aux finances publiques de l’État près de 3,6 milliards €. Les données de la Banque de France permettent de mesurer le poids des défaillances des entreprises non financières) en matière d’encours de crédits (cumulés sur 12 mois). Et les chiffres démontrent des impacts proches de ceux observés en 2008-2009, pendant la crise des subprimes (en % d’encours des crédits) :

C’est en particulier le cas en matière de crédits aux petites entreprises et pour les TPE (0,68 % en décembre 2023), soit un niveau analogue à celui constaté en octobre 2010 et en avril-juin 2014. Cela montre que ces entreprises sont tout particulièrement touchées dans la configuration économique actuelle. Une situation qui a nécessairement des implications en matière de remboursement des prêts garantis par l’État mis en place durant la crise Covid.

À ce titre, dans la dernière enquête de la CPME du 12 décembre 2023, parmi les entreprises ayant souscrit un prêt garanti par l’État, « 28 % rencontrent de plus en plus de difficultés pour rembourser le prêt et 3 % ne parviennent pas à le rembourser, ce qui va les contraindre à cesser leur activité ». Le Gouvernement a annoncé « la prolongation, pour trois ans, jusqu’en 2026, de l’accord de place, entre l’État, la Banque de France et la Fédération bancaire française, sur les restructurations de prêts garantis par l’État. » Dans ce cadre, les entreprises pourront repousser la date de leurs remboursements de PGE, de façon amiable et non juridictionnelle. Une mesure qu’avait soutenue dès la mise en place des PGE la Fondation IFRAP.

Les prêts garantis par l’État, un risque à 3,6 milliards € pour les finances publiques Introduits par l’article 6 de la loi de finances rectificative du 28 mars 2020, les prêts garantis par l’État représentent au 31 janvier 2023 143,8 milliards € de prêts octroyés, 50,7 milliards remboursés et le capital restant À la même date, les montants appelés en garantie auprès de l’État s’élèvent à 1,83 milliard €. Les différentes estimations sur la sinistralité des PGE anticipaient des pertes nettes (perte brute liée à l’appel en garantie, diminuée du trop-perçu et de la commission versée à l’État) entre 1,4 milliard et 5,3 milliards €. Il semble toutefois que les pertes nettes anticipées sur la durée du dispositif (jusqu’en 2030) devraient s’élever à 3,6 milliards €. Avec cette particularité que 72 % des encours des PGE devraient avoir pour échéance 2026, d’où la volonté du Gouvernement d’accorder des facilités de remboursement jusqu’à ce terme. |

Conclusion :

le Gouvernement ne doit pas interrompre la baisse des impôts de production

L’écart de prélèvements obligatoires entre la France et la zone euro s’explique quasi exclusivement par le surcroît d’imposition pesant sur les entreprises soit 157 milliards €. Un écart qui se décompose en 102 milliards € de suppléments de cotisations sociales employeurs et 58 milliards de surplus de taxes indirectes, qui sont donc les deux principaux leviers pour ramener l’imposition des entreprises françaises dans la moyenne de la zone euro.

Agir sur les cotisations sociales effectives est une nécessité et pour y parvenir il n’existe que deux solutions : transférer le financement de la protection sociale du travail vers le consommateur ou le contribuable, solution qui ne contribuera pas toutefois à baisser notre niveau de prélèvements obligatoires. L’autre voie est de baisser les dépenses sociales en poursuivant les réformes dans les différentes branches de la protection sociale.

Le 2e sujet sur lequel le Gouvernement doit surtout continuer d’agir sont les impôts de production :

Impôts de production en % du PIB des sociétés non financières

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|---|

| 2,6 | 2,7 | 3 | 3,2 | 2,6 | 2,8 | 2,6 |

Source : Eco-flash BNP Paribas études économiques, 20 mars 2024

Le tableau ci-dessus montre que le poids des impôts de production n’a pas bougé depuis 2017. Pourtant, lors de sa campagne présidentielle en 2022, le chef de l’État avait promis une nouvelle baisse après la réduction de 10 milliards du premier quinquennat, en supprimant le reste de CVAE (environ 8 milliards €). Si, malgré les baisses déjà intervenues, le poids des impôts de production demeure identique, c’est parce que l’assiette de ces impôts (chiffre d’affaires, valeurs locatives) continue d’augmenter de façon dynamique. L’étalement de la suppression de la CVAE ne va certainement pas arranger les choses. Cela signifie que tant que la suppression totale de certaines taxes de production n’est pas actée, le risque est qu’elles se reconstituent en défaveur des entreprises françaises et de repousser la convergence vers l’imposition moyenne des entreprises de la zone euro qui restera toujours hors de portée. La Fondation IFRAP recommande donc d’ici 2027 de supprimer la CFE et la C3S qui est l’impôt de production le plus néfaste.