« En avoir pour mes impôts » ? Pas si simple en France

Le gouvernement vient de lancer une grande campagne de renforcement du consentement à l’impôt via le lancement d’une plateforme consultative pourvue d’un questionnaire en ligne et un site dédié « en avoir pour mes impôts », afin de « comprendre clairement et précisément comment est utilisé l’argent de ses impôts ». Par ailleurs, un contrefeu a été publié sous la forme d’un document de travail de l’INSEE relatif à la prise en compte d’une « approche élargie de la redistribution » permettant de mettre en avant qu’en incluant la prise en compte des services publics individualisés et collectifs, près de 60% de la population était « bénéficiaire nette » de la redistribution en France. Il faut se méfier cependant des analyses trop rapides sur un sujet technique et épineux.

Les Français savent-ils où vont leurs impôts ?

Le site développé par le ministère des finances « en avoir pour mes impôts » est rudimentaire. Il tient plus du listing de dépenses rubriquées, que de l’analyse des flux financiers existant entre les recettes et les dépenses publiques. Sur fond sans doute d’un principe d’universalité budgétaire appliqué à l’ensemble de la sphère publique (alors qu’il n’est valable que pour l’Etat), on se borne à se focaliser sur les dépenses publiques ramenées à 1000 euros d’argent public en 2019. C’est peu ou prou la démarche qui avait été développée récemment par le site Juste Répartition, se focalisant lui aussi quasi-exclusivement sur les dépenses[1].

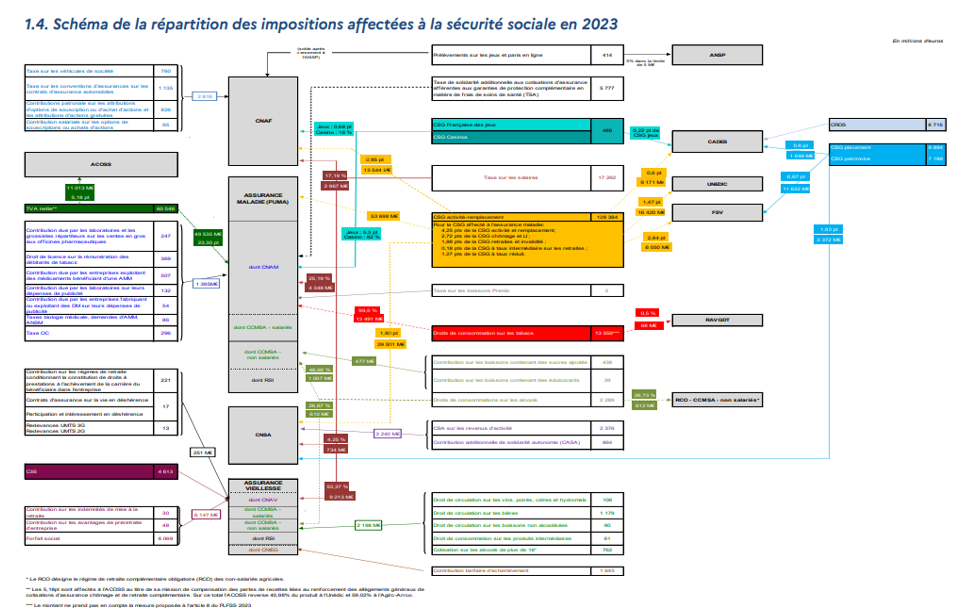

Or savoir « où vont mes impôts », cela suppose que l’on regarde d’abord à quoi est utilisé chacun d’entre eux. Cet effort n’est pas mis du tout en avant par la DGFiP. Et c’est bien malheureux, car une répartition au moins par affectataires (administrations publiques ou opérateurs concernés) aurait permis déjà aux Français de visualiser l’entité attributaire directe avant d’en suivre ensuite les politiques publiques bénéficiaires. C’est en particulier vrai s’agissant de la sphère sociale, là où les cotisations et contributions obligatoires mais aussi les impôts affectés sont les plus massifs. Le contribuable curieux dispose cependant d’un document disponible s’agissant des transferts financiers de l’Etat à la sécurité sociale, via le schéma publié chaque année à l’annexe n°3 du PLFSS 2023[2] :

Mais cela pourrait très bien être aussi le cas de la sphère locale dont les recettes fiscales locales (96,9 Mds €) et les recettes tirées des services publics locaux (produits, tarifs 19,7 Mds €) ne représentent plus en 2021 que 50,3% des recettes totales des collectivités territoriales, soit 129 milliards d’euros[3] sur 257 milliards d’euros[4]. Le reste étant constitué par les impôts nationaux partagés (dont la TVA) pour 57 milliards d’euros, mais aussi les dotations et subventions pour 72 milliards d’euros, les redevances et recettes exceptionnelles pour 30 milliards et le produit des emprunts pour 18 milliards d’euros.

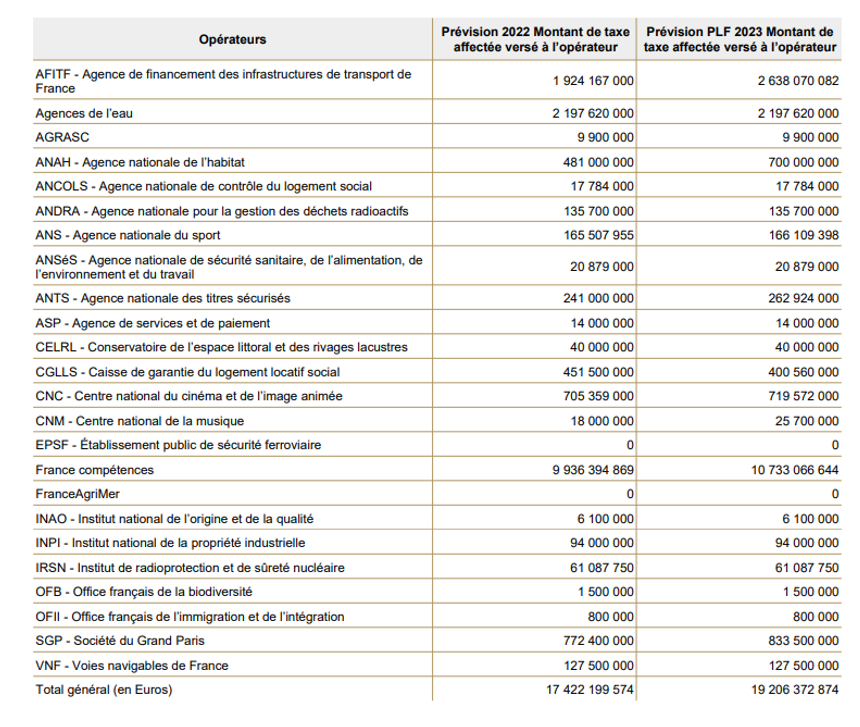

Il serait également possible de mettre en évidence les ITAF (impôts et taxes affectées) aux opérateurs de l’Etat, en les retraitant à partir du « jaune budgétaire » opérateurs de l’Etat qui donne la liste suivante (Jaune opérateur 2023 p.64) – même si les noms des taxes ne sont pas explicitement stipulées. La difficulté technique consistant à la traduire en comptabilité nationale et sur le champ des ODAC :

En réalité, ce travail d’explicitation permettant de dénouer les fils des financements du tapis des dépenses n’est pas réalisé par la DGFiP dans le cadre de sa plateforme. D’autant qu’un élément important manque également à l’appel, le recours à la dette publique pour couvrir les dépenses excédant les recettes publiques, bref faire figurer le déficit public et sa répartition par niveau d’administration.

Ensuite, du côté des dépenses : là encore il aurait fallu faire le lien et permettre une « traçabilité » de la recette à la politique publique considérée en passant par les transferts de fonds entre administrations collectrices et dépensières (les fameuses subventions croisées)…

Mais une fois ce travail réalisé jusqu’à l’individualisation de la dépense comme le propose le site existant (prix d’une opération médicale, coût d’un transport en métro etc…), encore aurait-il fallu pouvoir caractériser la dépense en sortant des moyennes : un acte médical à Tour n’a pas nécessairement le même prix qu’à Paris etc. Enfin il manque une mesure d’efficience de la dépense permettant de répondre à la question : les Français en ont-ils pour leur argent ? Leur argent présent (les impôts) et futurs (les emprunts) sont-ils bien dépensés ? Bien évidemment à cette question il n’y pas de réponse, faute de publication d’indicateur de performance pertinent et le développement d’une comptabilité analytique standardisée au niveau de l’Etat, des collectivités territoriales, des hôpitaux et des organismes de sécurité sociale[5]… en bref, il faudrait passer par une mesure de type coûts standards… qui n’existe pas en France, mais seulement actuellement en Italie pour la sphère locale.

En somme, la démarche ne permet pas de répondre à deux questions :

- Où va mes impôts (aux dépenses globalement, mais sans identifier des attributaires et les bénéficiaires avec précision, jusqu’aux politiques publiques concernées) ;

- En ai-je pour mon argent : il n’y a pas d’indicateur de qualité des dépenses publiques, et aucune territorialisation des dépenses

Les Français sont-ils globalement bénéficiaires nets ou contributeurs nets ?

Pour y voir plus clair sur la question de savoir si les Français sont plutôt contributeurs ou bénéficiaires nets des politiques publiques qu’ils financent, un document de travail de l’INSEE vient à la rescousse[6]. Et justifie son approche par le fait que des études récentes « soulignent que la redistribution désirée dépend de la connaissance des systèmes fiscaux et sociaux et des véritables bénéficiaires ou contributeurs de la redistribution. [7]»

En utilisant une « approche élargie des inégalités et de la redistribution en France », les auteurs montrent qu’en intégrant les transferts non monétaires, la réduction des inégalités est massive et passe d’un rapport entre le dernier décile et les plus pauvres de 22 avant transferts à 3,2 après transferts. Concrètement il s’agit des transferts en nature (services publics individualisés, dont les retraites et la santé) et les services publics collectifs. Ces derniers étant répartis sous la forme d’une attribution forfaitaire en fonction du fractile considéré (décile ou vingtile). Avec cette approche on montre donc que la redistribution publique (via recettes et dépenses publiques) réduit très fortement les inégalités, mais qu’en sus les Français y seraient globalement bénéficiaire à près de 60%...

La méthode est tout d’abord critiquable à plusieurs titres :

- Il s’agit d’une méthode statistique et non d’une méthode comptable. La réduction des inégalités modélisée et des bénéficiaires n’est pas « effective » mais probable. Il suffit qu’un service soit accessible à un public pour qu’il soit considéré comme utilisé. On comprend la critique évidente de la méthode : non seulement la qualité du service proposé n’est pas prise en compte, mais surtout par exemple il suffit d’offrir un service à l’ensemble de la population pour l’estimer bénéficiaire : la retraite par exemple dont la cotisation est obligatoires, la santé (même si l’on utilise une clinique privée), l’éducation nationale (même si l’on fait le choix du privé sous contrat ou hors contrat) etc.

- L’approche ne prend pas en compte l’endettement qui sert à financer le système de redistribution : sous la forme par exemple d’impôts futurs dans le cadre de la répartition des impositions, ce qui induirait une plus forte progressivité dans la répartition des ressources, notamment parce que la charge de la dette est avant tout centralisée au niveau de l’Etat dont l’IR représente actuellement 26,6% des recettes fiscales de l’Etat (et 17,4% des recettes).

Ensuite, les français bénéficient-ils à près de 60% du système de redistribution français ? Eh bien oui d’un point de vue global, mais non lorsque l’on raffine l’analyse par classe d’âge.

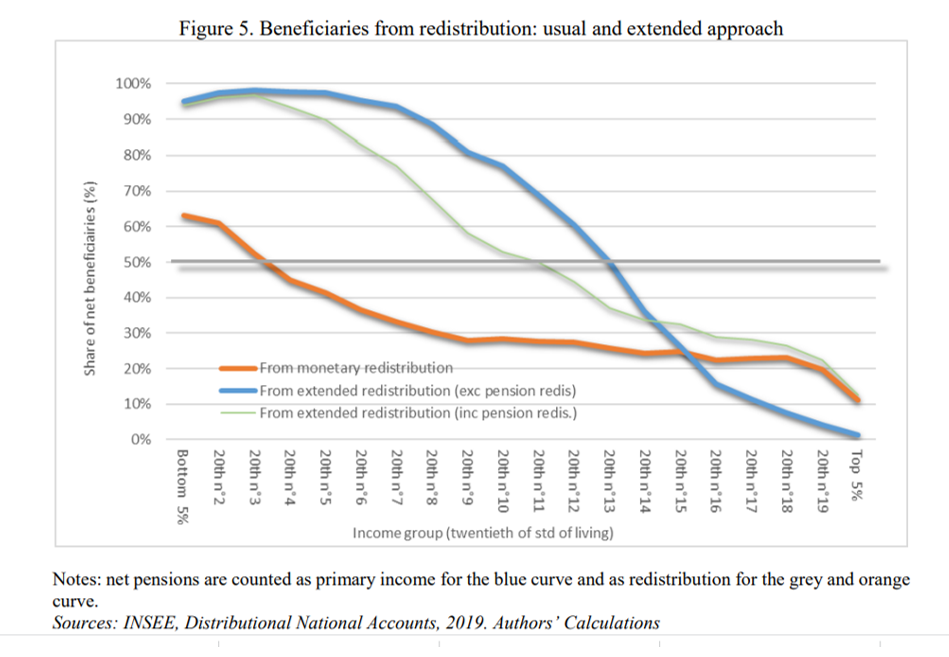

D’un point de vu global les bénéficiaires de la redistribution via l’approche « étendue » (incluant l’ensemble des services publics) se ventilent comme suit :

On vérifie que 95% des plus pauvres et modestes sont bénéficiaires nets en cas de redistribution étendue (en gris), mais que l’on tombe à 50% au 12ème vingtile et à 36% dès le 13ème vingtile. Ce qui correspond grosso modo à la classe moyenne. L’étude montre en fait que 60% de la population (12ème vingtile) est à 50% bénéficiaire nette ou plus (en régressant jusqu’au 1er 5%).

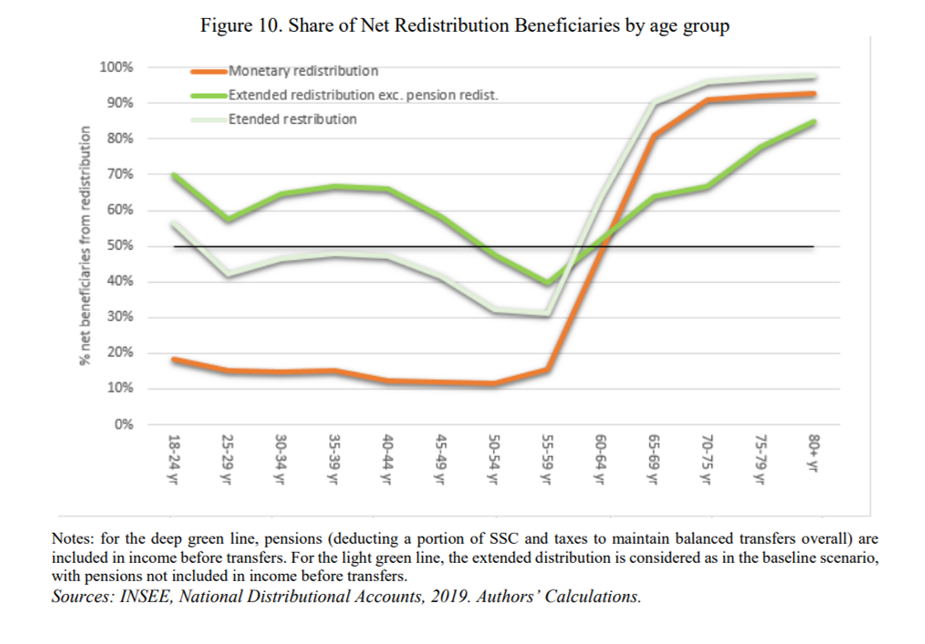

Si maintenant on répartit les bénéficiaires nets par âge, on constate qu’effectivement c’est seulement à partir de 60 ans que le niveau de 50% est atteint. Ainsi que le notent les auteurs : « moins de la moitié des moins de 60 ans sont bénéficiaires de la redistribution élargie nette (30% entre 50 et 60 ans), alors que leur nombre est de plus de 90% après 65 ans. Ceci est dû aux systèmes de retraite et de santé publics, avec 75% des dépenses de santé allant à des personnes âgées de 60 ans et plus. En termes de redistribution, seulement 15% des moins de 60 ans reçoivent plus de transferts financiers qu’ils ne paient directement en taxes. » En constate en effet que même en prenant en compte la redistribution élargie, l’ensemble des âges des contribuables à l’exception des 18/24 ans qui bénéficient de transferts importants (éducation, culture) restent continument en-dessous des 50% de bénéficiaires. Une bosse est cependant constatée entre 25 et 40 ans représentant sans doute des dépenses de santé liées à la maternité et aux études supérieures.

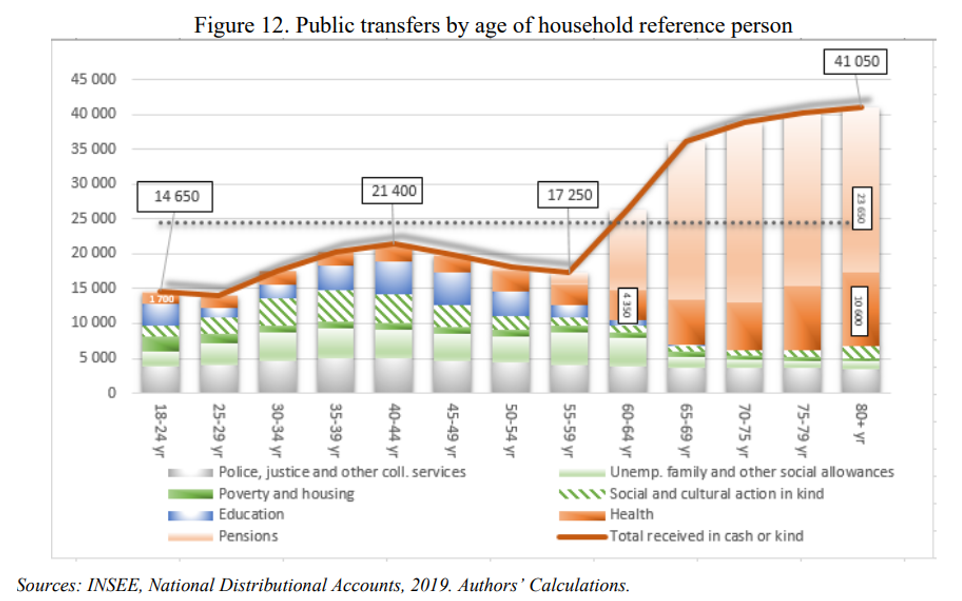

La décomposition des transferts publics (en niveau) en est livrée par la figure 12, mais par foyer fiscal (par personne référente, donc en neutralisant sa composition) et par âge :

Les plus riches sont toujours les plus gros contributeurs du système

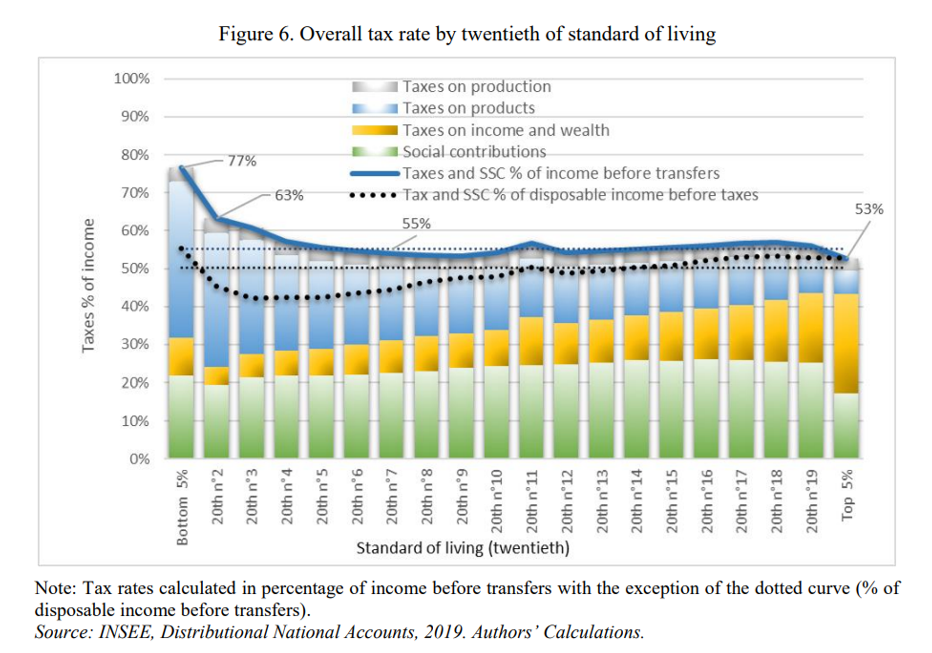

Les auteurs présentent comme généralement dans la littérature actuelle le niveau de taxation généré par le système socio-fiscal français en fonction des revenus d’activité, de remplacement et de patrimoine et plus largement de l’ensemble des revenus dits primaires. Cette approche conduit à présenter taux d’imposition globaux (Overall tax rate) comme régressifs à partir d’un certain niveau de richesse avant transferts.

Or pour juger de la « générosité » du système et de sa distributivité il est méthodologiquement plus honnête de présenter les taux d’imposition globaux après transferts c’est-à-dire après prise en compte des revenus secondaires (y compris élargis). Pris en ce sens, il apparaît que les plus riches sont toujours ceux qui paient le plus d’impôt et de loin :

En €/UC | Pauvres | Modestes | Médians | Les plus élevés des classes moyennes | Les mieux lotis | Ensemble |

|---|---|---|---|---|---|---|

Revenus avant transferts | 6600 | 17000 | 30700 | 48000 | 128900 | 38000 |

Taxes et cotisations | -6900 | -11800 | -19900 | -30900 | -74300 | -24200 |

Bénéfices en cash | 8000 | 10200 | 10900 | 12800 | 15400 | 11200 |

Transferts non monétaires | 17200 | 14300 | 12400 | 11800 | 10600 | 13200 |

Niveau de vie extensif | 25300 | 29900 | 34000 | 41200 | 78500 | 38200 |

Niveau de vie standard | 10100 | 16500 | 22700 | 31300 | 58700 | 25000 |

Taux de taxation | 47,3 | 43,4 | 47,8 | 50,8 | 51,5 | 49,2 |

Taux de taxation extensif | 21,7 | 28,4 | 36,9 | 42,6 | 48,0 | 38,8 |

Source : Tableau 8 et calculs Fondation IFRAP mai 2023.

Après transferts classiques ou transferts étendus en prenant en compte non seulement les services publics individualisables (Education, Santé, Retraite), mais aussi les autres services publics collectifs (justice, défense, sécurité, services généraux, culture etc) sur une base forfaitaire, les niveaux de taxation pour les plus pauvres comme pour les plus riches montrent que le système est résolument progressif. Et même hyper-progressif en cas de prise en compte d’une conception élargie de la redistribution. Cette approche permet donc de :

- Montrer qu’après correction permettant de prendre en compte l’impact des transferts liés aux services publics individualisés et collectifs les inégalités sociales sont faibles de 3,2 entre les plus pauvres et « les mieux lotis » ;

- Rappeler lorsqu’on intègre au dénominateur les transferts et surtout les transferts « élargis », que notre système est même très progressif puisque l’écart de taux de taxation global (incluant le paiement de la TVA réputée régressive) entre les plus pauvres et les plus riches atteint 26,3 points.

Conclusion

Le lancement d’une campagne de civisme fiscal permettant d’améliorer le consentement des impôts des Français aurait dû être l’occasion d’effectuer une réelle opération « vérité » sur l’usage de l’argent public :

- Autoriser le contribuable à visualiser la « traçabilité » de l’argent public par le prélèvement immédiat de l’impôt et des cotisations/contributions sociales, jusqu’au prélèvement indirect constitué par l’endettement, et d’en suivre l’emploi à raison de l’administration bénéficiaire puis de son décaissement au travers des dépenses publiques.

- Idéalement il devrait pouvoir connaître l’efficience de la dépense, c’est-à-dire sa « value for money », autrement dit sa qualité et sa performance. Avec des indicateurs et objectifs à atteindre dûment renseignés quel que soit le niveau d’administration dépensière concerné.

- Enfin, s’agissant de la justice du système, il conviendrait de rapporter les niveaux de taxation à l’ensemble des revenus (primaires et secondaires) générés. L’avancée constituée par la prise en compte des transferts « élargis » devrait s’accompagner progressivement d’une analyse non plus théorique et statistique à partir de la comptabilité nationale, mais purement comptable à raison des sommes réellement décaissées par les Français (un peu à la manière des dispositifs utilisés par la Banque de France via l’exploitation des comptes bancaires et des transactions effectuées).

[1] https://juste-repartition.fr/, ainsi qu’une note d’analyse sur notre site à propos de la démarche, https://www.ifrap.org/budget-et-fiscalite/juste-repartition-un-site-web-pour-visualiser-la-repartition-des-depenses

[2] https://www.securite-sociale.fr/files/live/sites/SSFR/files/medias/PLFSS/2023/PLFSS2023_Annexe%203.pdf#page=57

[3] En y ajoutant toutefois 6 milliards de recettes propres d’investissement.

[4] Voir par exemple, Le financement des collectivités territoriales : des scénarios d’évolution, Cour des comptes, communication à la commission des finances du Sénat, octobre 2022.

[5] Voir par exemple un débat récent sur le sujet, https://atlantico.fr/article/decryptage/en-avoir-pour-mes-impots-ou-l-immense-tartuferie-d-un-etat-dont-les-finances-sont-tout-sauf-transparentes-et-voila-a-quel-point-taxes-prelevements-cout-budget-depenses-publiques-france-david-carassus-nicolas-marques-nathalie-goulet

[6] M. André, J-M Germain, Michaël Sicsic, Do I get my money back? : a broader approach to Inequality and Redistribution in France with a Monetary Valuation of Public Services, https://www.insee.fr/fr/statistiques/6964922

[7] Etude op. cit, p.11.