Projet de loi compétitivité et emploi outre-mer : le Big Bang n'aura pas lieu

Dans le cadre de la progressive reconversion de la politique gouvernementale à la logique de l'offre, le ministre de l'Outre-mer Victorin Lurel a fait des annonces qui se veulent sans précédent allant jusqu'à proposer, sic, « une petite révolution pour l'outre-mer. » De quoi s'agit-il en réalité ? Dans le cadre du projet de loi relatif à la compétitivité et à l'emploi pour l'outre-mer qui sera déposé au Parlement en avril, le ministre se dit prêt à remettre à plat la plupart des dispositifs budgétaires et fiscaux en direction de l'outre-mer. Les annonces sur ce point s'orientent autour de cinq axes de réflexion :

- Remise à plat de 1,1 milliard d'euros d'exonérations de charges ;

- Redéfinir un périmètre de dépenses fiscales de 1 milliard d'euros ;

- Mais aussi 320 millions d'euros du CICE destinés à l'Outre-mer ;

- 100 millions d'euros que représente la TVA NPR (non perçue récupérable) ;

- Et les 500 millions du fonds exceptionnel d'investissement.

En réalité tout porte à croire lorsqu'on analyse finement chaque champ de réforme annoncée que les "économies" si elles existent seront d'un tout autre ordre de grandeur, sans doute 100 à 150 millions d'euros tout au plus reposant donc quasi-exclusivement sur la TVA NPR, faute d'agir véritablement sur les grandes masses financières en supprimant par exemple l'octroi de mer (lequel est suspendu à la renégociation des dérogations fiscales par la France pour ses DOM avec ses partenaires européens pour la période 2014-2020).

Remise à plat de 1,1 milliard d'euros d'exonérations de charges :

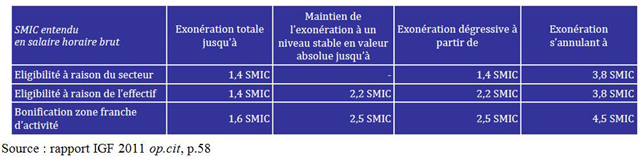

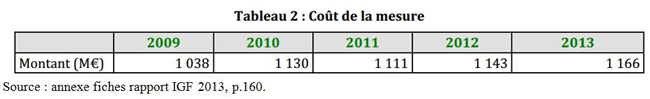

Le champ des exonérations de charges accordées aux entreprises (exonérations de charges patronales spécifiques aux DOM) a été bien expertisé au moins à deux reprises : d'une part dans le cadre de la mission IGF de 2011 (annexe G) relative aux dépenses fiscales et sociales qui en évaluait le volume à 1,1 milliard, d'autre part dans l'annexe n°6 du rapport de modernisation de l'IGF de juin 2013 relatif aux aides aux entreprises [1] la mesure est alors évaluée à 1,166 milliard d'euros. Le montant de ces exonérations de charges sociales apparaît alors comme suit (voir tableaux) et se ventile en fonction d'éligibilités sectorielles (très largement entendues, hors EPIC, EPA secteur tertiaire ou agricole, hors administration et industrie), ou à raison de l'effectif (de 10 salariés au plus) ou de l'implantation (zones franches d'activités). Au total la mesure concerne 180.000 salariés travaillant dans 36.000 établissements dans les quatre DOM de l'étude [2].

Et remis à jour spécifiquement par la mission en 2013 :

Or, il a été constaté par les différentes missions d'audit que la masse salariale évoluait plus vite dans les secteurs non exonérés que dans les secteurs exonérés, mettant en exergue le caractère relatif des avantages d'allègement de charge consentis. Cette approche est par ailleurs combattue notamment par le CESER (le conseil économique, social et environnemental de la Réunion) qui a produit un rapport récent sur les exonérations de charges sur l'île [3]. Il n'est cependant pas contesté qu'il existe un effet de recouvrement potentiel avec le bénéfice du CICE (crédit d'impôt pour la compétitivité et l'emploi) dans les DOM, dont le montant pour 2014 est évalué à 320 millions d'euros, calibré pour prendre le relai des exonérations de charges qui se révèlent dégressives à partir de 2,2 smic jusqu'à 3,8 smic hors zones franches (à partir de 2,5 jusqu'à 4,5 smic) alors que les exonérations hors CICE cessent à 1,6 smic en métropole. En pratique, la mise en place du CICE devra davantage se positionner sur les secteurs aujourd'hui exclus du bénéfice des exonérations existantes (en particulier l'industrie) jusqu'à 2,5 smic et renforcer à la marge les allègements de charges pour ceux qui en sont déjà pourvus (jusqu'à 4,5 smic).

Il est donc tentant de chercher à limiter le système général d'exonération tout en laissant se déployer le CICE. Cette approche semble par ailleurs d'autant plus nécessaire que le gage constitué par le rehaussement de la TVA est complexe dans les DOM qui bénéficient de taux réduits (2,1%) et normal dérogatoire (8,5%). Par ailleurs en l'absence de réforme d'ensemble de l'octroi de mer, toute possibilité de « surcompensation » via un gage sur l'octroi de mer est difficile à envisager, or le taux n'est pas négligeable, il représente une moyenne de 8% complété par un droit additionnel de 1,5% au bénéfice des conseils régionaux et des communes « domiennes », soit un taux effectif consolidé avec la TVA de 18,6% [4]. En conséquence la proposition de la MAP avait consisté en la réfaction du dispositif d'exonérations de 200 millions d'euros sur les 1,2 milliard audités. Une correction qui a été repoussée dans le Budget 2014 où lui a été préféré une « stabilisation en valeur », soit -82 millions d'euros par rapport au tendanciel. Si des économies issues d'une remise à plat partielle des exonérations doit être dégagée, elle se fera sans doute en reprenant cette proposition. Il faudrait donc s'attendre à une modulation des exonérations permettant de passer de 1,2 milliard d'exonération à 1 milliard d'euros.

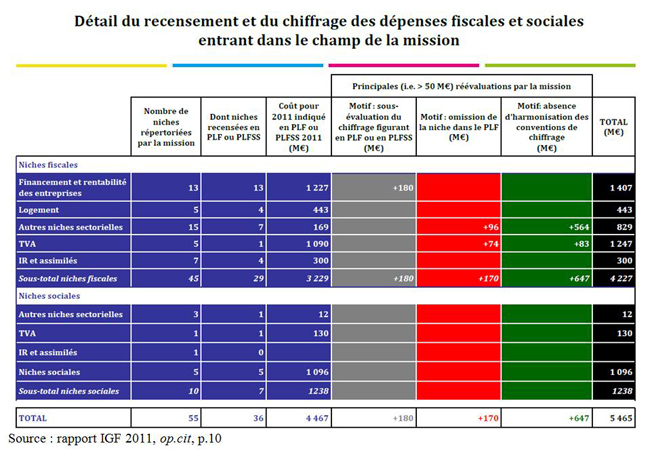

1 milliard de niches fiscales, y-a-t-il du grain à moudre ?

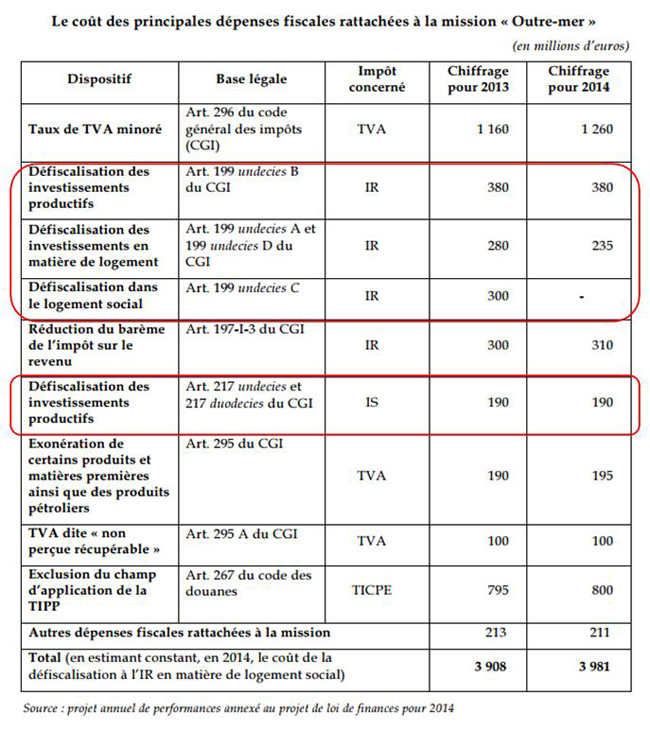

Les niches fiscales orientées vers l'Outre-mer sont beaucoup plus importantes en volume que le milliard mis en avant par Victorin Lurel. Le tableau suivant en donne la version la plus à jour [5]. Il est possible de constater que l'ensemble des niches fiscales à destination de l'Outre-mer représentent un montant de 3,981 milliards d'euros pour 2014. Le ministre de l'Outre-mer va donc effectuer un certain nombre de sanctuarisations de dispositifs fiscaux afin de s'attaquer aux autres.

D'emblée il est vraisemblable que la TVA dérogatoire qui ressort d'une négociation avec nos partenaires européens ne fera pas l'objet d'une renégociation, en sont également exclues les exonérations de TICPE (produits pétroliers), ainsi que de TVA sur les matières premières et les produits pétroliers, mais aussi la TVA NPR (non perçue récupérable) qui devrait normalement être supprimée (voir infra). Enfin, il est peu probable que les très petites niches fiscales rattachées à la mission, au montant faible de 211 millions d'euros soient concernées. Dans ces conditions, le périmètre de niches concernées serait de 1,105 milliard d'euros, incluant l'ensemble des défiscalisations d'investissements productifs et en matière de logement libre, intermédiaire et social. Par ailleurs ne devrait pas être concernée la réduction du barème de l'IR (310 millions d'euros), tandis qu'il faudrait y réintégrer la défiscalisation du logement social, non chiffrée pour le PLF 2014 mais que l'on peut estimer à environ 300 millions d'euros.

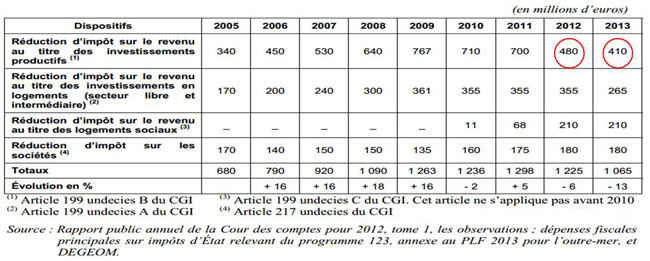

Seraient particulièrement sur la sellette, les dispositifs concernant les investissements productifs ou dispositifs « Girardin », soit 480 millions d'euros en 2012, réduit à 410 millions, puis 380 millions estimés en 2013 et 2014. Cette perspective a été documentée récemment par les députés Jean-Claude Fruteau et Patrick Ollier dans leur rapport relatif à la défiscalisation des investissements outre-mer [6], qui donne le périmètre suivant :

Le rapport de la délégation aux outre-mer ne cache pas la difficulté extrême d'une réforme de ces dispositifs de défiscalisation dans la mesure où leur suppression pure et simple et leur remplacement par des dotations budgétaires auraient au contraire un effet inflationniste sur les dépenses publiques. En effet, si l'on prend en exemple le financement du logement social, la suppression de la dépense fiscale supposerait d'une part sa compensation (soit 200 millions d'euros environ), auxquels il faudrait rajouter 400 millions d'euros au titre du montant des investissements eux-mêmes à compléter, soit 600 millions d'euros bruts (dans la mesure où l'on supprimerait alors l'effet de levier de la niche). Il faudrait ensuite ajouter cette somme à la LBU (ligne budgétaire unique) en charge des investissements immobiliers dans les DOM, ce qui la porterait de 225,4 millions d'euros en crédit de paiement à 825,4 millions d'euros bruts, ou 625,4 millions d'euros nets (puisque la suppression de la défiscalisation (art.199 undecies C du CGI) serait complétée par un gain de recettes correspondantes), ce qui « équivaudrait à multiplier par 3 ce crédit budgétaire pour conserver le socle de la LBU et y ajouter le montant des investissements faisant défaut. [7] »

En réalité les possibilités d'évolution sur ce champ sont très modestes :

- Maintien du dispositif en vigueur, et même revalorisation des possibilités de défiscalisation en portant le plafonnement à 30.000 euros, après le refus par le Conseil constitutionnel (décision n°2012-662 DC du 29 décembre 2012) d'un plafonnement à 18.000 euros + 4% du revenu imposable).

- Modulation de la défiscalisation en direction des entreprises : conservation du dispositif actuel pour les petites entreprises de moins de 10 millions d'euros de CA et de moins de 50 salariés, basculement sur un crédit d'impôt au-delà afin de ‘shunter' les dispositifs d'intermédiation pour les autres, associé à la mise en place d'un fonds de garantie.

- Baisser ensuite les seuils de défiscalisation de plein droit de 250.000 à 150.000 euros tout en fléchant mieux vers les secteurs éligibles moyennant une clarification de la notion d'investissements productifs dans le CGI.

A l'heure actuelle des études d'impact précises sont préparées par la DGOM et par Bercy sur ces différents points. Cependant, ce ne sont pas ces « mesurettes » qui vont permettre de réaliser d'importantes économies sur ce volet précis. Comme les autres dispositifs sont sanctuarisés et que leur « rabotage » pur et simple sans contrepartie n'est pas envisagé pour le moment par les pouvoirs publics, on voit mal poindre des économies sur ce champ des niches fiscales. Pourtant de telles économies sont indispensables car le CICE « domien » de 320 millions d'euros n'est pas en tant que tel finançable par une hausse substantielle de TVA comme en métropole, et que le bouclage du dispositif ne peut donc intervenir que par l'intermédiaire d'économies en dépenses (qu'il s'agisse de niches ou d'exonérations). Dans ces conditions si des efforts de 200 millions sont bien réalisées sur les exonérations de cotisations patronale, le reliquat soit 120 millions d'euros devrait pouvoir être trouvé partiellement sur ces dispositifs de défiscalisation. A moins que ce ne soit la TVA NPR qui contribue à finaliser l'opération.

La suppression de la TVA NPR (non perçue récupérable) :

C'est sans doute l'option la plus aboutie du gouvernement. La TVA NPR représente en effet un coût de 100 millions d'euros. Les différentes études menées sur le dispositif (illégal au regard de la solidité de ses bases juridiques [8]) ont permis de montrer que son usage n'avait pas d'incidence particulière sur le niveau des prix de détail des biens concernés (en les baissant par rapport aux autres produits), mais se retrouvait en réalité très majoritairement dans les marges, avec en outre un effet de majoration des coûts au début de chaîne de valeur afin de maximiser les restitutions de TVA en aval. Enfin, ce n'est qu'avec la LODEOM de 2011 que la ligne n°27 sur les formulaires Cerfa a été créée afin de bien l'individualiser par rapport à la TVA récupérée selon des modalités classiques pour les entreprises assujetties.

Par ailleurs le dispositif rentre en contradiction avec l'octroi de mer dans la mesure où il n'y a pas de mise en cohérence des listes de produits exonérés d'octroi (dites A,B et C) et les produits éligibles à la TVA NPR qui peuvent être importés, notamment s'agissant de fournitures dans le bâtiment ou sur des produits voisins (notamment électroniques), ce qui contribue à biaiser la formation des prix et à entretenir une confusion au détriment du consommateur. Dans ce cadre la suppression de la TVA NPR non compensée, soit une économie de 100 millions d'euros devrait être l'hypothèse de bon sens retenue par les pouvoirs publics dans le cadre de la prochaine loi.

La question qui n'est pas posée : doit-on supprimer l'octroi de mer ?

L'octroi de mer constitue une ressource substantielle pour les conseils régionaux et les communes « domiennes » qui s'élevait en 2011 à près de 1,03 milliard d'euros pour les quatre DOM. Il s'agit d'une taxe prélevée par les services douaniers sur les produits importés censée « protéger l'économie domienne » dont l'ancêtre peut être trouvé dans les droits de poids introduits aux Antilles dans les années 1670 [9].

Les études sur l'octroi de mer sont contradictoires. Pour l'étude d'impact de septembre 2012 accompagnant le projet de loi relatif à la régulation économique outre-mer, il apparaît que si les taux sont très variables en fonction des produits et des DOM, ceux-ci variant entre 0 et 25%, ils intègrent dans leur assiette dite CAF (achat augmenté des coûts de fret) les charges de transport ce qui rend leur comparabilité avec la TVA, difficile.

Les études classiques [10] menées sur l'octroi de mer mettent en avant un phénomène de « rente » pour les entreprises sectorielles concernées, le caractère largement arbitraire des listes de produits exonérés et surtout le manque d'effectivité quant à la « protection » de la production proprement « domienne » en contribuant en réalité au renchérissement des prix et à la vie chère. Les études proposent généralement un aménagement de ce dispositif. En effet, il existe des règles de déductibilité différentes suivant que les produits sont importés et vendus sans transformation ou subissent une transformation sur place (incorporés comme facteurs de production dans la production locale).

Une étude micro-économique et macro-économique particulièrement fine a été réalisée au profit du ministère des Affaires européennes et de la DGOM (délégation générale à l'outre-mer) par le cabinet Louis Lengrand & Associés en 2012 [11], dans le cadre de la préparation de la négociation européenne du financement des régions RUP (ultra-périphériques), alors que le régime d'autorisation de l'octroi devrait prendre fin au 1er juillet 2014 et qu'il s'agira de le reconduire pour 7 ans, sur la période 2014-2020. Malheureusement, ce document n'a pas été rendu public [12] (ce qui, incidemment, pose un problème de transparence et d'open data). Il semble cependant combattre beaucoup d'idées reçues sur l'octroi de mer, sans que l'on puisse vérifier les éléments documentés fournis à l'appui de ces constatations :

- Elle montre que l'octroi de mer permet de soutenir les entreprises locales en contribuant « entre 42 et 52% à la valeur ajoutée en fonction des filières de produits. » ;

- Par ailleurs, le différentiel de taxation dû à l'octroi de mer favorise l'accroissement de la VA des entreprises entre 50 et 66% ;

- Enfin, il n'y a pas constatation de phénomène de rente, tandis que l'octroi de mer ne « surcompense » pas le prix de revient des produits locaux qui continuent à se voir handicapés par rapport aux produits importés. L'octroi de mer ne porterait pas atteinte in concreto à la concurrence.

Il est cependant curieux qu'aucune réflexion sérieuse ne soit initiée quant au basculement du dispositif sur la TVA quitte à modifier pour cela les taux dérogatoires en vigueur avec pour ambition de travailler à recettes constantes. Certes, l'octroi de mer par sa structure se répercute davantage sur les marges que sur les prix, ce qui « désinciterait » moins le consommateur. Mais avec la suppression des frottements liés à la TVA NPR qui produit jusqu'à présent des effets de marge, il serait sans doute profitable d'examiner la « faisabilité » d'une stratégie de simplification des dispositifs fiscaux « domiens » ce qui accroîtrait d'ailleurs l'efficacité de leur contrôle par les pouvoirs publics.

Dernière minute : le projet de loi sur la compétitivité de l'outre-mer déprogramméA en croire la Fédom (fédération des entreprises d'outre-mer), la loi sur la compétitivité aurait été supprimée et remplacée par l'étude de deux textes :

![]() la loi sur l'octroi de mer qui devrait intervenir avant l'été à la suite de la négociation de la prorogation du dispositif avec nos partenaires européens. Elle devrait comporter des dispositifs de simplification pour les entreprises "domiennes".

la loi sur l'octroi de mer qui devrait intervenir avant l'été à la suite de la négociation de la prorogation du dispositif avec nos partenaires européens. Elle devrait comporter des dispositifs de simplification pour les entreprises "domiennes".

![]() la loi de finances pour 2015 qui devrait contenir l'ensemble des révisions concernant les dispositifs fiscaux.

la loi de finances pour 2015 qui devrait contenir l'ensemble des révisions concernant les dispositifs fiscaux.

Conclusion : « Big Bang ou Big Crunch ? » :

Il ne suffit pas de proposer de réagencer de grandes masses budgétaires s'agissant de l'outre-mer pour parvenir à dégager des économies effectives. Si l'on passe en revue les éléments fournis par le ministre de l'Outre-mer à ce stade, ceux-ci sont en réalité particulièrement minces :

- Effort sur les exonérations patronales, sans doute pas plus de 200 millions d'euros par rapport aux 1,2 milliard concernés ;

- Effort sur le 1,1 milliard de niches fiscales recensées, sans doute au mieux 120 millions d'euros pourraient être tirés d'une « remise à plat des niches » ;

- Seule la suppression de la TVA NPR pour 100 millions d'euros est actée, sachant que c'est l'ensemble des trois dispositifs (avec la réfaction des niches et une part du produit du coup de rabot sur les exonérations de charges patronales pour 100 millions d'euros) qui pourraient dans le meilleur des cas parvenir à gager le CICE domien de 320 millions d'euros (puisque la TVA n'y suffira pas en raison de ses taux dérogatoires maintenus dans les DOM) ;

- Enfin, le grand absent de la réforme pour raison de négociation européenne est l'octroi de mer. Un basculement pur et simple vers la TVA devrait véritablement être envisagé, mais ce débat est hors champ de la future loi à venir.

En somme des pistes d'économies bien modestes d'un maximum de 420 millions d'euros dont 320 millions de gage pour le CICE « domien ». Soit une économie résiduelle de 100 millions d'euros. C'est peu, lorsque l'enveloppe théorique est en réalité de près de 2,7 milliards d'euros et qu'à lui seul le vrai volume des niches « DOM » est de 3,9 milliards.

[1] Consulter, rapport IGF n°2013-M-016-02 de juin 2013 et ses annexes (en particulier l'annexe n°6).

[2] Mayotte bien que DOM n'est pas concernée par les chiffrages présentés.

[3] Voir l'avis du CESER.

[4] Voir rapport d'information Mrs Hanotin et Vlody relatif à l'octroi de mer, 29 janvier 2013.

[5] Tableau tiré du rapport du Sénat tome III annexe n°19 du PLF 2014 rédigé par les sénateurs Georges Patient et Eric Doligé, p.9.

[6] Rapport n°1024 relatif à la défiscalisation des investissements outre-mer, mai 2013, p.25 notamment.

[7] Ibid, p.36.

[8] Voir notre note du 7 avril 2009, La TVA non perçue récupérable dans les DOM ainsi que le rapport de l'IGF de 2007 sur la question.

[9] Rapport Hanotin, Vlody, relatif à l'octroi de mer, Assemblée nationale, janvier 2013, p.17.

[10] Se reporter à l'étude pour la Martinique de M. Richard Crestor, Le prix de revient du produit importé en Martinique, mars 2009.

[11] Le rapport malheureusement n'a pas été rendu public, il s'intitule, Evaluation de l'impact de l'octroi de mer dans les DOM, rapport final, décembre 2012.

[12] Bien qu'il fasse partie du catalogue de l'observatoire de l'outre-mer.