Collectivités locales : pour un pacte de bonne gestion

À quelques jours d’écart, la Commission des finances du Sénat à travers la publication d’un rapport spécial et la Cour des comptes, par l’intermédiaire d’un référé passé largement inaperçu, font le point sur ce que devrait être une véritable association des collectivités territoriales à la maîtrise de la dépense publique. Il importe d’en définir les contours, sachant par ailleurs que l’ajustement de la fiscalité locale se poursuit à la hausse, notamment à la faveur de l’entrée en vigueur dès 2015 de deux dispositifs de majoration des impôts directs locaux dans les zones tendues (art.31 de la LFR (2) 2014), s’agissant de la TFNB (taxe foncière sur les propriétés non bâties) et de la TH (taxe d’habitation) sur les résidences secondaires.

S’agissant de la transparence et de la rapidité de l’attribution des concours financiers de l’État aux collectivités territoriales :

Le référé de la Cour[1] en date du 11 juin 2015, permet de bien mettre en lumière les dysfonctionnements dont font aujourd’hui l’objet les processus de versement des dotations des collectivités territoriales par les services de l’État. Si l’effort de 12,5 milliards d’euros pour la période 2014-2017 est désormais bien connu (-1,5 milliard en valeur dès 2014, puis 3,67 milliards d’euros/an), personne ne s’était encore interrogé sur la qualité des modes de versement de ces PSR (prélèvements sur recettes) qui ont atteint en 2014 près de 54,43 milliards d’euros. Or il apparaît que :

- les règles d’exécution budgétaire de ces prélèvements ne sont pas assez précises. En effet, en comptabilité budgétaire ces prélèvements sont considérés comme des recettes et par conséquent sont votés avec les ressources. Pour autant ces crédits ne sont pas évaluatifs comme des recettes normales. D’ailleurs en comptabilité générale ils sont considérés comme des charges d’intervention (dans le compte de résultat) ;

- Ces prélèvements sont en outre inclus dans la norme de dépense « zéro valeur » et sont donc assimilées à des dépenses classiques, dont l’État choisit de piloter l’évolution.

En conséquence le décret du 7 novembre 2012 dit « GBCP » (relatif à la gestion budgétaire et comptable publique) devient inadapté en ce qu’il ne prévoit pas de procédure précise pour le traitement comptable des ces transferts :

- Soit il s’agit de recettes (comme le traitement en comptabilité générale le propose) et dans ce cas les ordonnateurs devraient les liquider et les comptables publics les payer ;

- Soit il s’agit de dépenses (comme le traitement en comptabilité générale le suppose) et dans ce cas les ordonnateurs devraient les engager, les liquider et les ordonnancer (selon le processus classique de consommation des crédits en trois temps).

La Cour ne mâche pas ses mots : « les règles d’exécution des PSR appellent une clarification, et les dispositifs de maîtrise de risques qu’elles requièrent restent à définir. » Il n’y a pas aujourd’hui en effet d’encadrement véritable de ces prélèvements dans le système d’information financière de l’État ce qui ne permet pas au Parlement de s’assurer du respect de leur versement effectif conforme à leur caractère limitatif[2]). En conséquence précise la Cour : « Les écarts en exécution par rapport aux lois de finances ne sont actuellement ni justifiés, ni commentés. » Des décalages en exécution existent pourtant, surtout du fait du retraitement de la comptabilité générale (d’engagement) pour passer à la présentation en comptabilité budgétaire (de caisse). La traçabilité de ces ressources fléchées de l’État vers les collectivités territoriales n’est donc pas pleinement effective.

À cette difficulté de présentation se conjugue une difficulté de gestion dans la mesure où :

- Si la DGCL calcule de façon centralisée via son application COLBERT le montant des dotations de chaque collectivité territoriale ; et que cette application est bien interconnectée avec l’application centrale de comptabilité de l’État (CHORUS), COLBERT ne peut pas transmettre par lui-même aux collectivités territoriales, les montants de dotations via les arrêtés préfectoraux aux services des finances publiques compétents sous forme dématérialisée ;

- Il en résulte la production d’environ 1,5 million d’actes sous forme papier (notification et mise en paiement). Comme les préfectures ne disposent pas de logiciels autonomes de calculs, ni des algorithmes nécessaires, le contrôle interne des montants de dotations est en pratique impossible ; par ailleurs, les préfectures (23 interrogées par la mission) affirment ne pas se servir des fonctionnalités d’édition de l’application COLBERT et ressaisissent à la main les données afin de notifier les dotations (ce qui représente au moins 500 ETP inutiles en préfecture chargés de la gestion « manuelle » des dotations) ;

- En conséquence les délais de production des arrêtés préfectoraux de notification et de liquidation, sont beaucoup trop longs, et ne sont pas en cohérence avec la date limite de vote des budgets locaux ; les modifications annuelles appliquées en loi de finances nécessitant des adaptations en termes de calculs, de paramétrage et donc occasionne des retraitements supplémentaires ;

- Enfin les exécutifs locaux, comme les citoyens administrés et contribuables ne disposent pas des algorithmes et des données permettant le recalcul autonome des dotations de leurs propres collectivités.

En clair, il manque aujourd’hui côté État une gestion centralisée et massifiée des dotations attribuables de façon simultanée (liquidation et ordonnancement des prélèvements) aux collectivités bénéficiaires en automatisant la production des arrêtés d’attribution sous forme dématérialisée. Dans ce cadre la Cour propose que l’ordonnateur soit par délégation du ministre de l’Intérieur le directeur général des collectivités locales, et que l’assignataire en paiement de ces ordonnances soit le CBCM du ministère de l’intérieur (contrôleur budgétaire et comptable ministériel), qui pourrait s’assurer de leur bonne liquidation (il est par ailleurs chargé de l’audit interne). L’enjeu, serait d’obtenir enfin un dispositif agile permettant de réduire les délais pour les collectivités territoriales et ainsi d’ajuster leur stratégie budgétaire bien en amont de leur propre débat budgétaire. Ce pilotage serait connexe et complémentaire à celui du FCTVA (fonds de compensation de la TVA), dont au sait aujourd’hui qu’il ne dispose d’aucun système d’information national cohérent d’encadrement. Les règles applicables aux dires mêmes de la Cour étant « essentiellement jurisprudentielles (…) [et] variables entre département, voire entre arrondissements d’un même département », avec des délais de traitement extrêmement longs (80 jours en moyenne contre 1 mois maximum en matière de crédit TVA avec le secteur privé). Là encore des marges importantes de progressions devraient permettre de mieux piloter ces remboursements, ne serait-ce que pour soutenir l’investissement public local.

Pour une transformation de l'ODEDEL en Pacte de stabilité interne :

Si l’État est lent et peu réactif s’agissant des attributions de dotations aux collectivités locales, celles-ci désormais s’interrogent sur les modèles étrangers de co-gouvernance des finances publiques. À cet égard, la récente mission d’information du Sénat des rapporteurs spéciaux Charles Guené et Claude Raynal, se sont penchés sur les modèles autrichien et italien[3]. Les constats des rapporteurs apportent de l’eau au moulin pour une activation beaucoup plus poussée de l’ODEDEL et une révision des mécanismes de dotations aux collectivités territoriales. Les rapporteurs relèvent en particulier que :

- Dans la mesure où la France dispose déjà pour ses collectivités territoriales d’une règle d’or, les règles étrangères en termes de solde (frein à l’endettement), ne sont pas forcément intéressantes à transposer au niveau local (notamment les mécanismes de « comptes de contrôle » autrichien ;

- Cependant que le suivi et le pilotage de la dépense et de son niveau est lui essentiel. Ils retiennent en particulier :

- Le principe du Pacte de stabilité interne italien. Celui-ci permet de mettre en exergue un mécanisme d’incitations et de sanctions. Les sanctions pouvant prendre au cours de l’histoire budgétaire italienne récente des formes diverses (du plus fort au plus faible à) :

- Diminution automatique des concours de l’État d’un montant égal à l’écart constaté ;

- Gel ou limitation des embauches de personnels (y compris contractuels) ;

- De réduction des achats de biens et services ;

- D’une réduction de 30% des indemnités des élus locaux ;

- De l’interdiction de l’endettement y compris pour investissement.

- Le principe du Pacte de stabilité interne italien. Celui-ci permet de mettre en exergue un mécanisme d’incitations et de sanctions. Les sanctions pouvant prendre au cours de l’histoire budgétaire italienne récente des formes diverses (du plus fort au plus faible à) :

Les rapporteurs constatent que le respect du pacte qui a été individualisé au niveau des collectivités en progressant strate par strate vers les collectivités les plus faibles, a conduit à un phénomène de « sous-consommation » des crédits permettant de toujours respecter globalement les objectifs assignés : « effet d’overshooting », qui est aujourd’hui d’environ 1 milliard/an en moyenne.

- Il faut pour cela disposer d’un PSI (pacte de stabilité interne), analogue à l’ODEDEL cohérent (ce que l’italien n’était pas complètement puisque les dépenses d’investissements étaient mesurées en comptabilité de caisse alors que les dépenses de fonctionnement l’étaient en comptabilité d’engagement, d’où un retard permanent de paiement des fournisseurs et le gonflement d’une dette locale implicite). Pour cela, l’ODEDEL doit être exprimé par strate (ce sera le cas en 2016), homogène du point de vue comptable (il l’est déjà puisqu’il est exprimé en comptabilité générale donc en comptabilité d’engagement). Mais également, en comptabilité nationale avec clé de passage bien identifiée afin de rentrer en cohérence avec nos objectifs européens (ce qui n’est pas le cas) ;

- Par ailleurs, la déclinaison territoriale puis individuelle du PSI (valable pour ODEDEL révisé et décliné au niveau de chaque collectivité) s’est appuyé sur un énorme travail du ministère des Finances italien pour définir des normes de contrôle de gestion adaptées collectivité par collectivité sous la forme de « fabbisogni standard » soit des « besoins de financement standard », afin de sortir d’une vision historique des coûts pour évaluer précisément « le coût d’un service public local dans chaque collectivité », dispositif décliné sous forme de 12 services publics fondamentaux (Éducation, gestion de l’eau, etc.) et 13 facteurs de coûts (prix des intrants, démographie, etc.) alimentés par 122 critères. Avec un objectif de transparence publique puisque l’ensemble des données a été publiée sur le site internet www.opencivitas.it. Les rapporteurs ont ainsi relevé que « ce type d’outil présente de nombreux avantages : il permet de dépasser la logique des indices synthétiques français, qui ne suffisent pas à apprécier assez financement les contraintes de chaque territoire et dont la définition est souvent insoluble. »

Conclusion :

Crier comme le font aujourd’hui les maires à cause de la violence des baisses de dotations, tandis que la fiscalité augmente inexorablement en retour[4] (la dernière note de conjoncture de la banque postale de mai 2015), alors que le gouvernement décrète lui, la pause fiscale, représente une véritable contradiction dans les termes qui ne peut qu’exacerber la frustration du contribuable local et national (c’est généralement le même et il pourra bien voir le report de pression fiscale d’un niveau sur l’autre). Pire, l’effet taux gelés est une astuce puérile dans la mesure où les bases à défaut d’être réformées (la pause a été décrétée pour les bases locatives cadastrales des particuliers après 2017), sont en réalité réactualisées tous les ans (+0,9% cette année). La pression fiscale augmente donc alors que les taux facialement sont à « zéro ».

En réalité les vrais enjeux sont ailleurs :

- L’État doit réformer ses processus d’attribution des dotations aux collectivités locales. En dépit de montants plus faibles, une liquidation rapide et transparente pourrait permettre aux collectivités de voter leurs budgets en toute connaissance de cause et aux citoyens d’en suivre le calcul et la répartition. La modernisation des attributions du FCTVA permettrait également de rendre plus efficace le réamorçage de l’investissement public local.

- Enfin, côté collectivités, la mise en place d’un véritable Pacte de stabilité interne, animé par un ODEDEL précisé et raffiné pourrait permettre de déboucher comme dans l’exemple italien sur une logique de « besoins de financement standard » permettant de faire pour chaque collectivité une déclinaison d’engagements sur-mesure. Le Sénat commence à y réfléchir, il faut sortir des postures afin de vraiment mieux piloter la dépense locale.

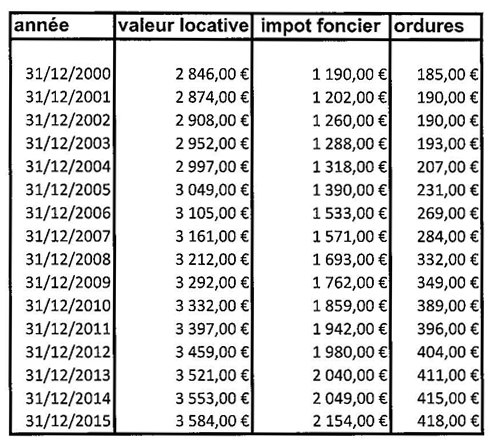

La non maîtrise des dépenses publiques répercutée sur les contribuables : le cas de Baou (83160 La Valette). Évolution des impôts fonciers depuis 2000 pour une villa type :

On constate qu'en 15 ans, la valeur locative d'une villa identique, sans amélioration, est passée de 2.846 à 3.584 euros : soit une augmentation de + 26%. L'impôt foncier est passé de 1.190 à 2.154 euros : soit une augmentation de +81% sur la même période. La taxe des ordures ménagères est passée de 185 à 418 euros, soit +206% alors qu'une partie importante du tri sélectif est désormais effecutée par les habitants. |

[1] Référé, n° S 2015 0422 1 en date du 11 juin 2015.

[2] L’autorisation budgétaire dont les PSR fait l’objet est en effet de caractère limitatif alors même que placés dans la discussion budgétaire au sein du bloc recettes, ils sont noyés dans des crédits évaluatifs.

[3] Pour le modèle italien voir notre propre note du 11 novembre 2014.

[4] Pour l’année 2015 la banque estime une augmentation des taux de 1,6% pour l’ensemble de la fiscalité directe locale dont la productivité conduirait à une hausse globale (à cause de l’effet des bases revalorisées) de près de 3,4%.