Retraites des polypensionnés : les ambivalences de la réforme « LURA »

À partir du 1er juillet 2017, les retraités nés après 1953 et ayant cotisé à plusieurs régimes alignés (poly-pensionnés) percevront une retraite unique versée par la dernière caisse d’affiliation. Cette réforme dite de « Liquidation Unique des Régimes Alignés » (LURA) est promue comme une mesure de simplification et d'équité entre les mono et les polypensionnés, sans incidence réelle sur le montant des pensions. Pourtant elle modifie bien le calcul des retraites des poly-pensionnés et peut amener à une importante diminution des retraites, en particulier pour les plus grands cotisants, avec des cotisations "à fonds perdus". On peut aussi regretter que cette nouvelle étape de simplification n'en profite pas pour baisser les coûts de gestion. Ainsi, la LURA va dans le bon sens mais elle ne parvient pas à rendre notre système de retraites plus équitable et plus efficace. C'est pour cette raison que la Fondation iFRAP recommande de passer à un système par points, seule technique capable de régler ce problème.

La réforme LURA : un progrès théorique qui se heurte aux vieilles difficultés institutionnelles

Dans une démarche de simplification, la loi Touraine de 2014 inclut la « LURA » afin de remédier à la complexité de gestion des retraites de poly-pensionnés dénoncée par le rapport du Conseil d’Orientation des Retraites (COR) de 2011 et le rapport Moreau de 2012. Initialement prévue pour le 1er janvier 2017, l’entrée en vigueur de la LURA est reportée au 1er juillet 2017 en raison d’une mise en place particulièrement technique. La réforme, qui concerne environ 43% des poly-pensionnés[1], vise à égaliser les pensions des mono et poly pensionnés et à refléter la réalité du travail réalisé par les poly-pensionnés.

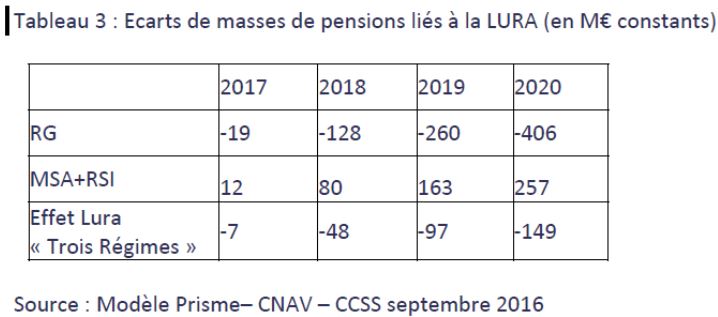

La LURA devrait entrainer une réduction du nombre de pensions liquidées par les régimes alignés (de l’ordre de 8-9% pour la CNAV et de 50-60% pour le MSA/RSI en 2018-2020) et augmenter le montant de celles-ci pour générer un montant d’économies globales pouvant atteindre 149 millions d’euros en 2020 (- 406 pour le régime général et + 257 pour le MSA/RSI).

Cependant, ces économies ne seront pas réalisées en coût de gestion. En effet, chaque régime reste responsable de la reconstitution de la carrière des assurés au moment où ils étaient affilés chez eux. Aucune grande réforme structurelle n’est engagée par la LURA : les organismes responsables conservent des structures et modalités de fonctionnement extrêmement proches et les changements en termes de volumes de pensions liquidées seront compensés par des transferts financiers entre les régimes. Les économies prévues viennent alors d’une baisse du montant globale des retraites versées par les trois régimes. Cette baisse invisible pour le grand public est plus « politiquement indolore » pour les gouvernements que la réduction des frais de fonctionnement des trois organismes gestionnaires.

Source : Modèle PRISME – CNAV – CCSS septembre 2016

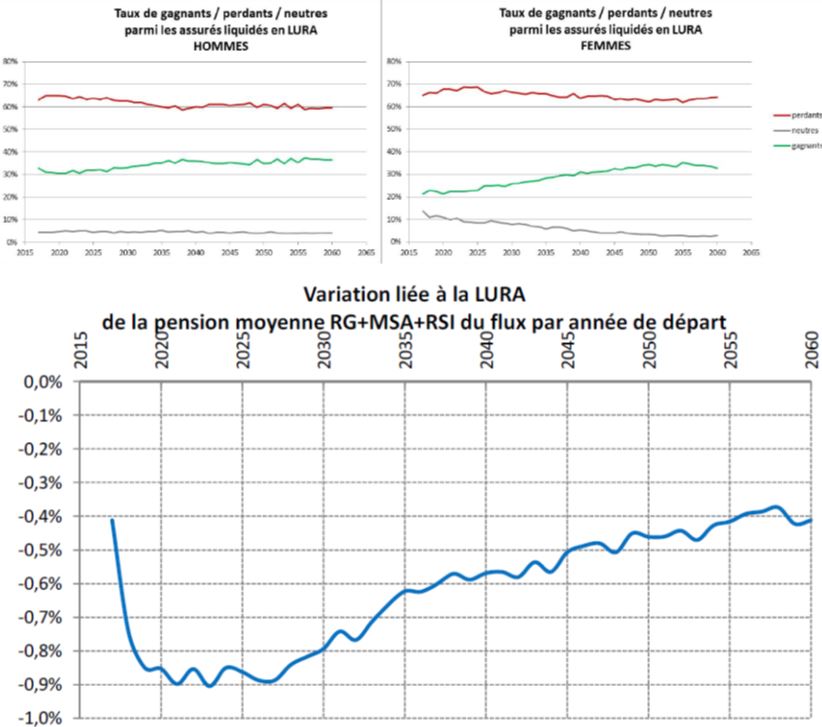

L’étude réalisée par la CNAV pour le COR prévoit que deux tiers des poly-pensionnés concernés seront « perdants » alors qu’un tiers sera « gagnant » de 2017 à 2030. Ce rapport est supposé s’améliorer à moyen/long terme mais l’impact de la réforme reste globalement négatif. Les pensions post-LURA seront inférieures aux pensions pré-LURA de 0,9% lors des premières années de mise en place et de 0,5 à 0,4% à l’horizon 2050.

Un nouveau mode de calcul qui pose problème : les laissés pour compte de la LURA

Le nouveau mode de calcul des retraites n’impacte pas de la même manière tous les poly-pensionnés. Une étude détaillée de celui-ci permet d’identifier les gagnants et les perdants de la réforme.

Avant la réforme « LURA », les personnes ayant cotisé à plusieurs régimes alignés percevaient plusieurs pensions retraites versées séparément par les différentes caisses d’affiliation. Le salaire moyen (SAM), servant de base au calcul des retraites, était calculé par proratisation des 25 meilleures années d’activité en répartissant le nombre de meilleures années dans les différents régimes d’affiliation (selon le nombre de trimestres acquis dans les régimes respectifs et le nombre total de trimestres acquis) (Ex1).

Après la réforme, le retraité perçoit une pension unique versée par la dernière caisse d’affiliation (sauf exceptions[2]) calculée sur un SAM global sans distinction entre les types d’activités (Ex 1). La réforme ne touche pas au plafonnement du SAM au Plafond Annuel de la Sécurité Sociale (PASS) ni au montant de celui-ci : en cas d’activité simultanée les revenus sont additionnés mais ne sont pas pris en compte au-delà du PASS (39.228 euros en 2017).

Exemple 1 : le calcul du SAM pré et post LURA Un individu a acquis 100 trimestres en tant que salarié avec un revenu de 36.000 euros par an et 66 trimestres en tant qu’indépendant avec un revenu de 24.000 euros par an. Pré-LURA Nb d’années à prendre en compte au régime général : 25*100/166 = 15 Donc le SAM du régime général est calculé sur les 15 meilleures années

Nb d’années à prendre en compte au RSI : 25*66/166 = 10 Donc le SAM du rsi est calculé sur les 10 meilleures années

Au régime général : 36.000*1/2[3]*100/166 = 10.843 Au RSI : 24.000*1/2*66/166 = 4.771 Donc : P = 10.843 + 4.771 = 15.614 Post-LURA 25 ans sont équivalents à 100 trimestres SAM = 36.000 P = 36.000*1/2*166/166 = 18.000 |

Avant l’application de la réforme, une personne peut cotiser jusqu’à 4 trimestres par an dans chacun des régimes auxquels elle est affiliée. Ainsi, un travailleur pouvait cumuler jusqu’à 4 trimestres au régime général et 4 au RSI. En fusionnant les pensions retraites, le « LURA » plafonne le nombre de trimestres pris en compte à 4 par an au total (Ex 2). Tout trimestre acquis au-delà de cette limite n’est pas comptabilisé : celui qui cotisait pour 4 trimestres au RSI et 4 au régime général perd 4 trimestres (Ex 6). L’impact de ce plafonnement est nul pour ceux qui ont été affiliés successivement aux différents régimes mais peut être très négatif pour ceux qui y sont affiliés simultanément.

Exemple 2 : le plafonnement annuel des trimestres Un individu a acquis 100 trimestres en tant que salarié avec un revenu de 20.000 euros par an et 66 trimestres, dont 20 trimestres d’affiliation simultanée, en tant qu’indépendant avec un revenu de 19.000 euros par an. Pré-LURA SAM régime général = 20.000 (calculé sur 15 ans) SAM rsi = 19.000 (calculé sur 10 ans) Au régime général : 20.000*1/2*100/166 = 6.025 Au RSI : 19.000*1/2*66/166 = 3.777

Alors : P = 6.025 + 3.777 = 9.802 Post-LURA Pendant les 20 trimestres de travail simultané, soit 5 ans : S = 20.000 + 19.000 = 39.000 Pour les 80 autres meilleurs trimestres, soit 20 ans : S = 20.000 SAM = (5*39.000 + 20*20.000)/25 = 23.800

100 + 66 – 20 = 144 trimestres sont comptabilisés Alors : P = 23.800*1/2*144/166 = 10.322 |

Les conséquences, avantageuses ou non, du nouveau mode de calcul sont récapitulées dans le tableau suivant :

Avantage | Neutre | Désavantage |

|---|---|---|

Poly-pensionnés dont la somme des revenus permet d’atteindre 4 trimestres[4] (Ex 5) Poly-pensionnés aux revenus très inégaux entre les régimes[5] (Ex 1) | Poly-pensionnés qui cotisent simultanément à deux régimes sans jamais dépasser le PASS | Poly-pensionnés qui cotisent simultanément à deux régimes en dépassant le PASS (Ex 4 et 6) |

S'il existe bien des gagnants et des perdants, les pertes peuvent théoriquement atteindre jusqu’à 50% de la retraite de base (Ex 6). En augmentant la part des cotisations « à fonds perdu[6] » pour les affiliés simultanés au revenu cumulé dépassant 1 PASS, la réforme crée un impôt indirect et caché sur les revenus du travail. En effet, contrairement aux mono-affiliés, les poly-affiliés continuent à payer des cotisations à taux normal sur des revenus qui ne génèrent plus aucun droit. Ce procédé, qui choque par son manque de transparence, transforme les cotisations retraites de certains poly-pensionnés en impôt de financement du système de protection sociale et leur fait démesurément porter le coût celui-ci.

Exemple 4 : perte importante de pension retraite Un individu cotise au régime général pendant 41,5 ans (166 trimestres) avec un salaire moyen de 36.000 euros par an. Il cotise simultanément au RSI pendant 15 ans (60 trimestres) pour un revenu moyen de 14.000 euros par an. Pré-LURA Pension CNAV : 36.000*1/2*166/166 = 18.000 Pension RSI : 14.000*1/2*60/166 = 2.530 P = 2.530 + 18.000 = 20.530 Post-LURA Pendant les 15 années de travail simultané : R = 36.000 + 14.000 = 50.000 Pendant les 10 autres meilleures années : R = 36.000 Mais les salaires pris en compte sont plafonnés au niveau du PASS, donc : SAM = (15*39.228[7] + 10*36.000)/25 = 37.936 P = 37.936*1/2*166/166 = 18.968 Bilan : l’individu perd 1.562 euros de retraite par an.

Avec la hausse du plafond de revenu à 2 PASS 2 PASS = 78.456 SAM = (15*50.000 + 10*36.000)/25 = 44.400 P = 44.400*1/2*166/166 = 22.200 Bilan : la retraite est de 1.670 euros supérieure. |

Conclusion : l’amélioration de la LURA bloquée par les limites du système de retraite

Sous sa forme actuelle, la LURA constitue un progrès notable en matière de simplification mais ne permet pas de rétablir l’équité entre mono et poly pensionnés. Pour que toutes les cotisations versées par les poly-pensionnés apportent des droits, le système doit prendre en compte les cotisations versées au-delà du PASS. L’effacement théorique du désavantage exigerait ainsi une prise en compte des revenus dans la limite de 2 PASS (Ex 4 et 6), ce qui ne changerait rien aux avantages de la réforme pour les autres cotisants mais diminuerait fortement les économies attendues de la réforme. Malheureusement, une telle augmentation du plafond introduit une autre forme d’inégalité : les poly-pensionnés pourront cotiser jusqu’à deux fois plus (2 PASS) que les mono-pensionnés (1 PASS) (Ex 6). Il n’existe pas de solution miracle : le problème de l’équité mono/poly pensionnés est insoluble dans le système actuel mais ne se poserait pas dans un système de retraite par points. Un tel système donnerait aussi une connaissance accrue des trajectoires professionnelles absolument nécessaire à la liquidation des retraites. Il contribuerait alors fortement à une baisse du coût de gestion des retraites et suivrait ainsi un principe de bon sens : les économies doivent être réalisées sur le fonctionnement des organismes de retraite plutôt que sur le montant des pensions des retraités. Néanmoins, en l'attente d'une réforme globale des régimes de retraite, la création d'un droit de recours réservé aux retraités qui voient leurs pensions diminuer significativement permettrait de limiter l'impact négatif de la réforme sur les retraites des poly-pensionnés.

Exemple 5 : cas des trimestres « à cheval » sur les régimes Pendant 41,5 ans (166 trimestres), un individu travaille 2,5 trimestres par an comme indépendant avec un revenu de 10.000 euros et 1,5 trimestre comme salarié avec un salaire de 8.000 euros. Pré-LURA Les demi-trimestres ne sont pas pris en compte par les régimes. Ainsi, l’individu cotise chaque année : 2 trimestres au RSI et 1 trimestre au régime général, soit 3 trimestres au total. Seul 124,5 trimestres sont comptabilisés. Pension RSI : 10.000*83/166 = 5.000 Pension CNAV : 8.000*41,5/166 = 2.000 P = 5.000 + 2.000 = 7.000 Post-LURA Les trimestres sont pris en compte comme s’ils venaient d’un régime unique, les demi-trimestres se complètent alors : 2,5 + 1,5 = 4 SAM = 18.000 P = 18.000*1/2*166/166 = 9.000 Bilan : l’individu gagne 2.000 euros de retraite par an. |

Exemple 6 : perte maximale théorique Un individu cotise 166 trimestres au régime général avec un salaire de 39.228 euros et simultanément 166 trimestres au RSI avec 39.228 euros de revenu. Pré-LURA Pension CNAV : 39.228*1/2*166/166 = 19.614 Pension RSI : 39.228*1/2*166/166 = 19.614 P = 39.228 Post-LURA Le revenu moyen est de : 39.338 + 39.228 = 78.456 Mais avec le plafonnement à 1 PASS : SAM = 39.228 P = 39.228*1/2*166/166 = 19.614 Bilan : l’individu perd 19.614 euros de retraite soit 50% de sa retraite précédente. Avec la hausse du plafond de revenu à 2 PASS 2 PASS = 78.456 SAM = 78.456 P = 78.456*1/2*166/166 = 39.228 Bilan : la retraite est identique. |

[1] Part des poly-pensionnés relevant des régimes alignés soit le régime général (CNAV), la mutualité sociale agricole (MSA) et le régime social des indépendants (RSI). Ces régimes sont dits "alignés" car ils appliquent quasiment les mêmes règles au calcul des retraites.

[2] Les exceptions sont : le MSA pour les activités agricoles non-salariées, le RSI pour ceux qui entretenaient une activité indépendante avant 1973, le régime général pour ceux qui finissent leur carrière en étant affilié à plusieurs régimes simultanément.

[3] Ici, le taux pris en compte est le taux plein à 166 trimestres valable pour les personnes nées entre 1955 et 1957. Celui-ci peut monter jusqu’à 172 trimestres (pour les personnes nées après 1973).

[4] Les trimestres cotisés « à cheval » sur deux régimes sont pris en compte alors que seuls les trimestres complets cotisés à un régime étaient précédemment comptabilisés.

[5] Le mode de calcul du SAM permet de privilégier les meilleures années sans prendre en compte le régime d’affiliation et favorise donc les personnes dont la moyenne des salaires est meilleure sur l’ensemble de leur carrière plutôt que sur des parties séparées.

[6] Cotisations qui n’entrainent pas de droits supplémentaires.

[7] PASS 2017