Quelles conséquences de la baisse des dotations de l’État ?

La baisse des dotations représente un effort de 3,67 milliards d’euros par an en moyenne dans le cadre de l’affichage du programme de 50 milliards d’économies. Cette baisse a été voulue par les pouvoirs publics afin de faire participer le bloc local à l’effort de redressement des comptes publics. Il est apparu en effet que les transferts de l’État aux collectivités et particulièrement les prélèvements sur recettes (PSR) normés, étaient les seules contributions que l’État pouvait faire varier significativement afin de limiter ses propres dépenses tout en incitant les collectivités territoriales à faire de même, sans porter préjudice au principe de libre administration des collectivités territoriales, ni au principe d’autonomie financière qui en découle.

Les collectivités territoriales de leur côté ont répliqué qu’elles n’avaient pas attendu les mesures disciplinaires de l’État pour respecter le principe de l’équilibre budgétaire, puisque la loi leur fait obligation de présenter un budget en équilibre, ce qui implique une section de fonctionnement excédentaire de façon à pouvoir disposer d’une capacité de financement suffisante de leur section d’investissement. Elles appliqueraient donc déjà une règle d’or financière.

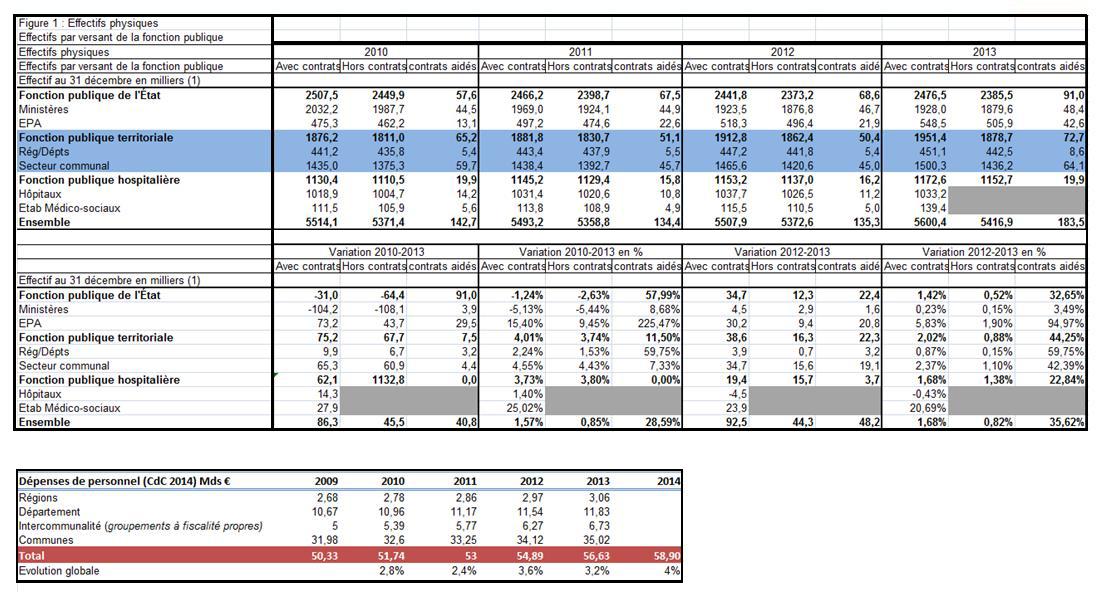

En réalité, il est apparu que des dérives, notamment s’agissant de la gestion des emplois publics hors vague de décentralisation, a débouché pour les collectivités, sur une explosion de l’emploi local. La Cour des comptes relevait ainsi en 2013, que hors emplois aidés, les effectifs physiques de la fonction publique locale ont augmenté de 19%, dont près de la moitié hors transferts de compétences (soit 9% environ). La dérive est donc considérable[1].

La reprise en main par le gouvernement l’est tout autant, puisque l’on assiste par rapport à la LFI 2013 à :

- Une baisse des dotations de 1,5 milliard d’euros pour 2014 (dans le cadre du Pacte de confiance et de responsabilité) ;

- Une baisse de 3,67 milliards d’euros en 2015 relative à la tranche des 11 milliards d’efforts effectués « en valeur » sur les dotations normées de l’État pendant la période 2015-2017 dans le cadre du Pstab 2014-2017 ;

- Des mesures correctrices additionnelles représentant 168 millions d’euros et une augmentation en sens contraire de la mission RCT (relation avec les collectivités territoriales) de 24 millions d’euros.

En réalité les ajustements ne sont pas aussi violents qu’il y paraît sur le plan global : en effet par rapport à 2013 (avec un total de transferts financiers de l’État aux collectivités locales de 101 milliards d’euros), les dotations ne diminuent que de 195 millions d’euros en 2015 à périmètre constant et 24 millions d’euros à périmètre courant. Comment expliquer ce phénomène ? Il apparaît en réalité que :

- Le FCTVA a été abondé de +308 millions d’euros ;

- La compensation des dégrèvements législatifs l’a été de +807 millions d’euros[2] ;

- Le produit de la fiscalité transférée (31,27 milliards d’euros) est artificiellement gonflée par la rétrocession aux collectivités du produit de gestion des impôts locaux (+3,246 milliards d’euros en 2015, après +3,105 milliards d’euros en 2014).

La rigueur appliquée aux collectivités territoriales dans l’ajustement de leurs dotations doit donc être particulièrement nuancée, bien qu’il soit possible au niveau « micro » de constater des difficultés ponctuelles pour certaines collectivités[3]. L’effort n’en est pas moins bien réel, dans la mesure où le « stock » des baisses cumulées sur la période 2014-2017 devrait atteindre près de 28 milliards d’euros répartis comme suit :

- 11,05 milliards (39,4%) pour le bloc communal ;

- 4,734 milliards (16,9%) pour les communautés (EPCI à fiscalité propre) ;

- 8,79 milliards (31,4%) pour les départements ;

- 3,44 milliards (12,3%) pour les régions.

Si l’aisance du passé n’est plus d’actualité, le pilotage des finances locales dans le respect de leur autonomie de gestion, doit désormais se déployer dans le cadre d’une coproduction des finances publiques avec l’État et la Sécurité sociale. Pour la fondation iFRAP, ce principe devrait s’intégrer à une réforme plus ambitieuse nécessitant une modification de la LOLF afin de faire participer pleinement les collectivités locales à la maîtrise des comptes publics.

Cette configuration historique sans précédent est donc l’occasion pour la Fondation iFRAP de formuler les propositions suivantes :

1. Les propositions de la Fondation iFRAP :

- Une réforme et une simplification de l’architecture de la DGF du bloc communal (le plus dépensier et le moins impacté par la réforme territoriale en cours), permettant un suivi en Open Data (pour les élus et les citoyens) à partir des agrégats retenus pour en définir le montant, les critères d’éligibilité et la répartition ;

- La mise en place d’une Loi de finances locale, indicative, afin d’assurer un pilotage spécifique des comptes des collectivités territoriales ;

- Une architecture rénovée du processus de budgétisation des finances publiques permettant une pleine association des collectivités aux objectifs nationaux définis de concert avec nos partenaires européens :

- Arrêt de la perspective des finances publiques par le Gouvernement, en accord avec le CFL et la Conférence des finances publiques (rassemblant des représentants de l’ensemble des administrations publiques mis en place par la loi NOTRe) ;

- Présentation du projet de loi de finances locales au Parlement, puis vote d’agrégats budgétaires indicatifs et déclinaison territoriale des objectifs financiers avec arbitrage réalisé à la marge lors des conférences territoriales de l’action publique (mis en place par la MAPTAM du 27 janvier 2014), et qui disposeraient de compétences financières limitées et indicatives ;

- Territorialisation de l’ODEDEL afin de pouvoir assigner à chaque territoire (métropoles), département, région, leurs objectifs de maîtrise des comptes publics. Prévoir un mécanisme de compensation avec des « droits à dépenser » sur le modèle italien (en fonction des situations : collectivité vertueuse/ou dépensière).

2. La crise financière des collectivités territoriales, trop de contraintes ou pas assez de réformes ?

La crise financière des collectivités territoriales revêt plusieurs formes :

- Mauvaise maîtrise de l’endettement pour certaines liées à l’usage de prêts structurés ;

- Ajustement puissant des comptes publics locaux (pour certaines communes tout du moins) ;

- Possibilité d’arbitrage fiscal limité (inertie) : avec les différents mécanismes de liens entre les taux d’imposition (variation proportionnelle des taux, variation différentiée[4]) et leur conséquence également sur la variable de l’effort fiscal demandé dans le cadre du calcul de certaines dotations de péréquation (DSU, DSR[5], DNP) qui fait par ailleurs l’objet d’un écrêtement. Enfin les bases fiscales sont sans doute faiblement revalorisées et pour les taxes directes locales des ménages un moratoire a été annoncé à la réforme des valeurs locatives cadastrales par le Gouvernement ;

- Augmentation des dépenses induites nées de l’activité législative au niveau national (par exemple la réforme des rythmes scolaires, etc.).

a/ Trop de contraintes

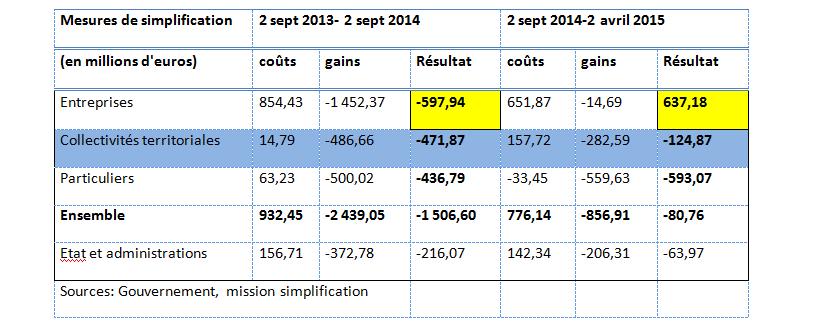

C’est en particulier ce que vise à suivre et à vérifier le Conseil national d’évaluation des normes[6]. Entre 2008 et mai 2014[7] 1.307 documents ont été examinés débouchant sur un coût cumulé brut de 5,88 milliards d’euros, pour 1,7 milliard d’économies et 1,4 milliard de recettes potentielles. Les dépenses assignées croissent près de deux fois plus vite que les gains ou les recettes pour les couvrir sur moyenne période. La « simplification » devrait déboucher sur un moratoire des normes publiques au niveau local ou travailler à « iso-coût ».

Il semble cependant que depuis 2013 on assiste à une décrue progressive des coûts normatifs assignés aux collectivités territoriales (données du secrétariat d’État à la réforme de l’État et à la simplification). Le champ analysé n’est sans doute pas tout à fait le même que celui du CNEN, mais les gains en tout cas semblent redevenir positifs (l’impact sur les ressources fiscales n’étant pas chiffré) :

b/ Pas assez de réformes

Une grande partie des normes assignées aux collectivités locales, sont en provenance de l’Union européenne et résultent des procédures de transposition. Il n’en reste pas moins vrai que le report des coûts peut également avoir une origine gouvernementale. Ainsi par exemple s’agissant de la mise en pratique du principe d’unicité de la fonction publique. Une revalorisation du point d’indice par exemple aura des répercutions immédiates sur le traitement des agents et donc sur les crédits obligatoires à réserver pour les collectivités locales.

Plus largement, la crise financière peut être un point de départ pour initier des réformes ambitieuses basées sur l’universalité désormais acquise du développement de l’intercommunalité. L’observatoire des finances locales dans son millésime 2015 note[8] : « Début 2015, la France compte 2.133 EPCI à fiscalité propre, contre 2.145 début 2014. La couverture du territoire est quasi-totale : seules 70 communes restent isolées », dont 42 communes d’IDF intégrant la métropole au 1er janvier 2016, 15 communes de Mayotte et 4 îles composées d’une seule commune (dérogatoire), soit une non couverture réelle de 9 communes. Ces intercommunalités regroupent près de 36.588 communes (voir OFL p.104).

Le fait intercommunal, nous invite à chercher à simplifier la composition du bloc communal en procédant soit à des fusions progressives par transfert de compétences entre les communes et les intercommunalités, soit en fusionnant les communes entre elles. La remise à plat de la DGF aujourd’hui entreprise, (voir rapport PIRES BAUNE/GERMAIN), invite à s’engager dans cette voie, en développant la part incitative permettant de valoriser l’intégration renforcée par transfert de compétences à l’intercommunalité au sein du bloc communal et la mutualisation des services.

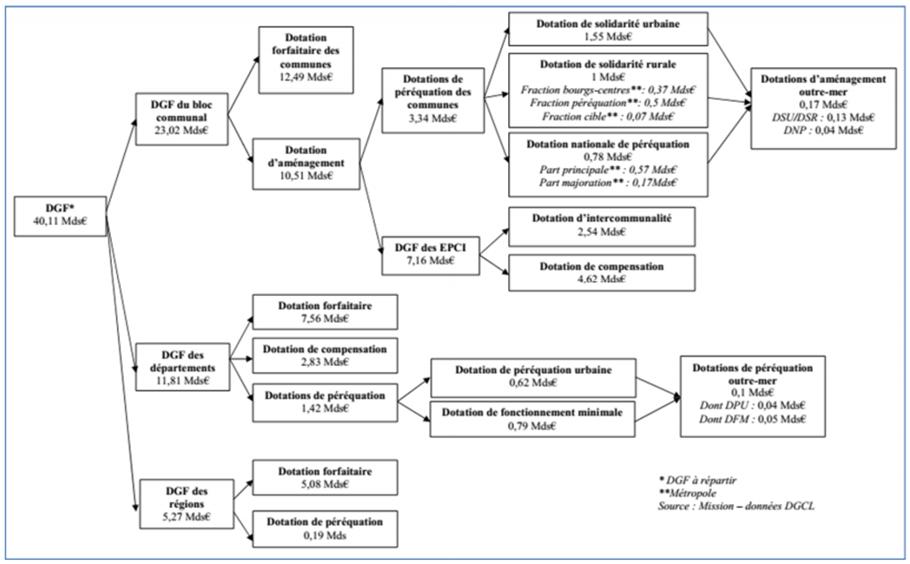

Nous reprenons ici l’architecture actuelle de la DGF dans l’ensemble de ses composantes :

Architecture proposée par la mission :

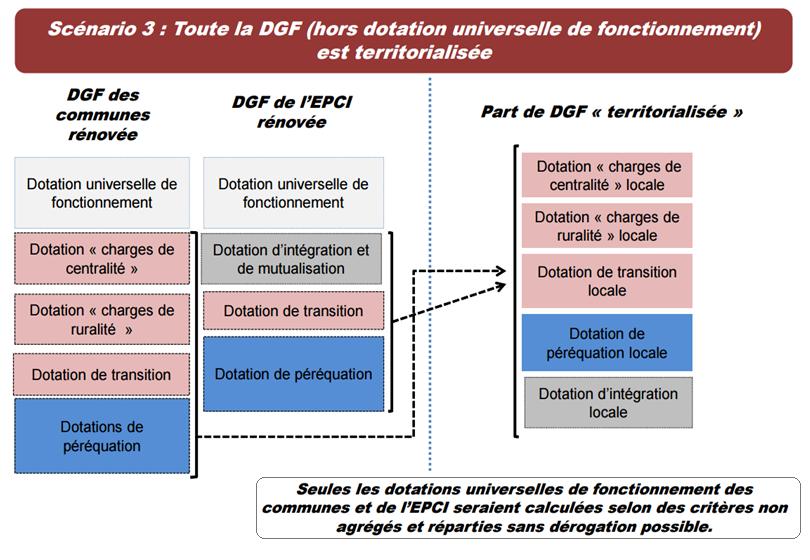

La mission évoque trois scénarii pour la mise en place d’une DGF « locale », qui reprend l’idée de la mission IGA/IGF de « dotation globale de fonctionnement territoriale », en allant du moins intégré au plus intégré. L’intégration prévoyant une part forfaitaire (dotation pour charge de centralité + dotations pour charges de ruralité + dotation de transition[9] et dotation de transition de l’EPCI) au premier palier, ou la territorialisation de la part de péréquation (enveloppe unique calculée sur la base de critères agrégés au niveau du territoire et susceptible d’être répartie de façon dérogatoire à la loi), soit le cumul des deux. La Fondation iFRAP pense qu’il est possible de procéder par intégrations successives avec un calendrier pour cela, en liant ces basculements à l’évolution d’un CIM[10] (coefficient d’intégration et de mutualisation) en complément du coefficient d’intégration fiscale. La progression dans la territorialisation de la DGF permettrait une maximisation de son rendement pour l’EPCI et les communes membres.

Plus largement la Fondation iFRAP souscrit à la proposition de suppression des composantes figées (historiques) de la DGF forfaitaire que sont le complément de garantie et la dotation de compensation « qui ne sont plus corrélées à des réalités territoriales constatées aujourd’hui ». Par ailleurs, elle souscrit également au recentrage et au ciblage de la péréquation verticale impulsée par la DGF. Il apparaît en effet qu’un effet de « saupoudrage » est partout présent dans chacune de ses composantes : 74% des communes >10Khab éligibles à la DSU (dotation de solidarité urbaine), 95% des (34.803) communes éligibles à la DSR (dotation de solidarité rurale) en 2014, 22.562 communes éligibles à la DNP (dotation nationale de péréquation). Ainsi qu’une insuffisante articulation avec la péréquation horizontale, des communes bénéficiaires de la péréquation verticales se retrouvent contributrices en matière de péréquation horizontale. La proposition de la mission qui selon nous va dans le bon sens consiste à proposer des dispositifs de DSU et de DSR rénovés et simplifiés dont les montants sont « répartis en fonction d’un indice synthétique de ressources et de charges, avec coefficient de majoration pour les communes les plus défavorisées. » Les 794 millions d’euros de la DNP étant supprimés et reversés afin de rééquilibrer les montants de la DSU et de la DSR (dont dotation bourg-centre) ainsi qu’une dotation de transition (dégressive, afin de lisser les effets dans le temps de la réforme).

Il nous semble cependant que la réforme ne va pas assez loin, bien que les rapporteurs de la mission relèvent que « les conditions ne sont pas réunies aujourd’hui, eu égard à l’ampleur du changement induit en termes financiers mais aussi de gouvernance locale, pour instaurer une DGF locale intégrale à l’échelle du bloc communal. » c’est bien vers une dotation globale de fonctionnement territoriale intégrale qu’il faut se diriger et l’adjonction du CIM au CIF pourrait permettre d’en tenir compte. Par ailleurs, le CIM pourrait également se décliner sur une base horizontale, afin d’encourager parallèlement à l’intégration renforcée du bloc communal, la fusion de communes. Ce CIM « horizontal » pourrait être intégré comme un élément de majoration de la dotation universelle de fonctionnement.

Plus largement, il semble à la Fondation iFRAP nécessaire d’effectuer plusieurs mises en cohérence :

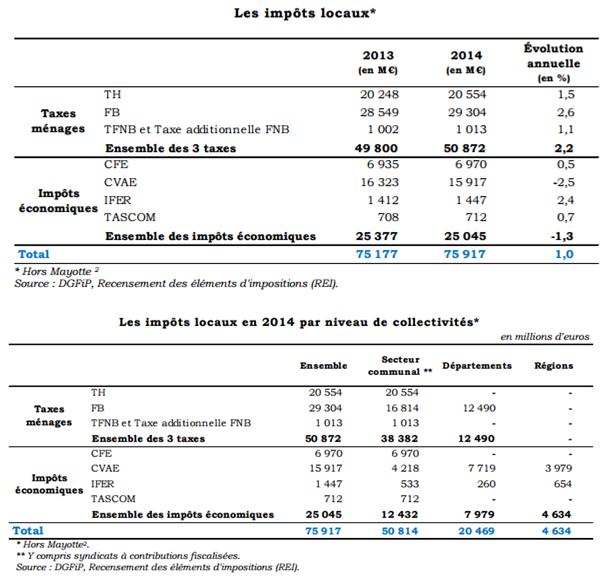

- La clarification des compétences en fonction des niveaux d’administration locale devrait permettre de faire correspondre les recettes qui leur sont liées par nature (impôts économiques en lien avec les compétences économiques, etc.), suivant le principe : l’impôt suit la compétence ;

- Il devrait en découler une modification progressive de la fiscalité locale, avec un renforcement de l’autonomie et de la responsabilité des collectivités (intégrées dans le macro-processus de pilotage des finances publiques), celles-ci devraient se voir attribuer des portions d’impôts nationaux sur lesquelles elles pourraient disposer d’un pouvoir de taux. Inversement, des impôts locaux pourraient être supprimés (TH, CFE, remplacés par une fraction de l’IR et de l’IS). Pour mémoire, la TH c’est 20,5 milliards d’euros en 2014 et la CFE c’est 6,97 milliards d’euros. Pour mémoire : (IR : 69,2 milliards d’euros exécutés en 2014 (soit +29,6% en cas de basculement de la TH sur l’IR) et l’IS : 35,33 milliards d’euros (soit +19,7% en cas de basculement de la CFE sur l’IS).

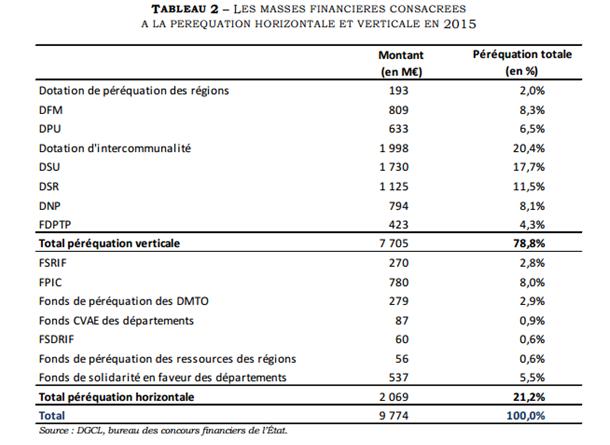

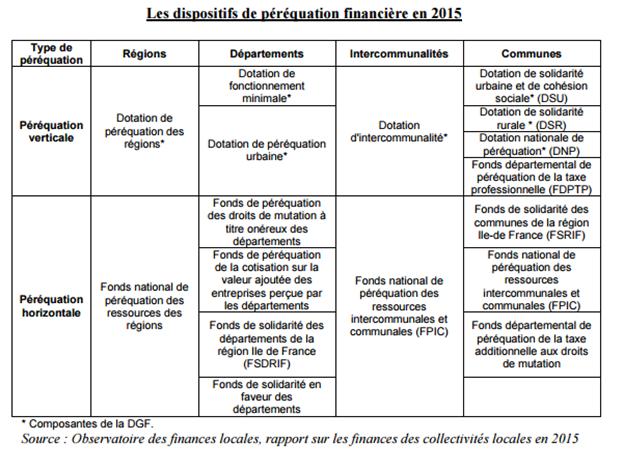

- La mise en place de cette substitution pourrait se doubler d’un basculement progressif de la péréquation verticale vers la péréquation horizontale (7,7 milliards d’euros contre 2,069 milliards d’euros), de façon à rendre les territoires solidaires entre eux, indépendamment de l’État (qui continuerait cependant à prodiguer des transferts (au titre de la décentralisation, de la compensation d’exonérations, de transferts de fiscalité, etc.), et d’éliminer les frottements entre péréquation verticale et péréquation horizontale. Cette substitution devrait permettre de porter l’accent sur le respect des objectifs et des principes de bonne gestion, dans le cadre plus global des objectifs budgétaires coproduits par le bloc local au sein d’un processus de budgétisation élargi et réformé.

3. Le redressement des finances publiques locales, une affaire locale ou une gouvernance plus globale ?

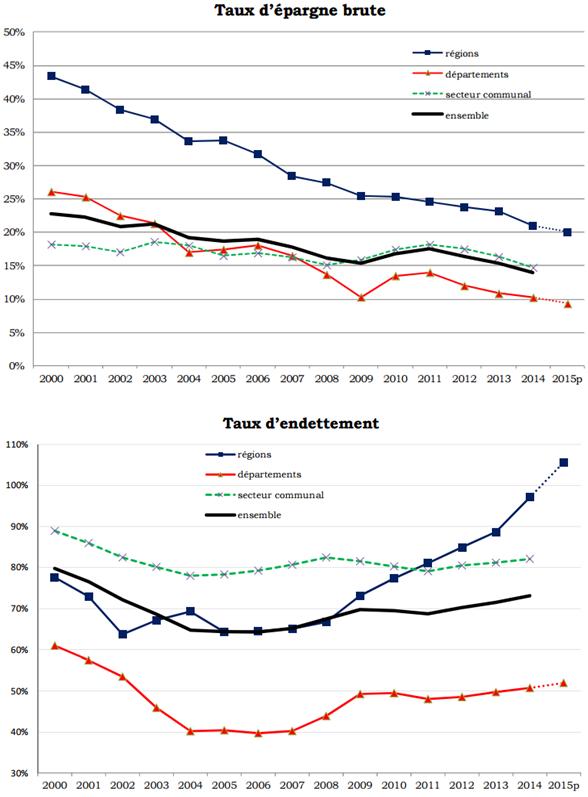

Pour la Fondation iFRAP, le redressement des finances publiques locales est avant tout une affaire de gouvernance globale où les collectivités devront désormais avoir véritablement toute la place en rentrant de plain-pied dans le processus de gouvernance lui-même (voir supra). Dans ce cadre, la question de l’investissement local et du maintien de son niveau se révèle central. Le constat en matière d’investissement s’agissant du bloc communal (objet de la mission) est double ; on assiste en effet à une baisse significative de l’épargne brute des collectivités mais moins prononcée pour les communes où elle oscille en vérité dans un couloir compris entre 15% et 20% ; elle atteindrait toutefois un seuil critique à compter de 2014 avec 15% (données de l’OFL 2015). Dans le même temps, l’endettement s’accroit de façon significative pour les régions, mais reste contenu pour les communes (en moyenne), aux alentours des 80% pour le bloc communal. Il s’agit néanmoins d’un élément important car la tentation est forte pour les collectivités d’arbitrer en augmentant la part de financement par endettement de leurs investissements (or, la maîtrise de l’endettement au niveau local est une donnée clé pour ne pas alourdir le poids de la dette publique).

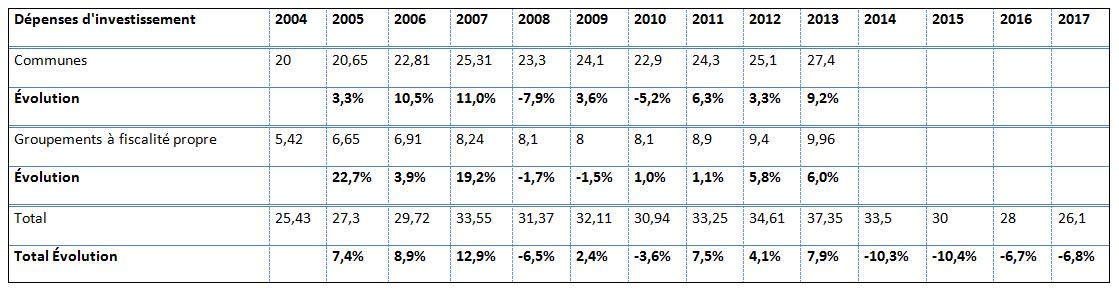

Différentes études récentes ont permis de bien mettre en évidence les conséquences suivant des scénarii variés de l’impact de la contribution au redressement des comptes publics (12,5 milliards d’euros entre 2014-2017) sur l’investissement public et sur les comptes des collectivités territoriales. Rappelons pour mémoire que l’investissement public représente pour le bloc communal un volume de 37,35 milliards d’euros (hors remboursement[11]) en 2014.

Sources : DGCL, OFL 2010-2015

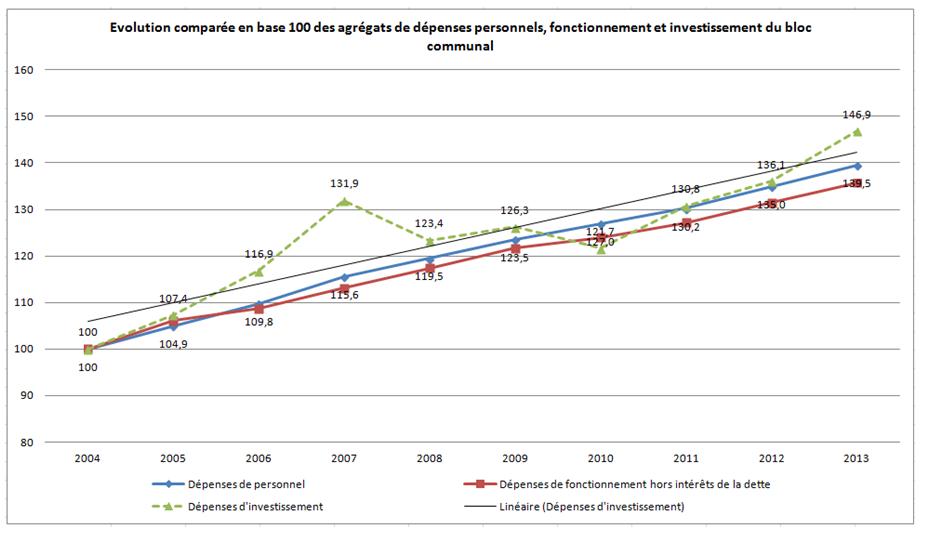

S’agissant de la croissance de l’investissement par rapport aux dépenses de fonctionnement (hors remboursements) et à la composante « dépenses de personnel », il apparaît que la croissance de ce poste est légèrement plus rapide que les deux autres, mais que l’ensemble suit une dynamique commune. Nous avons représenté les évolutions de ces différentes dépenses en base 100 entre 2004 et 2013. Les dépenses d’investissement en moyenne annuelle croissent sur la période 4,5% (2005-2013). Dans le même temps les dépenses de fonctionnement croissent de 3,5% et les dépenses de personnel de 3,8% (effet de la gestion centralisée de la fonction publique et ses conséquences malgré le gel du point de fonction publique, de la revalorisation des bas salaires (catégories C et B) et de l’augmentation de la cotisation CNRACL). En réalité on observe bien un point d’inflexion à partir de 2008. Jusqu’en 2008 la croissance (cycle électoral inclus) des investissements étaient de 5,7% en moyenne annuelle de 2005 à 2008 puis de 3,6% ensuite ; de la même façon les dépenses de fonctionnement croissaient en moyenne de 4,1% jusqu’en 2008, ils ne représentaient après que 3%, pour les dépenses de personnel on passe de 4,6% à 3,1%. Il y a donc bien un effet de ralentissement des dépenses publiques poste-crise au sein du bloc communal.

Source : Calculs IFRAP 2015.

Si nous nous penchons maintenant sur les scénarii proposés. Ils sont de deux sortes :

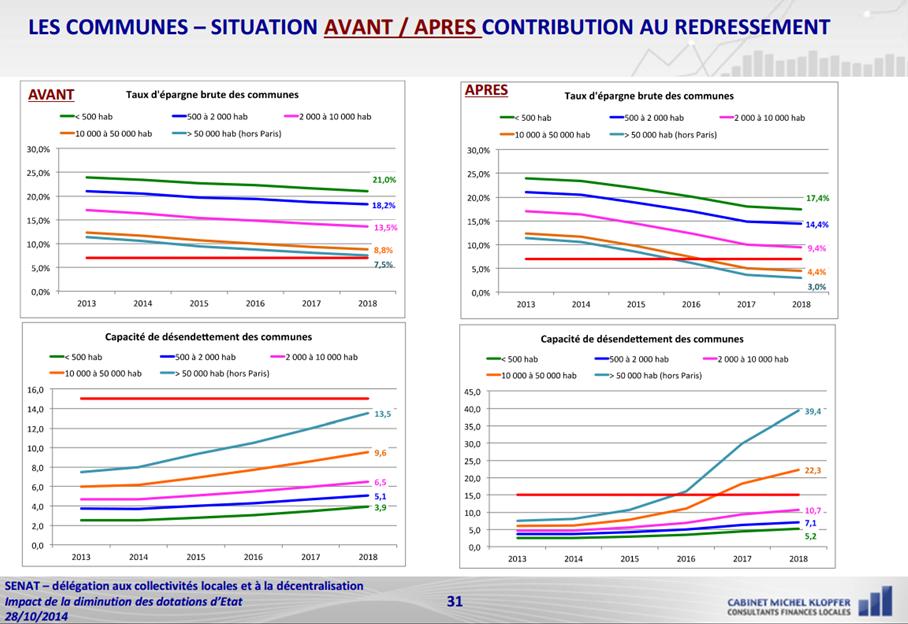

- Un scénario élaboré par le cabinet Michel Klopfer pour la mission sénatoriale relative à l’évolution des finances locales à l’horizon 2017 tome 1[12]. Il suppose un investissement baissant de 15% en 2017 par rapport à 2013 (les frais financiers et le coût de l’endettement étant supposés constants). Par ailleurs, il était fait l’hypothèse au niveau des communes que les recettes évoluent entre 0,2% et 0,8% au-delà de l’inflation et les dépenses de 1% au-delà de l’inflation. Pour les groupements à fiscalité propre de 0,5% à 0,7% au-dessus de l’inflation si < 50.000 hab et comme l’inflation pour les >50.000 hab, les dépenses évoluant entre 0,2% et 0,6%> de l’inflation (hors CA = +1 au-dessus de l’inflation). Il apparaît que les résultats les plus significatifs sont obtenus pour les communes (et en leur sein pour les communes de +10.000 hab). Ce sont celles qui cumulent déjà un endettement important, un taux d’épargne faible (la contribution représenterait +de 50% de leur épargne brute) et « un effet ciseaux au fil de l’eau » (croissance des dépenses supérieure en moyenne à la croissance des recettes). La capacité de désendettement pourrait représenter pour les communes >50.000 hab près de 40 ans en 2018 (contre une moyenne saine estimée à 15 ans !).

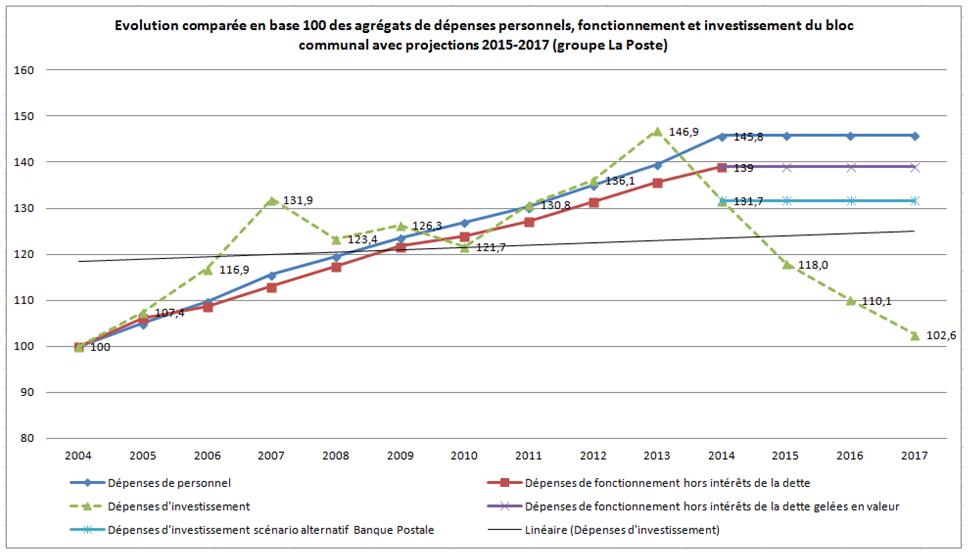

- Un scénario proposé par la Banque Postale[13] : Les auteurs prennent le cheminement inverse, il s’agit au contraire de proposer plusieurs scénarii dont l’un est celui des conditions liées à une stabilité en valeur des investissements (33,5 milliards fixé entre 2014 et 2017). Pour y parvenir, il faudrait geler en valeur les dépenses de fonctionnement ou augmenter les recettes de fonctionnement (hors dotations) de 5,1%, ce qui pourrait représenter une hausse de la fiscalité très significative avec pouvoir de taux de 6,6%. Les auteurs mettent en exergue qu’une alternative à la hausse des prélèvements pourrait résider en un recours accru à l’endettement, de 5,8%/an mais un tel levier serait contraire aux engagements européens de la France.

Il semble donc qu’un remède à la baisse de l’investissement devrait être recherché par un panachage entre un effet dépenses de fonctionnement et un ajustement limité par les recettes (engagements présidentiels et marge fiscale désormais étroite). Graphiquement, cela pourrait conduire aux évolutions suivantes :

Cela devrait représenter sur la période un effort de 6,2 milliards sur les dépenses de fonctionnement (ou à financer partiellement par endettement ou par la fiscalité en cas de potentiel fiscal important suivant le territoire), soit la compensation d’un tendanciel de 2% de croissance des dépenses de fonctionnement.

Dans le cas où il s’agirait d’agir effectivement sur les dépenses de fonctionnement, les dépenses de personnel qui en représentent quasiment la moitié devraient être convoquées et évoluer au minimum comme l’ensemble des dépenses de la section de fonctionnement (il en résulterait notamment une compensation des mesures adressées au nom de l’unicité de la fonction publique par la DGAFP).

Les 8 propositions de la Fondation iFRAP :

1/ Gel en valeur des dépenses de fonctionnement (passe par le gel en valeur des dépenses de personnels – il faudra un décret de l’Etat pour décider cela) jusqu’en 2017 ce qui permet de pallier la chute des dépenses d’investissement de 6,2 milliards – sans remettre en cause le principe d’autonomie des collectivités locales

2/ Gel des embauches au niveau des communes et EPCI : environ 37 000 postes non renouvelés par an sur trois ans soit 1 milliard d’euros par an (1+2+3) soit 6 milliards cumulés sur la période

3/ Cela demandera d’agir sur le temps de travail pour préserver la qualité des services publics du bloc communal avec :

- Application des 1607 heures à toutes les communes et intercommunalités (évaluation d’un gain d’environ 14 000 postes en ETP) c’est-à-dire application de la loi

- Lutte contre l’absentéisme dans le bloc communal avec pour objectif de faire baisser de 10 jours par agent et par an le nombre de jours d’arrêt (soit de 24 jours à 14) soit un gain d’un peu plus de 8000 ETP – système de jours de carence soit 6 jours par an payés par employeur

4/ Mutualisations[14] : dès que création de l’intercommunalité – fusion de tous les services (et commune nouvelle ?) – intercommunalité qui emploie coefficient d’intégration trop lent – mutualisation RH – mutualisation des achats _ cf doublons – une agglo et 12 villes pourquoi 13 DG, 13 équipes DRH, 13 directeurs des finances, 13 services juridiques

5/ Fusions des intercommunalités et des communes pour atteindre 5000 communes disposant d’une masse critique qu’on observe dans les pays comparables avec une moyenne de 10000 habitants avec une première étape à 5000 (pour mémoire la loi NOTRe impose désormais un seuil de 15.000 hab/EPCI).

- Cela revient également à élaborer deux CIM (coefficients d’intégration et de mutualisation) : un CIM commune/EPCI et un CM (entre communes).

- Jouer éventuellement sur la revalorisation des bases taxables (TH,TFPB/NB). Le coefficient de revalorisation pourrait ainsi être gelé sur trois ans pour forcer côté recettes aux mutualisations côté dépenses.

- Tenir compte du périmètre des syndicats intercommunaux afin de les inclure dans les périmètres de mutualisation.

6/ Prioriser l’investissement productif :

- Ce qui tourne autour de l’Energie (retour sur investissement)

- Très haut débit – permet l’intervention des entreprises et l’installation des entreprises (en plus en matière de santé – se focaliser sur les investissements qui incitent les entreprises à s’installer sur nos territoires

- Qualité de vie, voie de communication et haut débit numérique

7/ Rendre des comptes aux citoyens (au-delà du compte administratif) avec présentation de l’évolution des dépenses fonctionnement et investissements – avec présentation du plan d’économie etc. Les données des Dotations et les méthodes de calculs ainsi que les indicateurs doivent tous être livrés en Open Data.

8/ Territorialiser l’ODEDEL en incluant les collectivités dans la conception d’une loi de finances locales, en amont (participation à la conférence des finances publiques et pouvoir d’amendement encadré : intervention dans le cadre d’une déclinaison financière des Conférences territoriales de l’action publique) afin de moduler en fonction des territoires.

[1] Voir rapport Cour des comptes, les finances locales, 14 octobre 2013.

[2] D’autres composantes évoluent à la baisse néanmoins (le PSR issu de la réforme de la taxe professionnelle -25 millions d’euros ; Le produit des amendes de circulation -20 millions d’euros ; Le montant des subventions hors enveloppe -94 millions d’euros) pour -139 millions d’euros.

[3] Le rapport de Christine PIRES BEAUME et de Jean GERMAIN, Pour une dotation globale de fonctionnement équitable et transparente : Osons la réforme, 15 juillet 2015 évoque notamment, p.67 n.61, que 59 communes ont eu une dotation forfaitaire nulle ne 2015, contre une seule en 2014. Elles seraient 465 à droit constant en 2017.

[4] Voir en particulier, Guide pratique sur les règles de vote des taux des impôts directs locaux et taxes assimilées, DGCL, 2015, en particulier, p.6-12, http://www.collectivites-locales.gouv.fr/files/files/annexe_1_guidepratique_votetaux.pdf

[5] La DSU et la DSR l’utilisent pour la répartition, tandis que la DNP l’utilise pour l’éligibilité au dispositif.

[6] Dans son dernier rapport celui-ci chiffre le coût brut de la législation examinée à 1,4 milliards d’euros, pour des économies dégagées de 633 millions d’euros, soit un coût net pour le bloc local de +767 millions d’euros, ainsi que 204,6 millions d’euros de nouvelles recettes potentielles (ce qui ramène le ratio à 562 millions d’euros au maximum, avec un taux de couverture de 26,6%).

[7] Voir annexe n°4 du rapport du CNEM 2014.

[8] Voir OFL 2015, p.104 http://www.collectivites-locales.gouv.fr/files/files/OFL_2015%281%29.pdf

[9] Ces trois dotations et la dotation universelle de fonctionnement (pour éviter que des communes ne touchent plus de DGF) devraient remplacer les sous-composantes actuelles de la dotation forfaitaire des communes : dotation de base, dotation superficiaire, dotation de garantie (liée à la réforme de la DGF de 2004/2005), dotation de compensation (liée à la suppression de la part salaire de la TP) et la dotation parc nationaux).

[10] Le CIM est issu des travaux du rapport de l’IGA/IGF relatif à la mutualisation au sein du bloc communal. Il devrait remplacer le coefficient de mutualisation prévu par la loi MAPTAM. Il serait rajouté comme coefficient additionnel (dont il faudrait juger de la pondération dans la clé de calcul) au coefficient d’intégration fiscal dans la répartition de la dotation d’intercommunalité.

[11] La dépense d’investissement de référence n’est donc pas la dépense réelle d’investissement qui elle l’inclut (ndlr).

[12] http://www.senat.fr/rap/r14-095/r14-0951.pdf en particulier p.58 et suiv. Rapport DALLIER, GUENEE, MEZARD, novembre 2014.

[13] Voir sa note, coproduite avec l’AMF, Etude sur les finances des communes et des intercommunalités, Bilan 2014 et projections 2015-2017, 25 novembre 2014.

[14] Voir notamment SGMAP, EPP-MAP Mutualisation au sein du blo communal, restitutions Octobre 2014