Dette d’exploitation de nos administrations publiques : 770 milliards d'euros

La Fondation iFRAP a cherché à chiffrer la part de la dette de la France issue des déficits d'exploitation (frais de fonctionnement, prestations et transferts versés) successifs de nos finances publiques. Les administrations publiques APU se composent de trois entités distinctes les APU centrales (Etat et ODAC : organismes divers d’administration centrale) ; APU locales (communes, départements, régions et ODAL : organismes divers d’administrations locales) et les APU de sécurité sociale (vieillesse ; famille ; maladie ; accidents du travail décès invalidité et ODASS : organismes divers d’administration de sécurité sociale). Ces administrations appartiennent au secteur non marchand et l’essentiel de leur production est non marchande qui est délivrée gratuitement ou quasi gratuitement et financée par prélèvements obligatoires (impôts, taxes, cotisations, contributions, droits…). Puisque la production non marchande ne peut pas être valorisée à partir de son prix, elle l'est par la somme de ses coûts de production, la production non marchande est la somme des frais de fonctionnement (consommation intermédiaire et masse salariale), de la consommation de capital fixe (amortissements du capital), des impôts sur la production payés moins les subventions reçues.

Il est par là même impossible de calculer un résultat d’exploitation puisque lorsque les coûts augmentent la production augmente dans les mêmes proportions.

La règle qui prévaut dans les comptes publics est normalement l’équilibre budgétaire c’est-à-dire que le total des ressources doit être égal au total des recettes. On peut cependant considérer que les investissements (Formation brute de capital fixe : FBCF) soient financés à crédit. Dans ce cas une règle d’équilibre financier est que la valeur des investissements bruts excède la dette contractée et le service associé à cette dette (intérêts versés moins intérêts reçus). Lorsque cela n’est pas le cas, il faut dégager des excédents d’exploitation pour financer la différence, il y a donc déficit d’exploitation. Dis d’une autre manière lorsque la dette et le service de la dette excède l’investissement cela signifie que l’on finance l’exploitation fonctionnement et prestations par endettement. Il y a donc bien déficit d’exploitation.

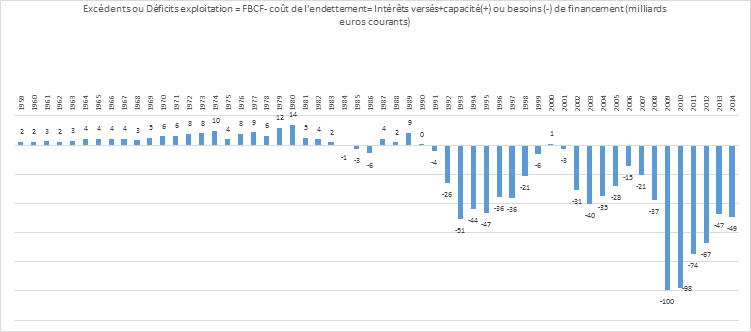

De 1959 à 2014 nous avons étudié la différence entre la formation brute de capital fixe (l’investissement brut) et somme de la capacité (+) ou le besoin (-) de financement et des intérêts nets versés liés au service de la dette par l’ensemble des APU. Cette différence mesure l’excédent-déficit d’exploitation qui traduit le fait que la valeur brute investie est supérieure ou inférieure à l’accroissement de notre coût financier total : capital emprunté et intérêts versés

Lorsque notre appauvrissement (notre passif) par le recours à la dette excède notre enrichissement (notre actif) lié à nos investissements. On a alors un déficit exploitation. A l’inverse lorsque notre appauvrissement est inférieur à notre enrichissement, il y a excédent exploitation.

Les excédents-déficits d’exploitation des APU de 1959 à 2014

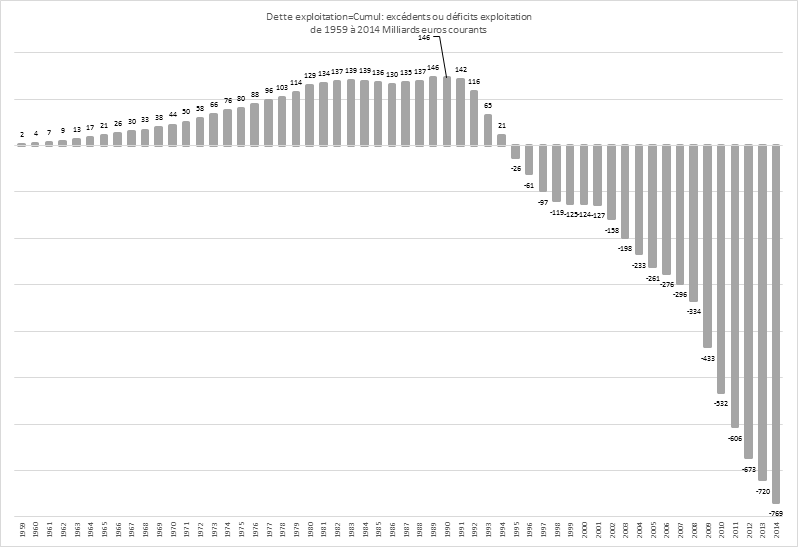

Figure 1: excédents et déficits d'exploitation

On remarque la sensibilité à la conjoncture. La récession de 1981 à 1986, celle des années 1992-93, l’explosion de bulle internet du début 2000, enfin la crise des « subprime » de 2008. Depuis 1959 la somme des investissements bruts s’élève à 2 078 milliards. Notre accroissement de capital emprunté, somme des capacités (+) et besoins (-) de financement se monte à 1727 milliards. La somme des intérêts nets payés sur la période est de 1 119 milliards. Notre déficit d’exploitation cumulé est de 769 milliards

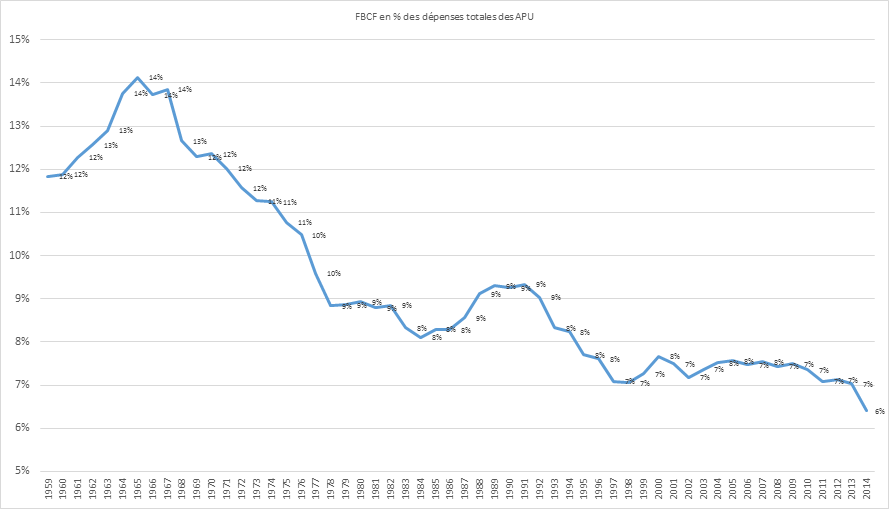

Le tableau retrace l’évolution du cumul de l’excédent-déficit exploitation

Figure 2: dette exploitation de 1959 à 2014

On remarque deux périodes bien distinctes avant 1995 et après 1995, année qui marque la bascule d’une accumulation excédentaire à une accumulation déficitaire. Entre 1959 et 1983 nous accumulons des excédents d’exploitation qui permettent d’autofinancer une partie du coût des investissements. De 1983 à 1991 on reste en moyenne à l’équilibre. Entre 1991 et 1995 les excédents cumulés sont épuisés et depuis on creuse la dette d’exploitation.

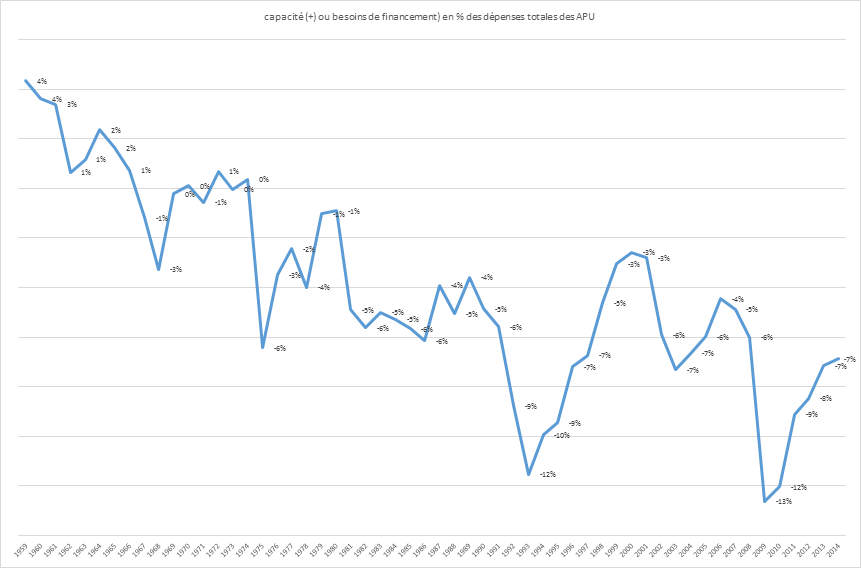

Ceci s’explique assez facilement en premier lieu, la part des dépenses d’investissement dans la dépense totale a faibli. Ce qui par différence fait que la part des autres dépenses : fonctionnement ; prestations ; transferts ; subventions… a augmenté.

Figure 3: Part des investissements dans la dépense publique

En second lieu l’aggravation des déficits publics a pesé sur l’accroissement de la dette, ce qui traduit un recours plus important au financement par la dette.

Figure 4: recours à la dette pour financer la dépense publique

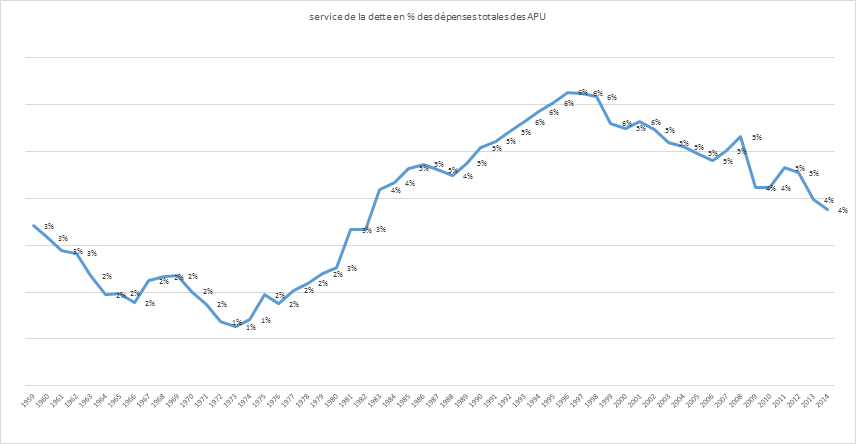

En troisième lieu par le service de la dette qui varie en fonction du montant du capital dû et du niveau des taux d’intérêts. On remarque l’effet de la baisse des taux depuis 2000 qui se traduit par une part décroissante du service de la dette dans le total des dépenses des administrations publiques.

Figure 5: service de la dette dans la dépense publique

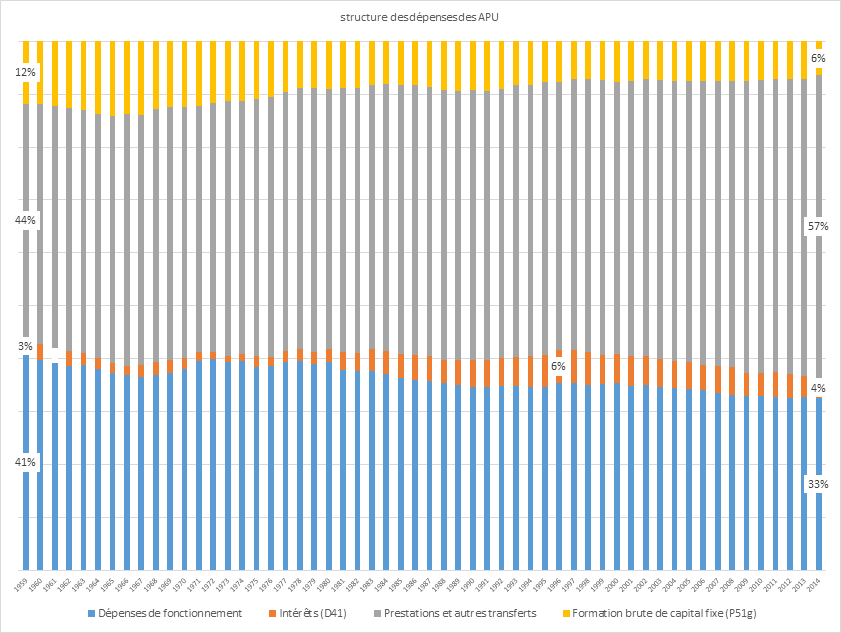

Au total l’évolution de la structure des dépenses est la suivante

Figure 6: structure des dépenses

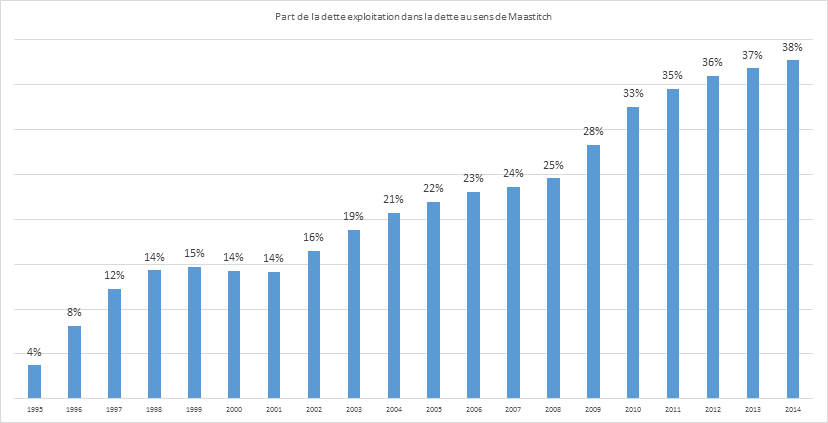

Estimation de la part de la dette d’exploitation dans la dette totale

Notre dette au sens de Maastricht s’établit à 2 040 milliards fin 2014. Les données sont disponibles à partir de 1995. La dette d’exploitation est calculée par la somme des excédents et déficits de 1959 à 2014, elle est rapportée à la dette au sens de Maastricht. On constate un accroissement de la part de la dette exploitation qui atteint 38% en 2014.

Figure 7: part de la dette d'exploitation dans la dette totale

Quels enseignements ?

Revenir à une situation d’équilibre suppose de moins recourir à la dette pour financer nos investissements publics. Pour se faire il faut dégager des capacités d’autofinancement par une meilleure exploitation. Deux voies s’offrent au pays soit augmenter les recettes (prélèvements obligatoires) soit, diminuer les coûts d’exploitation (frais de fonctionnement, prestations et transferts versés). Le niveau record du taux de prélèvements obligatoires rend peu souhaitable la première solution, seule une action déterminée sur les dépenses de fonctionnement et les prestations paraît être envisageable. Rappelons que le service de la dette, 46 milliards, représente 52% de notre déficit, 84 milliards, en 2014. Il est sans doute maintenant opportun de songer à rétablir l’équilibre budgétaire avant que les taux d’intérêt ne remontent, ce qui se produira inévitablement dans la prochaine décennie.

Source : Insee tableau t_3.201 Dépenses et recettes des administrations publiques.

Une méthodologie plus classique de décomposition, la présentation par les facteurs sous-jacents de la dette publique : Il est également possible de s’intéresser à la croissance de la dette publique en la ventilant en fonction de ses composantes macro-économiques intrinsèques (facteurs). Cette présentation plus classique permet d’apporter des informations complémentaires, « dynamiques » plus que « statiques » par nature[1]. On peut ainsi isoler :

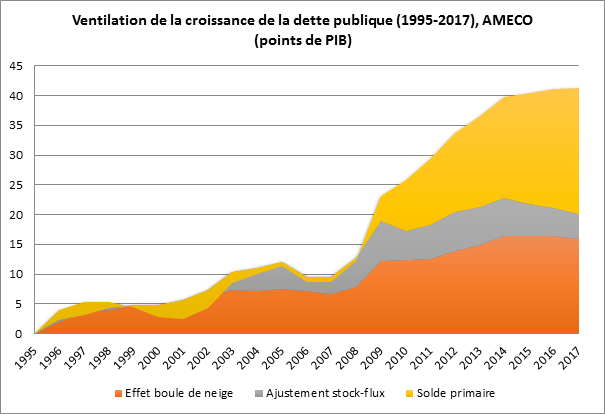

Nous avons réalisé une présentation de ces effets pour la dette française entre 1995 et 2017 (projections de la commission européenne) avec les données du dernier livrable de la base AMECO, janvier 2016.

Sources, AMECO database 2016, calculs Fondation iFRAP 2016 Nous avons « originé » notre variation de croissance de dette à 1995, dans la mesure (voir supra) où c’est à partir de cet exercice que l’on « creuse » la dette d’exploitation des administrations publiques. La variation de la dette publique entre 1995 et 2017 (projection), donne la répartition suivante par sous-composantes :

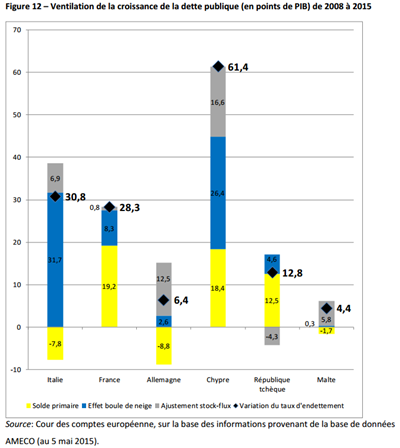

Il apparaît que pour une variation de la dette publique de 41,3 points de PIB entre ces deux dates, l’effet boule de neige liés aux taux par rapport à la croissance nominale représenterait 15,8 points de PIB, le solde primaire 21,2 points de PIB et les ajustements stocks-flux 4,2. La comparaison avec d’autres pays européens notamment l’Italie et l’Allemagne n’est pas très flatteuse pour la France (données CdC européenne 2008-2015[2]) :

On vérifie notamment que l’Italie voit sa dette croitre sur la période de 30,8 points de PIB quand la France subit une croissance similaire de 28,3 points. L’Allemagne elle voit sa dette croitre beaucoup plus modestement de +6,4 points. Les effets sous-jacents sont cependant radicalement différents :

|

[1] On se reportera notamment aux développements réalisés par la Cour des comptes européenne dans son rapport spécial n°10/2016, Des nouvelles améliorations sont nécessaires pour assurer une mise en œuvre efficace de la procédure concernant les déficits excessifs, avril 2016, p.75-77.

[2] Les données utilisées de la base AMECO datent du 5 mai 2015, elles sont donc légèrement différentes que celles consultées par la Fondation iFRAP. Pour la France la répartition comparée est globalement similaire : on trouve une variation d’endettement global de 28,2 points de PIB (différence de -0,1), 8,6 points d’effet boule de neige (différence de 0,3) et une composante solde primaire de 19,4 (différence de 0,2). En réalité la mise à jour de la base à fait fondre de 0,8 à 0,44 l’ajustement flux-stock.

[3] La situation pourrait s’expliquer notamment comme en Finlande par une consolidation de la dette des dispositifs sociaux (retraites etc.) dans les comptes des administrations publiques, alors même que l’excédent que ceux-ci peuvent occasionner ne serait pas nécessairement affecté au remboursement de cette composante de dette, voir pour une explication du cas Finlandais, https://ec.europa.eu/transparency/regdoc/rep/1/2015/FR/1-2015-803-FR-F1-1.PDF